ドル円見通し ウェッジ型三角持ち合いから転落(3/27)

【概況】

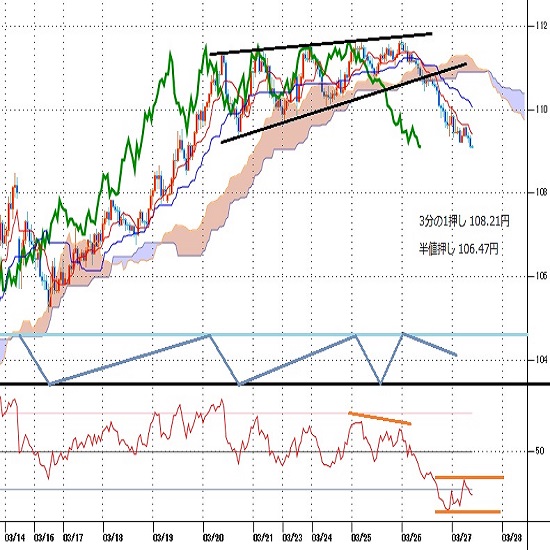

ドル円は3月9日安値101.23円からV字反騰に入り、先週末の3月21日未明には111.50円まで上昇し、その後も24日未明高値111.59円、25日未明高値111.71円へと高値をわずかずつ切り上げた。高値更新後の反落時につける安値も3月20日安値109.33円、23日安値109.66円、24日安値110.08円と切り上げて上昇基調を維持してきたが、高値ラインと安値ラインを切り上げつつもレンジが徐々に縮小するウェッジ型三角持ち合いの様相となり、上値が徐々に重くなっていた。

3月26日夕刻にかけての下落で3月20日以降の安値を結ぶ支持線を割り込み、ウエッジ型三角持ち合い下放れとなり、27日未明には109.20円まで下落して3月20日安値も割り込んだ。

3月25日夜の東京都による週末の外出自粛要請による感染爆発不安と首都圏封鎖懸念により日経平均が882.03円安と4日ぶりに急落、一時は1000円を超える下落幅となる中で国内投資家のリスク回避的な動きが助長されて円の買い戻しが進んだ。

3月26日夜は米週間失業保険申請件数が歴史的な大幅増となったもののNYダウが続伸、大証日経平均先物も反発したが、ドル円における円高は継続した。株式市場が暴落の反動によるリバウンドに加え、感染拡大への先行き不安よりも金融財政対策による先行きの景気回復期待を優先させる楽観差を見せたわけだが、その一方で安全資産とされるゴールド、米長期債は買われて株高へのヘッジ買いが見られたが、ドル円においても株式市場の反騰よりも先行き不安を優先する市場心理が円高を進めたということだろう。

【米失業保険申請が歴史的急増】

米労働省が発表した3月21日までの週間新規失業保険申請は328万3000件となり前週比で約12倍の急増となり、現行の算出方式においては1982年10月の69万5000件をはるかに上回って過去最大となった。感染拡大の影響で工場操業停止や店舗閉鎖が相次ぎ企業のレイオフが急増している。今回の失業保険申請件数に対する市場の事前予想平均値は100万件だったが、なかには400万件以上となるという予想も出ていた。都市封鎖や経済活動の停滞はさらに進んでいるため、来週の統計でもさらに失業申請が大幅に増大する可能性がある。

3月26日は債券買いが進んで米10年債利回りは前日比0.02%低下の0.85%となり、安全資産とされるゴールドも上昇、NY金先物は17.8ドル高と上昇して3月20日高値1704.3ドルに迫っている。しかし、この失業申請の爆発的増加は想定されたものとして、それよりも景気対策への期待を優先したNYダウは前日比1351.62ドル高と連騰した。直近の安値からは20%を超えるリバウンドとなったために既に弱気相場は終了したのではないかとの米メディア報道も見られた。

米議会上院は3月25日夜に総額2兆ドル規模の経済対策法案を可決、下院も3月27日には採決する見通しだ。米GDPの1割にあたる大規模経済対策であり株式市場では期待が膨らんでいるようだ。パウエル米連銀議長が26日の金融安定監視評議会(FSOC)で「米連銀は経済を守るためにあらゆる政策手段を講じる」と発言したことも安心感に貢献した。ECBもコロナ債による大規模な国債発行を議論するなど、全世界的に感染が拡大する一方で景気対策も拡大している。

しかし、新型コロナウイルスの感染者は世界全体で50万人を突破、死者も2万3千人を超えた。米国の感染者数は3月27日早朝時点で8万3097人となり中国本土の8万1285人を超えて世界最大となり、死者も1198人へ増えた。医療崩壊しているイタリアは感染者8万0589人、死者8215人、スペインが感染者5万7786人、死者4365人となり欧州全域での感染者数は27万人に上って世界の半数を超えている。株式市場はパニック的な売りが一服しているものの、感染拡大の深刻さと長期化を市場が再認識すれば再び金融市場全体が動揺しかねない状況のままと思われる。

【ドル指数は4日続落】

メジャー通貨の加重平均であるドル指数は3月26日に前日比1.45ポイント安(1.5%安)で4日続落となった。2月20日高値99.92から3月9日安値94.63までは米連銀の金融緩和期待と緊急利下げ等により急落し、その後は金融市場全般の動揺に対する投資マネーのドル回帰、手元流動性確保の現金化の殺到でV字反騰となり3月20日には102.99まで大上昇した。しかしG7によるドル資金供給の協調、日米欧等による量的金融緩和拡大と企業支援の社債等購入規模拡大によりドル買いが落ち着いたことで反落に転じている。

2月20日から3月9日までのドル円の急落とその後のV字反騰はドル指数とほぼ同調したものであり、リスク回避の円高圧力もあったためにドル円はドル指数のように2月20日高値を超えるところまでは進めなかったが、ドル指数が3月20日から反落に転じると円高感がぶり返して上値が徐々に重くなり、前述のようなウェッジ型三角持ち合いにつかまり、26日夕刻からの下落で三角持ち合いから転落、ドル安円高感が強まってきている。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、3月20日午後安値をサイクルボトムして強気サイクル入りしていたが、ウェッジ型三角持ち合いを形成して26日夕刻への下落で持ち合いから下放れたために弱気サイクル入りしている。26日朝時点ではすでに弱気サイクル入りとしてボトム形成期を27日午後にかけての間としたが、ウェッジ型持ち合いからの転落のため、持ち合い終盤の25日午前安値を起点とすれば4月1日にかけての間へ延長される可能性があると注意する。111円超えからは強気転換の可能性を優先して25日深夜高値試しとし、高値更新からは新たな強気サイクル入りとする。

60分足の一目均衡表では26日夕刻への下落で遅行スパンが悪化、先行スパンからも転落した。このため遅行スパン悪化中の安値試し優先とする。遅行スパンが一時的に好転しても先行スパンを上抜き返せないうちはその後の遅行スパン悪化から下げ再開とし、強気転換は両スパンそろって好転するところからとする。

60分足の相対力指数は25日未明から25日深夜にかけて弱気逆行を示して急落したが、20ポイント前後では横ばいとなっておりミニ逆行の気配もある。40ポイント超えからは強気転換注意、50ポイント超えから上昇再開と考えるが、40ポイント以下での推移ならまだ一段安へ進みやすいと考える。

以上を踏まえて当面の見通しを示す。

(1)当初、110円を上値抵抗線とし、下回るうちは一段安警戒として3月9日からの上昇幅に対する3分の1押し108.21円、さらに続落の場合は半値押し106.47円まで下値目途を引き下げる。また110円以下での推移から週明けも安値試しを続けやすいとみる。

(2)110円超えからは111円手前を試すとみるが、111円を超えずに110円を割り込む場合は下げ再開を疑う。111円超えからは強気サイクル入りの可能性が高まったとみて3月25日未明高値111.71円試しとするが、111.50円以上は反落警戒とする。

【当面の主な発表予定】

3/27(金)

21:30 (米) 2月 個人所得 前月比 (1月 0.6%、予想 0.4%)

21:30 (米) 2月 個人消費・PCE 前月比 (1月 0.2%、予想 0.3%)

21:30 (米) 2月 PCEデフレーター 前年同月比 (1月 1.7%、予想 1.7%)

21:30 (米) 2月 PCEコア・デフレーター 前月比 (1月 0.1%、予想 0.2%)

21:30 (米) 2月 PCEコア・デフレーター 前年同月比 (1月 1.6%、予想 1.8%)

23:00 (米) 3月 ミシガン大学消費者信頼感指数確報値 (速報 95.9、予想 92.5)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

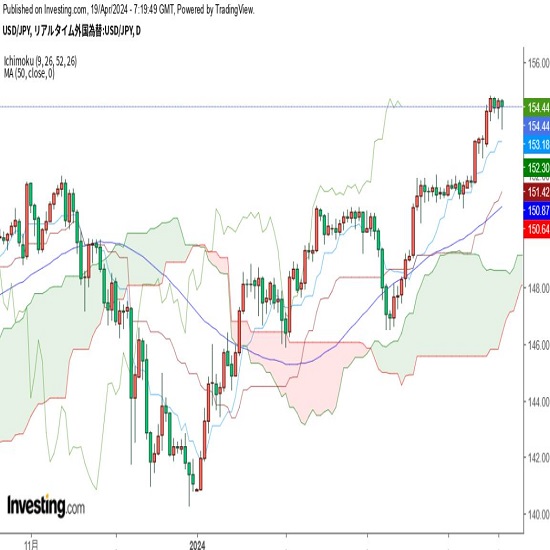

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.03.27

ドル円、パウエル発言とイニシャルクレームで急反落。ドル売りムード再燃か(3/27朝)

26日(木)の外国為替市場でドル円は下落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。