�h���~�A���Y���������v�ɔ������X�J�b�g�哱��111�~��O�܂ŋ}�㏸

�C�O���Ԃ̈ב֊T��

19���i�j�̊O���ב֎s��Ńh���~�͋}�L�B�@�V�^�R���i�E�B���X�̊����g������O���[�o���ȃ��X�N������[�h�i���������v�ɔ����h�������j��A�A�Ď�v�����w���y�ь������i�㏸�ɔ����~����E�h�������A�B�Ē��������㏸�ɔ����h�������́i�����Ԏ��g�匜�O�j�A�C�V���[�g���ɂ�郍�X�J�b�g�̔����i�~�V���[�g�̉����j�A�D�I�v�V�������ɂ��g�b�v�T�C�h�i110�~���㑤�j�̃V���[�g�K���}�i�h���~���㏸�������قǃh���~�V���[�g���o�Ă��邱�Ƃ���A���X�J�b�g�����������ԁB�����A���X�N���o�[�T���͉~�R�[���I�[�o�[���}�k���j���x���ޗ��ƂȂ�A�č����Ԃɂ́A2/25�ȗ��A��1�����Ԃ荂�l�ƂȂ�110.96�܂ŋ}�L���܂����i�A�W�A���ԂɋL�^�������ʂ����l108.20����2�~76�K�̋}�㏸�j�B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����6��30�����݁j�ł́A110.81�ߕӂŐ��ڂ��Ă���܂��B

����̃��[���h������͑啝�����B�@�V�^�R���i�E�B���X�̉��B���ł̊����g��������X�N������[�h�̍��܂�i�C�^���A�ɂ����鎀�Ґ��������������Ɓj��A�AECB�i���B������s�j�ɂ��7500�����[���ً̋}����������v���O�����̔��\�A�B�Ē��������̏㏸�����h�����̗��ꂪ�d�ƂȂ�A�č����Ԃɂ́A2017�N4��18���ȗ��A��2�N11�����Ԃ���l�ƂȂ�1.0655�܂ŋ}�����܂����B�����ɂ����ď������������l�͏d���A�{�e���M���_�i���{����6��30�����݁j�ł́A1.0671�ߕӂŐ��ڂ��Ă���܂��B

�h���~�̃e�N�j�J������

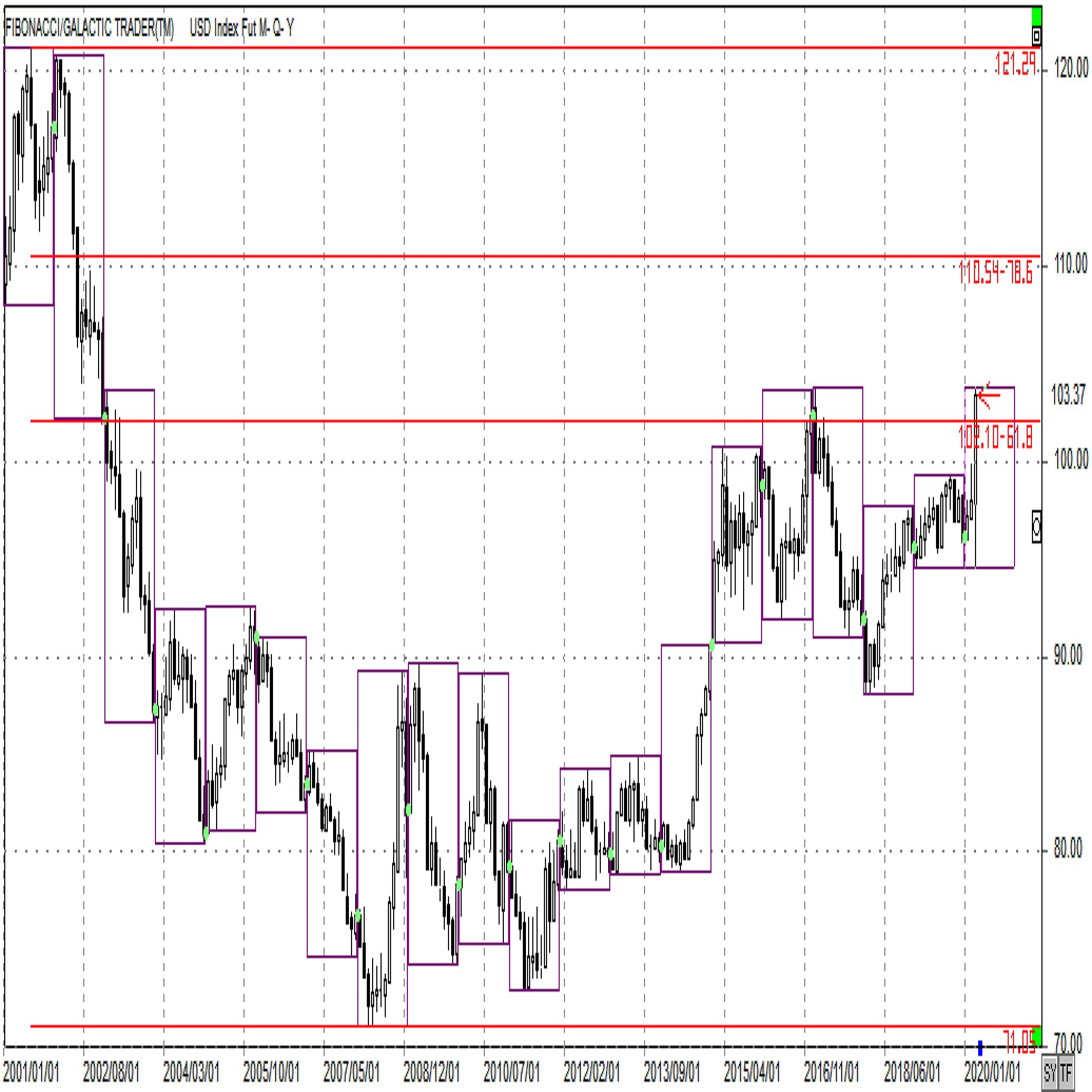

�h���~�́A2/20�ɋL�^������10�����Ԃ荂�l112.21���g�b�v�ɔ����ɓ]����ƁA3/9�ɂ́A�ꎞ101.19�i��3�N4�����Ԃ���l�j�܂ŋ}�����܂����B�������A�č����Ԏ��g�匜�O��w�i�ɕĒ����������㏸�ɓ]����ƁA����͈ꎞ110.96�܂Ŕ�������ȂǁA�͂�8�c�Ɠ���10�~�߂��㏸������j�I�告�ꂪ�J��L�����Ă���܂��B���̊ԁA��ڋύt�\�]�����y�ъ���A�{�����W���[�~�b�h�o���h��200���ړ����ϐ��A��ڋύt�\�_�����y�я����˔j�������A��������V�O�i����\���O���t�]���I������ȂǁA�e�N�j�J���I�Ɍ��āA�u�n�����̋����v���ӎ�������`���[�g�`��ւƕω����܂����B

�A���A�t�@���_�����^���Y�I�Ɍ���ƁA�@���ċ��Z����̕������̈Ⴂ��i�lj��ɘa��i�ɖR�������{�j�A�A�č��t�@���_�����^���Y�̐�s���s�������i������\���ꂽ�ĐV�K���ƕی��\�������y�уt�B���f���t�B�A�A����ƌi���w���͗\�z�O�̑啝�����j�A�B�Ē��f�Ֆ��C�̍ĔR���X�N�A�C���N�����⒆��������n���w�I���X�N�A�D�V�^�R���i�E�B���X�̊����g�僊�X�N�i�Ē��������ቺ���h������ƁA�Ċ��������X�N����̉~������2�̔g�y�o�H�j�A�E�p���ӂȂ����E�̍ĔR���X�N�A�F�đ哝�̑I���̐�s���s�������A�G�������i�̕s���艻�ȂǁA�h������E�~������z�N�����錜�O�ޗ��͈���������R�c�����Ă����Ԃł��B

�ȏ�̒ʂ�A�h���~�́A�e�N�j�J���I�ɂ݂āu�㏸���́i���X�J�b�g�哱�j�v�����܂��Ă�����̂́A�t�@���_�����^���Y�I�Ȏコ���l������A�u�ꏄ��̔������X�N�v���x������܂��B�č����Ԏ��g�匜�O��X�N������[�h�i���������v�j��w�i�Ƀh���S�ʍ��̗��ꂪ�����Ă��܂����A���������́A�u���X�N����̃h�������N���X�~�������h���~�����v�Ƃ��������ԍ��ł́u�h������E�~�����v�ɒ��ӂ��K�v�ł��傤�B�Ċ��E�Ē��������y�ь������i�̓�����A�V�^�R���i�E�B���X������w�b�h���C���A�Čo�ώw�W�̌��ʂ��ɂ݂Ȃ�����A�����ł͈��������A�h���~����̔��������C���V�i���I�Ƃ��ė\�z�������܂��i2/20�ɋL�^������10�����Ԃ荂�l112.21���g���C������ɔ�������W�J��z��B�{�M�j�����̃A�W�A���Ԃɏ㏸���āA�C�O���Q����ɉ�������V�i���I���C���[�W�j�B

�{���̗\�z�����W�F108.00�[112.00

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�R�� �N�i

2020.03.20

�h���C���f�b�N�X�}�㏸�@3��20���A�b�v�f�[�g(20/3/20)

�h�����S�Ă̒ʉ݂ɑ��ċ}���ɏ㏸����W�J�������A2017�N1�����l��103.82��20���A�W�A�s��Ńh���C���f�b�N�X��103.83�����܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2020.03.19

�h���̖߂�����������A110�~���ӎ���(3/19�[�j

�������߂Ă�109�~��A109�~���܂ňꎞ�㏸����ǖʂ��ϑ����ꂽ�B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B