ドル円見通し 流動性確保のドル買いに勢い(3/19)

【概況】

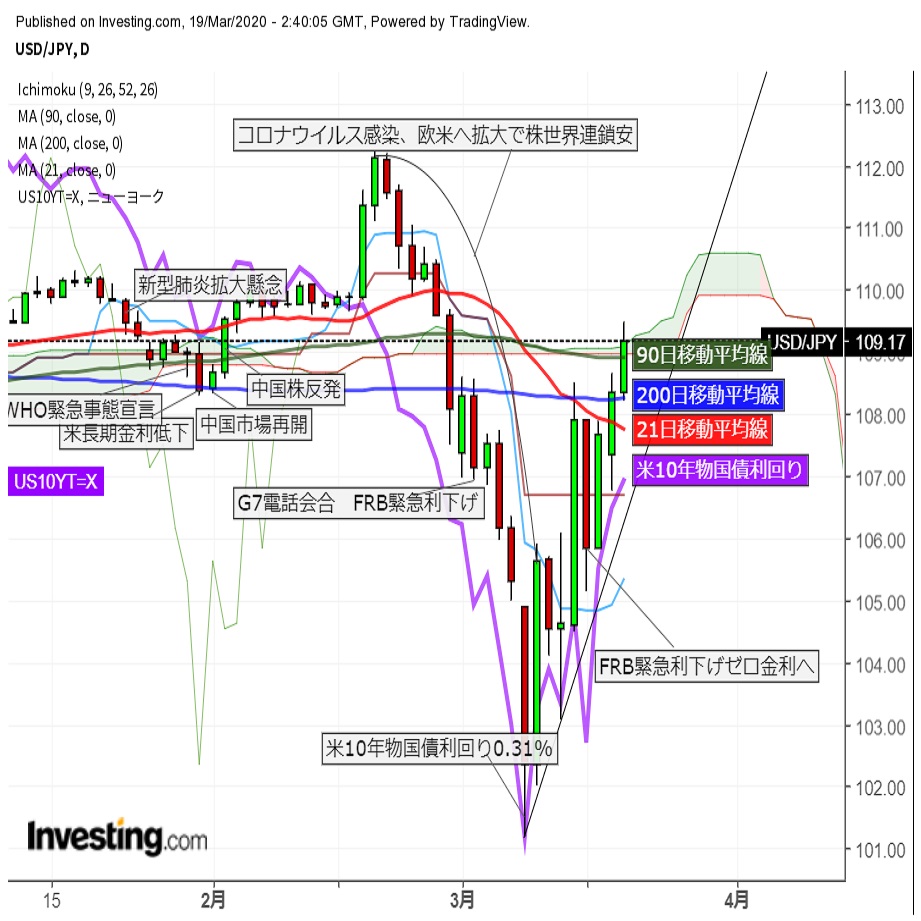

ドル円は3月9日夜に101.23円まで下落して2月20日夜高値112.21円からの下げ幅は10.98円にまで拡大したが、その後はドル全面高の流れで上昇に転じ、3月11日未明高値105.91円から3月14日早朝高値108.50円へ戻り高値を切り上げてきた。しかし3月16日夜の反落時の安値は105.15円に留まって12日安値から底上げとなり、19日未明には108.64円をつけて14日早朝高値を上抜いている。

3月9日まではリスク回避によるクロス円の円高が優勢となってドル円も大幅下落したのだが、9日以降はリスク回避感のレベルが上がったためにドル買いが優勢になっている。

3月17日は株式市場がやや落ち着いていたものの、18日は再び世界連鎖株安、ドル圏投資家の投資マネー還流によるドル高に加え、現金化の波が長期国債市場にも波及して債券安長期債利回り上昇、原油安やゴールド安により国際商品全面安という展開だった。

米連銀は3月16日早朝に二度目の緊急利下げを行い量的緩和も再開し、17日にはコマーシャルペーパー(CP)の買い入れによる企業資金繰り支援を表明した。さらに18日はトランプ大統領が総額1兆ドル規模の経済対策を表明する等、感染拡大による不況入りに歯止めを掛けようとする政策が矢継ぎ早に発表されているが、感染拡大は日々深刻化しており世界規模でのリセッション懸念で金融市場全般が手仕舞い売り、現金化を急ぐ動きとなっている。

【長期国債にも換金売り】

3月18日のNYダウは前日比1338.46ドル安の19898.92ドルで終了して終値での2万ドル割れは2017年2月以来約3年ぶりとなった。NY原油は24.4%安の20.37ドルで終了して18年ぶりの安値となった。長期国債も安全資産買いが薄れて換金売り優勢となり、米10年債利回りは1.20%へ上昇したが、日本の10年債利回りも0.07%へ上昇して2年3カ月ぶり高水準となっている。

為替市場はユーロ、円、豪ドル、新興国通貨に対してのドル高が進んでいる。投資マネーの還流に加えて流動性の高いドルへの逃避買いと思われる。英ポンドは1.18ドル台に下落して1985年のポンド危機以来の安値となり、豪ドルは0.5699ドルまで下げて既に2008年リーマンショック時の安値を割り込んで2003年以来の安値水準となっている。南アランド、アジア主要通貨等の下落が目立ち、ブラジルレアルの暴落も止まらない。

円はクロス円市場では円高が進んでいるが、ドル全面高のなかでドル円はドル高優勢だ。通常の相場展開ならリスク回避の円高は対ドルでも進んでドル円でもドル安円高となるべきところだが、リスク回避レベルが一段と深刻化しているためドル買いへの集中がクロス円での円買い戻しの勢いに勝っている状況だ。当面はコロナショックによる通常の図式では計りきれない展開が続きそうだ。

【60分足の一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、3月14日早朝高値でサイクルトップをつけて一旦弱気サイクル入りしたが、16日夜安値からはジリ高基調を継続して1日を経過したために3月18日朝時点では3月16日夜安値を直近のサイクルボトムとした強気サイクル入りとした。また3月14日早朝高値を基準として今回のトップ形成期を19日早朝から23日朝にかけての間と想定した。

3月14日早朝高値を若干上抜いてきているのでまだ上昇継続中とみるが、既に14日早朝高値から3日を経過しているので反落注意期に入っていることと、ダブルトップで終わる可能性もある点に注意する。3月18日安値106.75円を割り込まない内は上昇余地ありとするが、106.75円割れからは弱気サイクル入りとして19日夜から23日夜にかけての間への下落を想定する。

60分足の一目均衡表では17日夜の上昇で遅行スパンが好転し、先行スパンも上抜いた。その後も両スパン揃っての好転を維持しているので遅行スパン好転中は高値試し優先とするが、遅行スパン悪化からは弱気転換注意とし、先行スパン転落からはいったん調整安入りとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は18日の50ポイント割れを切り返している。19日未明高値をさらに超える際に指数のピークが切り下がると弱気逆行型となって調整安に入りやすくなると注意し、次の50ポイント割れからは下げ再開を疑う。

以上を踏まえて当面のポイントを示す。

(1)当初、3月18日午後安値106.75円を下値支持線、109円を上値抵抗線とする。

(2)106.75円以上での推移中は上昇余地ありとし、108.75円超えからは109円試しとする。109円前後は高値警戒感から反落しやすいとみるが、109円を超えて続伸の場合は3月12日から14日への上昇幅並として110.58円、3月16日夜への下げ幅の倍返しとして111.85円を目指す可能性が出てくると考える。

(3)106.75円割れからはいったん調整安入りとするが、3月9日安値と12日安値を結ぶ60分足レベルの下値支持線も割り込むために調整規模がやや大きくなる可能性があると注意し、当初の下値目処を3月16日夜安値105.15円前後試しとするが、106円以下での推移が続く内は更に一段安へ進んで3月12日安値103.07円等を試しにかかる可能性もあると考えておく。

【当面の主な発表予定】

3/19(木)

13:30 (日) 1月 全産業活動指数 前月比 (12月 0.0%、予想 0.1%)

17:30 (ス) スイス国立銀行、3カ月物銀行間取引金利誘導目標中心値 (現行 -0.75%、予想 -0.75%)

21:30 (米) 10-12月期経常収支 (前期 1241億ドル、予想 -1090億ドル)

21:30 (米) 3月 フィラデルフィア連銀製造業景況指数 (2月 36.7、予想 10.0)

21:30 (米) 新規失業保険申請件数 (前週 21.1万件、予想 22.0万件)

21:30 (米) 失業保険継続受給者数 (前週 172.2万人、予想 172.5万人)

23:00 (米) 2月 景気先行指数 前月比 (1月 0.8%、予想 0.1%)

3/20(金)

休場、日本

16:00 (独) 2月 生産者物価指数 前月比 (1月 0.8%)

18:00 (欧) 1月 経常収支・季調済 (12月 326億ユーロ)

18:00 (欧) 1月 経常収支・季調前 (12月 512億ユーロ)

23:00 (米) 2月 中古住宅販売件数 年率換算件数 (1月 546万件、予想 552万件)

23:00 (米) 2月 中古住宅販売件数 前月比 (1月 -1.3%、予想 1.1%)

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.03.19

ドル円、米財政赤字拡大懸念を通じた米長期金利の上昇を受けて108円台半ばへ急伸(3/19朝)

18日(水)の外国為替市場でドル円は急伸。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。