ドル円見通し 109円に乗せきれず失速、米中協議不透明感続く中で米雇用統計へ

【概況】

11月15日未明安値108.24円と11月21日午前安値108.26円をダブルボトムとした上昇で12月2日昼には109.72円をつけて8月26日以降の高値を更新したが、11月の米ISM製造業景況指数悪化と米中協議への不透明感から下落に転じて12月3日未明には109円台を割り込み、12月3日夜にはトランプ大統領発言が早期合意期待を後退させたとして108.50円割れまで一段安となり、4日午後には108.41円まで安値を切り下げた。ここまでは米中協議進展への悲観優勢だったが、4日夕刻に早期合意が近いとの報道もあっていったん戻しに入った。5日夜には108.99円をつけて109円に迫ったが乗せきれず、その後は108.60円台まで失速している。

トランプ米大統領は5日も「米中貿易協議は順調に進んでいる」としたが、新たな対中制裁関税を予定通り15日に発動するかどうかについては「まだ話し合っていない」と明言を避けた。ムニューシン米財務長官も「中国との通商協議は軌道から外れていない」「次官級の電話協議を実施している」としたが「米国は協議に期限を設けていない」とも述べた。12月3日にトランプ大統領が「来年の大統領選挙後まで待つのもよい考えだ」と述べたあたりから12月15日の関税拡大発動予定日までには合意できないのではないかという懸念が強まってきている。

12月15日までに所謂「第1段階」合意に達して双方が繰り広げてきた関税拡大の段階的な縮小が始まるのか、合意には至らなくても協議は継続として関税拡大発動を延期するのか、協議は継続するかより圧力を強めるとして関税拡大発動に踏み切り米中関係がさらに深刻化するのか、現時点ではいずれの可能性も残っていると思われる。

12月6日夜には米雇用統計の発表も控えている。予想より悪い様なら景気後退リスクで株安円高反応となりやすく、予想より良ければ株高円安反応となりやすいとみる。米ISM製造業景況指数が悪化した時の反応も大きかったので、特に数字が悪く景気悪化懸念が強まる程のサプライズがあれば円高が急激に進む可能性もあると思う。しかしあくまでも米中通商協議の進展状況が最重要テーマであり、この問題の年末までの展開が見えない内は雇用統計結果も余程のサプライズでなければ決定打になりにくいかもしれない。

米労働省が発表した週間新規失業保険申請は20万3000件と前週比1万件減少して市場予想の21万5000件を下回った。

米商務省が発表した10月の米製造業受注は前月比0.3%増で予想と一致、3カ月ぶりにプラスだった。

米商務省が発表した10月の貿易統計では中国に対する貿易赤字は前月比1.1%減の313億ドル、対日赤字は0.5%増の51億ドル、全体の貿易赤字は7.6% 減の472億ドルで市場予想の489億ドルを下回った。

【8月26日からの上昇も3か月を超過、52日移動平均の攻防】

8月26日底からの上昇も12月2日高値まで3か月を経過した。この間の上昇幅は5.27円の円安ドル高だった。1月3日安値104.82円からの上昇は4月24日高値112.39円まで4か月、上昇幅は7.57円の円安ドル高だったが、1月3日のフラッシュ・クラッシュ的な急落による日足の下ヒゲを除けば上昇幅の正味は凡そ5円の円安ドル高だった。昨年8月21日から10月4日天井までの上昇は1か月半で4.77円高だったがその後に三角持合いを形成したため急落開始の起点となった12月13日の戻り高値までは8月21日から3か月半だった。

昨年8月21日からの上昇も今年1月3日からの上昇も3か月を過ぎれば行き詰まり始め、底上げの下値支持線からの転落により急激な円高期に入っている。今回も10月3日安値から11月1日安値、11月15日未明安値と底上げは継続しているが、11月15日未明安値108.24円に対する余裕が乏しくなっている。

11月15日未明及び11月21日安値、12月4日安値はいずれも52日移動平均が支持線として機能している。12月4日安値を終値ベースで割り込む場合は52日移動平均割れとなり、11月15日未明安値を割り込む場合は底上げパターンも崩れるため、昨年12月からの下落開始時や今年4月高値からの下落開始時に近い展開となる可能性も警戒しておくべきと思う。

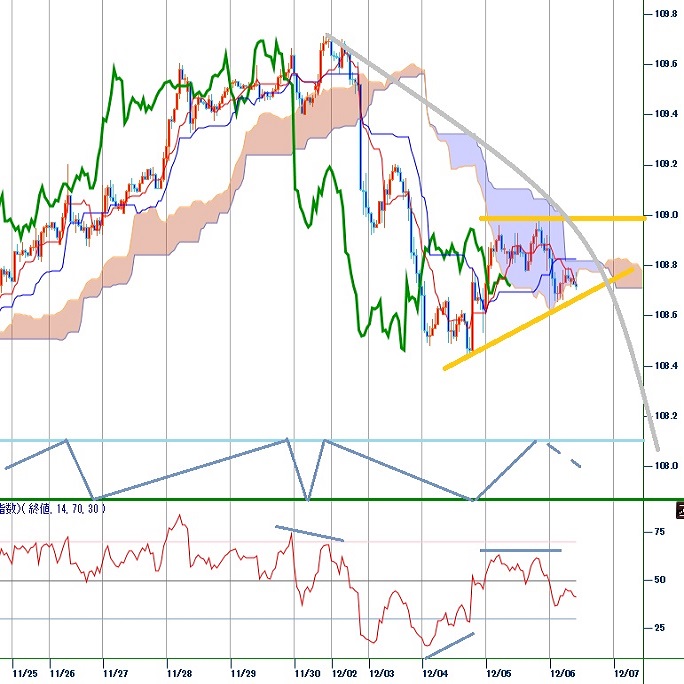

【60分足一目均衡表・サイクル分析】

8月26日底からの上昇も12月2日高値まで3か月を経過した。この間の上昇幅は5.27円の円安ドル高だった。1月3日安値104.82円からの上昇は4月24日高値112.39円まで4か月、上昇幅は7.57円の円安ドル高だったが、1月3日のフラッシュ・クラッシュ的な急落による日足の下ヒゲを除けば上昇幅の正味は凡そ5円の円安ドル高だった。昨年8月21日から10月4日天井までの上昇は1か月半で4.77円高だったがその後に三角持合いを形成したため急落開始の起点となった12月13日の戻り高値までは8月21日から3か月半だった。

60分足の一目均衡表では12月5日夜高値からの反落で遅行スパンが悪化した。5日夜の上昇では先行スパン突破に失敗して6日午前には転落し始めている。このため遅行スパン悪化中は安値試し優先とし、上昇再開は両スパン揃って好転するところからとする。

60分足の相対力指数は12月4日未明安値から4日夕安値への安値切り下がりに対して指数のボトムが切り上がる強気逆行を見せて反騰したが、5日朝時点では60ポイント台に留まる内は戻り一巡による下げ再開注意とした。5日未明高値から5日夜高値への高値切り上がりに対して指数のピークは切り下がっており、小規模な弱気逆行となっているため下げ再開に入っている可能性があるとみる。上昇再開は60ポイント超えからとし、50ポイント以下での推移中は一段安警戒とみる。

以上を踏まえて当面のポイントを示す。

(1)当初、108.60円を下値支持線、109.00円を上値抵抗線とする。

(2)108.60円以上での推移中は上昇再開余地ありとし、108.85円超えからは上昇再開とみて109円試しを想定する。109円超えから続伸の場合は109.25円前後へ上値目処を引き上げるが、109円を超えた後に108.85円を割り込むところからは下げ再開を疑う。

(3)108.60円割れからは下げ再開に入っていると仮定して12月4日夕安値108.41円試しを想定する。底割れからは108円前後への下落を想定する。108円以下は反発注意とするが、108.40円以下での推移なら週明けもさらに安値を試しやすいとみる。(了)<9:25>

【当面の主な予定】

12/6(金)

OPECプラス会合(OPECとロシア等)

16:00 (独) 10月 鉱工業生産 前月比 (9月 -0.6%、予想 0.2%)

16:00 (独) 10月 鉱工業生産 前年同月比 (9月 -4.3%、予想 -3.6%)

22:30 (米) 11月 非農業部門就業者数 前月比 (10月 12.8万人、予想 18.8万人)

22:30 (米) 11月 失業率 (10月 3.6%、予想 3.6%)

22:30 (米) 11月 平均時給 前月比 (10月 0.2%、予想 0.3%)

22:30 (米) 11月 平均時給 前年同月比 (10月 3.0%、予想 3.0%)

24:00 (米) 10月 卸売在庫 前月比 (9月 -0.4%、予想 0.2%)

24:00 (米) 10月 卸売売上高 前月比 (9月 0.0%)

24:00 (米) 12月 ミシガン大学消費者信頼感指数速報 (11月 96.8、予想 97.0)

29:00 (米) 10月 消費者信用残高 前月比 (9月 95.1億ドル、予想 160.0億ドル)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

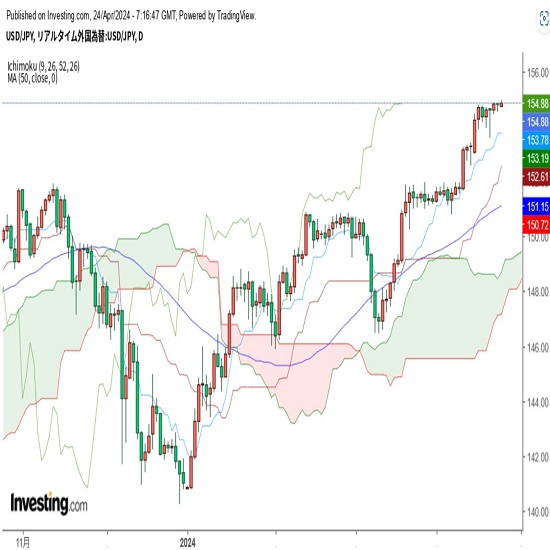

2024.04.24

ドル円 155円に急接近、円買い介入の行方は如何に(4/24夕)

東京市場はドルが小幅に続伸。連日の高値更新で、155円まであと数ポイントへと接近する局面も。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.24

東京市場のドルは154円90銭台での攻防、高値こう着想定だが一気に156円台まで走る可能性も(23/4/24)

東京時間(日本時間8時から15時)のドル・円は、こう着感の強い地合いながら、一時154円91銭まで買われる場面が見られた。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

-

米ドル(USD)の記事

Edited by:編集人K

2019.12.06

ドル円 イベント控え無風状態(12/6午前)

6日午前の東京市場でドル円は横ばい推移。取引レンジは108.67-80とほぼ「動き無し」の商状、東京時間正午現在は108.65-70レベルで取引されています。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2019.12.06

ドル円、トランプ大統領を巡る弾劾リスク再燃で反落。109円トライに失敗(12/6朝)

5日(木)の海外市場でドル円は反落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。