今週の週間見通し

先週のドル円は、米中通商協議進展期待を背景とした株高がリードしての円安相場となりましたが、火曜には署名が12月にずれ込むとのニュースに8月高値目前でいったん折り返し上値の重たさを感じさせました。木曜には米中双方が段階的な関税撤廃とのニュースに改めて買いが強まり109.49レベルの週間高値をつけましたが、金曜には関税撤廃については何も決まっていないとのトランプ大統領発言から週末はやや押して引けることとなりました。

株式市場も為替市場も米中協議進展に関してはこれまでのような土壇場で決裂を繰り返してきた懸念には目をつぶり好材料のみに目を向ける流れが続いています。米国主要株価指数は一部銘柄の業績が足を引っ張っていたダウも史上最高値を更新し、目先の達成感は出てきています。今のところ、12月の合意署名とそれに伴っての米中双方の関税撤廃方向というところまでは既に織り込み済みですから、ここからの更なるリスクオンにはもうひとつ何か材料が無いと厳しいのではないかと思います。

ただ、これまで長時間を費やして何も決まらず制裁関税による世界的な景気減速をもたらしてきたことは米国首脳陣もさすがに理解しているでしょうし、責任をFRBばかりに押し付けるのも無理があること百も承知であるとは思います。そうした環境を考えると、市場に対しては楽観的な希望も与えつつ、米国議会や米国民に対しては成果強調と強硬な姿勢を崩していないことをアピールと、来年の選挙に向けての動きにシフトしてきたと見てよいでしょう。

そうなると、当初の通商協議でのテーマが全体に小粒化され、第一段階の署名後の協議もなんとなくまとまった感へと流れていく可能性があり、長期戦は選挙を前にして中国側に都合がよい展開になる可能性もあります。問題は、これまでの評価と今後に向けての期待が現在のリスクオンに見合っているかというところだと思いますが、世界的な景気減速懸念が続いていることやブレグジット問題などを考えると、短期的には今のリスクオンはやや楽観的に傾いているように思え、ここからの株高、円安は個人的には難しい段階に入ってきたのではないかと考えています。

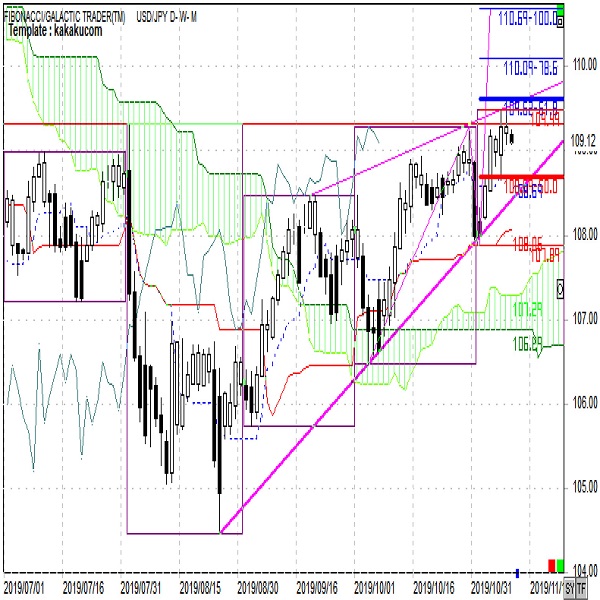

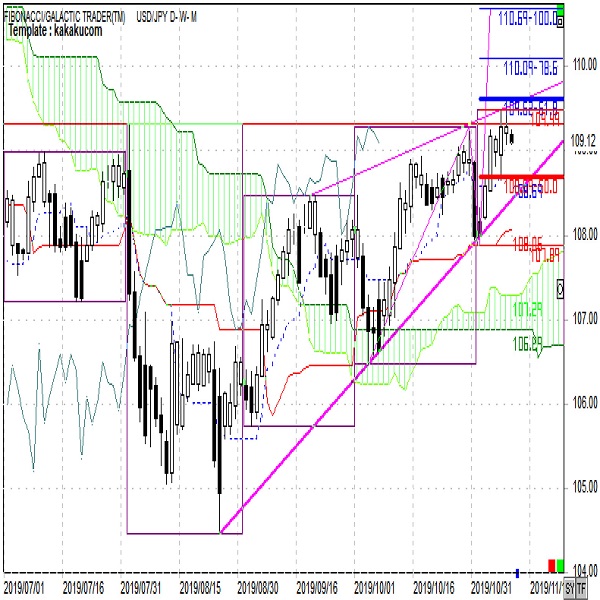

次にテクニカルな観点から日足チャートをご覧ください。

先週までとの大きな違いは8月高値を上抜け、上ヒゲとはいえこれまで引いていた上昇ウェッジのラインを上抜けていることから、9月高値と今月高値とを結ぶライン(ピンクの細線)へと引き直しました。大きな違いはありませんが、上昇ウェッジ内の動きを考えた場合、どの水準まで上値余地があるのかを考えてみましょう。

先週の動きを見ていると109円台で底堅くなってはきたものの、109.50よりも上にドル売りオーダーも見えていることから109.50が妙に上値が重たい印象でした。また直近のテクニカルのターゲットとしては、10月安値から10月高値への上げ、その後の11月安値への押しを3点とした上昇N波動と仮定すると、もっとも近いターゲットは61.8%エクスパンションの109.62(青の太線ターゲット)です。

その上は78.6%(61.8%の平方根)エクスパンションがほぼ110円の大台と重なっています(青の細線ターゲット)が、109円台前半では売買が交錯し短期筋がある程度ドル買いに傾いてきていることを考えると、一気に110円の大台まで上昇する動きは考えにくく、仮に109.50を上抜けたとしても109.60/65レベルをいったん上値を抑えられやすいと考えた方がよいですし、個人的には109.50が依然として強いレジスタンスとなりうるという見方をしています。

いっぽうでサポートに関しては11月に入ってからの安値と高値の半値押しとなる108.69が押しの目安となります。

基本的にドル円のレンジが急拡大することは稀なので、今週はこれら両ラインを上下のターゲットの参考としつつ、108.60レベルをサポートに109.50レベルをレジスタンスとする流れを見ておきます。

ドル円(日足)チャート

ドル円(日足)

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2019年FOMCメンバー(ニューヨーク、シカゴ、ボストン、セントルイス、カンザスシティ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。

11月11日(月)

**:** NY市場休場

08:50 日銀会合主な意見公表

08:50 本邦9月貿易収支(国際収支)

18:30 英国9月貿易収支

22:15 ボストン連銀総裁講演

11月12日(火)

09:30 豪州10月企業景況感

16:00 トルコ9月経常収支

17:00 クーレECB理事講演

18:30 英国10月失業率

19:00 ドイツ11月ZEW景況感

26:55 (フィラデルフィア連銀総裁講演)

11月13日(水)

08:00 (ミネアポリス連銀総裁講演)

08:30 豪州11月消費者信頼感

10:00 NZ中銀政策金利発表

11:00 NZ中銀総裁会見

16:00 ドイツ10月CPI

18:30 英国10月CPI・PPI

19:00 ユーロ圏9月鉱工業生産

20:00 南ア9月小売売上高

22:30 米国10月CPI

25:00 パウエルFRB議長議会証言

27:30 (ミネアポリス連銀総裁講演)

28:10 NZ中銀総裁議会証言

11月14日(木)

08:50 本邦7〜9月期GDP速報値

09:30 豪州10月失業率

11:00 中国10月小売売上高、鉱工業生産

16:00 ドイツ7〜9月期GDP改定値

16:00 トルコ9月鉱工業生産

16:45 フランス10月CPI

18:30 英国10月小売売上高

19:00 ユーロ圏7〜9月期GDP改定値

22:30 米国10月PPI

22:30 米国新規失業保険申請件数

23:00 クラリダFRB副議長講演

23:00 オランダ中銀総裁講演

23:10 シカゴ連銀総裁講演

24:00 パウエルFRB議長議会証言

25:00 週間原油在庫統計

25:45 (サンフランシスコ連銀総裁講演)

26:00 NY連銀総裁講演

26:20 セントルイス連銀総裁講演

11月15日(金)

16:00 トルコ8月失業率

17:00 メルシュECB理事講演

19:00 ユーロ圏9月貿易収支

19:00 ユーロ圏10月CPI

22:30 米国11月NY連銀製造業景況指数

22:30 米国10月小売売上高

22:30 米国10月輸入物価指数

23:15 米国10月鉱工業生産

24:00 米国9月企業在庫

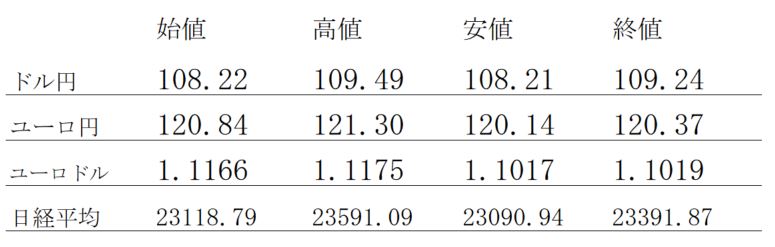

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

先週の概況

11月4日(月)

東京が休場となった週明けのドル円は、アジア市場ではびくともせずわずか3銭の値動きでしたが、欧州市場に入り日経先物がリードする形で株価指数が上昇する動きに沿ってのリスクオンとなりました。この動きはNY市場に入っても続き、米国主要株価指数は3指数揃っての史上最高値更新となり、ドル円も108.65レベルまで水準を切り上げてほぼ高値引けとなりました。

11月5日(火)

米国株を中心に主要株価指数が軒並み高値追いをしていることによるリスクオンの円安地合いが続きました。東京市場からドル円はじりじりと買いが進んでいましたが、NY市場に入り連日の最高値更新となったNYダウの動きを見てドル円も109.25レベルまで上伸後やや押して引けました。

11月6日(水)

ドル円は前日の円安局面で先週高値をトライしきれなかったことから109円台では利食い売りも出てじり安の動きを続けました。NY昼前には買い戻しも見られましたが、米中通商協議の署名が12月へずれ込むとのヘッドラインにドル売りの動きとなったものの引けにかけては戻す動きとなりました。ただ、終日の値幅は36銭に留まり動きにくい一日となっていました。

11月7日(木)

ドル円は前日の流れを受け東京市場では上値が重くじり安の展開を辿りました。欧州市場序盤に中国が米中通商協議第1段階の合意と同時に両国が制裁関税を同程度撤廃する必要との発言が協議進展と捉えられ株式、為替ともリスクオンへと転じました。その後も上昇トレンドが継続しNY市場では米国も中国と同様の見解を示し、後場には8月高値を上抜け一時109.49レベルの高値をつけました。引けにかけては米国側の見解はまだ決まっていないとの発言も出てやや押して引けました。

11月8日(金)

東京市場のドル円は日経平均株価の上値が重たかったこともあって高値圏でやや上値の重たい展開が続きましたが、買いも根強く上下ともに限られた値動きを続けました。東京後場以降は株価が下げ止まったことや米金利上昇を材料にNY市場の朝方に109.48レベルの高値をつけました。しかし前日高値は抜けられず、トランプ大統領の関税撤廃は決定ではないとの発言も重なって109.08レベルまで水準を下げたあとは安値圏でもみあいのまま引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.11.11

ドル円はドル高の調整局面、上値は重そう(11/11夕)

週明け11日の東京市場は、ドルが小幅安。値動き自体は決して大きくなかったが、夕方にかけて再び109円を割り込むなど、値幅以上にドルの弱さが目についた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.11.11

米中情勢注視しつつ、ドル高リスクは継続か(週報11月第2週)

先週のドル/円は、ドルが堅調裡。これまで超えられなかった8月高値109.32円を超えただけでなく、「週初安・週末高」の展開で、値幅以上にドルの強さが目についた。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。