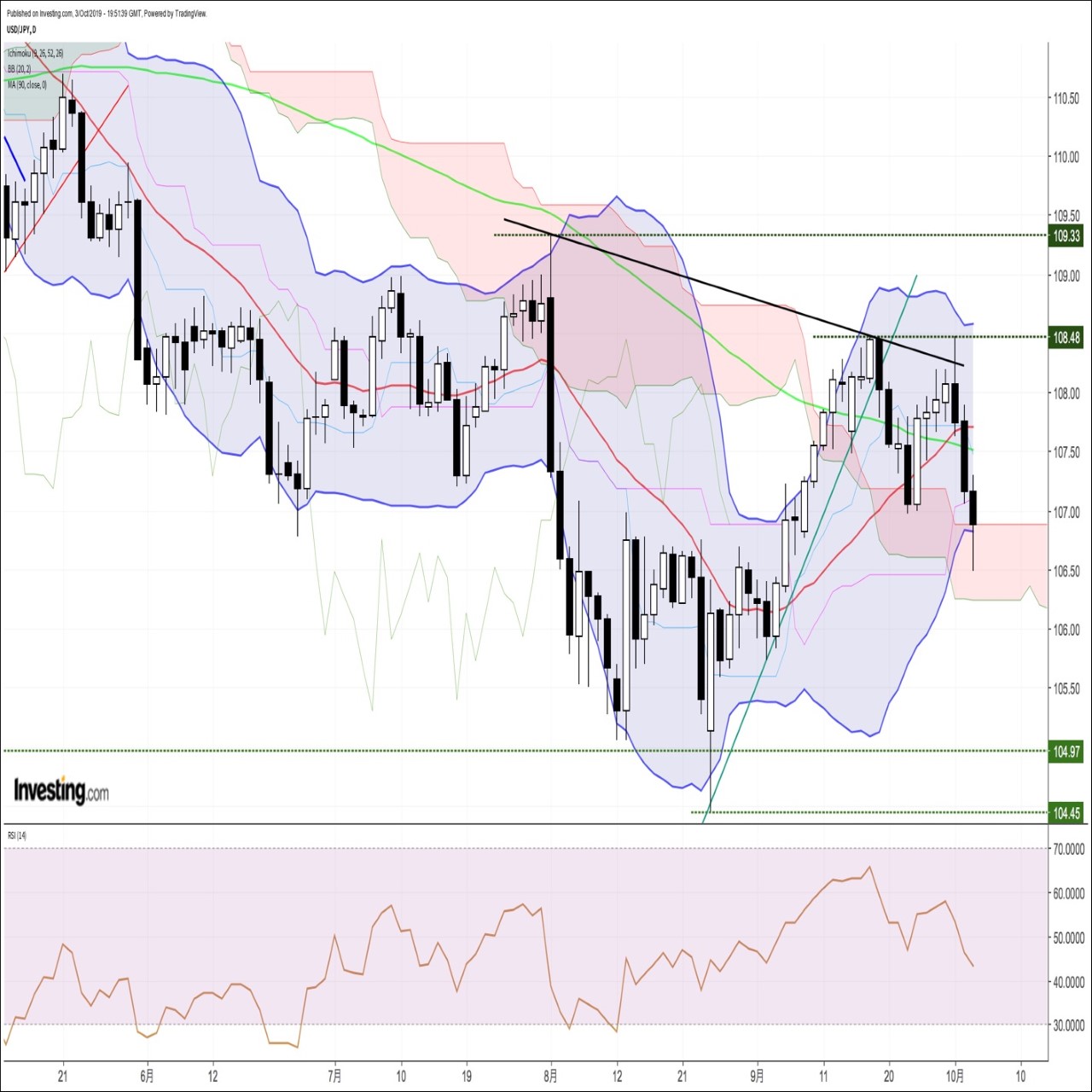

【概況】

10月3日深夜に106.50円まで急落した。10月1日のISM製造業景況指数が予想外に悪化したことで米景気後退懸念からNYダウが大幅下落するとともにリスク回避型の円高となり、2日はADP民間雇用が予想を下回り前月分が大幅下方修正されたことでダウが大幅続落、ドル円も107円台序盤へ一段安となった。米経済指標悪化による株安・債券高・10年債利回り低下による円高圧力が続く中で注目された10月3日のISM非製造業景況指数も予想外の悪化となり、2日間で838ドル安だったダウはさらに335ドル安まで続落し、ドル円も106.50円をつけて9月25日安値を割り込んだ。

しかし、深夜以降はダウがプラス圏へ戻し、ドル円も下げ一服となっている。シカゴ連銀のエバンス総裁が「適切な政策なら調整には極めてオープンだ」と追加利下げへの柔軟姿勢を示したことで、経済指標悪化による株安感よりも追加利下げでの株高促進期待が勝ったためと思われる。ダウは結局122.42ドル高まで戻した。

米10年債利回りは0.06%低下の1.54%となった。ダウが反騰したものの先行き不透明感で債券買いは継続している。米10年債利回りは9月13日の戻り高値からの下落基調が続いており、9月3日の1.429%割れに対する余裕も乏しくなっている。米長期債利回り低下とともにドイツ、英国、オーストラリア等の長期債利回りも低下しているため、クロス円全般での円高圧力が増している印象だ。

米ISMの9月の非製造業景況指数は市場予想の55.0を下回る52.6となり前月の56.4から大幅低下した。

週間失業保険申請件数は21.9万件で予想及び前週の21.5万件を上回った。

8月の米製造業受注は前月比でマイナス0.1%となり予想のマイナス0.2%を上回ったが前月の1.4%から悪化した。

米中通商協議問題では、トランプ米大統領が米国投資家による中国企業への投資制限を検討しているとの米メディア報道を否定せず、「多くのさまざまな選択肢を考えている」「米国が求めていることに中国が応じないならば、米国は絶大な力を行使する」等と発言したために先行き不安をやや助長した印象がある。ダウの反騰程にドル円が戻せなかったのは、国慶節の大型連休も終わって閣僚級協議へ向けて双方の牽制が始まる事への警戒感もあるかもしれない。

【ダブルトップ完成】

9月19日高値108.47円と10月1日高値108.46円をダブルトップ型として下落期に入り、10月3日午前にはダブルトップ完成目安である両高値の谷間にあった9月25日安値106.94円に迫っていたが、3日夜に底割れとなった。この結果、9月19日からの下落波動は9月25日までを一段目とし、10月1日高値から現状が二段目の下げとなった。

例えば今年1月3日底からの上昇波動においては1月31日安値から3月25日安値へ底上げしたものの5月への下落で3月25日安値を割り込んだために底上げパターンが崩れて大規模な下落期に入った。4月24日高値からの下落においても、6月25日安値から8月1日への反発時は7月19日へ底上げしたものの8月1日からの下落で底割れしたために急落商状に陥っている。

こうした二段下げ、底上げパターン崩れが発生していることと、ダブルトップ型を形成してからの下落のため、今回の円高ドル安がさらに発展して厳しくなってゆく可能性が出てきたと思われる。

9月19日未明高値(日足では8月18日付け高値)からの下げ幅は今のところ1.97円であり、今年3月5日から3月25日へ2.40円の円高ドル安の後に切り返した様に、まだ二段下げ型での調整安に留まる可能性はあるだろう。4日夜の米雇用統計から反騰入りの場合や、週末から週明けにかけての米中通商協議問題での楽観的報道等をきっかけとして107.50円以上へ戻し、ダブルトップに迫るならその可能性も高まってくる。しかし米雇用統計を通過した後に安値を切り下げている場合はダブルトップからの下落継続により、まずダブルトップ間の値幅の二倍値で105.41円前後試し、さらに8月26日安値104.45円試へと順次下値目処を切り下げてゆく展開が懸念される。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、10月1日夜の急落で前回のサイクルボトムとした9月30日午後安値を割り込んだため、2日朝時点では底割れによる弱気サイクル入りとして10月3日午後から7日午後にかけての間への下落を想定した。また10月3日未明安値の後は下げ渋っていたものの反騰気配が見られなかったため、107.50円以下での推移中は3日夜から4日にかけて続落しやすいとした。

10月3日深夜安値から小反発しているので、3日深夜安値でボトムをつけた可能性がある。107円台回復から続伸して3日の戻り高値107.29円を超えれば強気サイクル入りとして4日午後から8日夕刻への上昇余地が出てくると思う。ただしその場合も米雇用統計から反落なら戻り一巡により新たな弱気サイクル入りとなる可能性がある。107円台序盤へ戻しても維持できずに安値を更新する場合はボトム形成の継続として週明け朝への下落を想定するが、週明け序盤の安値から目先の基調が変わる事も多いので、7日の日中は反騰注意とする。

60分足の一目均衡表では1日夜の急落で遅行スパンが悪化、先行スパンからも転落したが、その後も両スパン悪化状態が続いているので、遅行スパン悪化中は安値試し優先とする。遅行スパン好転からは強気サイクル入りの可能性ありとして先行スパン突破試しとするが、突破できない内はその後の遅行スパン悪化から下げ再開とする。強気転換は両スパン揃って好転するところからとする。

60分足の相対力指数は27日夜高値から1日夕高値への高値更新に対して指数のピークが切り下がる弱気逆行となって急落したが、3日未明から深夜への一段安に際しては指数のボトムが切り上がっているので3日深夜安値からの反発を継続する可能性がある。50ポイントを超えてくれば上昇に勢いも付くが、50ポイント前後までで上値が重い場合は30ポイント割れから下げ再開を疑う。

以上を踏まえて当面のポイントを示す。

(1)当初、10月3日深夜安値106.50円を下値支持線、3日午後高値107.29円を上値抵抗線とする。

(2)107円以下での推移中は下向きとし、106.75円割れからは下げ再開注意、106.50円割れからは106.25円、さらに106.00円試しへ向かうとみる。また米雇用統計後に急落商状の場合は105.75円前後まで下値目処を引き下げる。

(3)107円超えを強気転換注意とし、3日午後高値超えからは107.50円前後への上昇を想定する。107.50円手前は戻り売りにつかまりやすいとみるが、米雇用統計から上昇する場合は107.75円前後まで上値目処を引き上げる。

【当面の主な予定】

10/4(金)

休場 中国(国慶節)

10:30 (豪) 8月 小売売上高 前月比 (7月 -0.1%、予想 0.5%)

21:30 (米) 9月 雇用統計・非農業部門雇用者数 前月比 (8月 13.0万人、予想 14.5万人)

21:30 (米) 9月 雇用統計・失業率 (8月 3.7%、予想 3.7%)

21:30 (米) 9月 雇用統計・平均時給 前月比 (8月 0.4%、予想 0.3%)

21:30 (米) 9月 雇用統計・平均時給 前年同月比 (8月 3.2%、予想 3.2%)

21:30 (米) 8月 貿易収支 (7月 -540億ドル、予想 -545億ドル)

21:30 (米) ローゼングレン・ボストン連銀総裁、講演

23:25 (米) ボスティック・アトランタ連銀総裁、講演

26:00 (米) カシュカリ・ミネアポリス連銀総裁、討論会参加

27:00 (米) パウエルFRB議長、金融政策再点検のためのイベントで開会挨拶

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

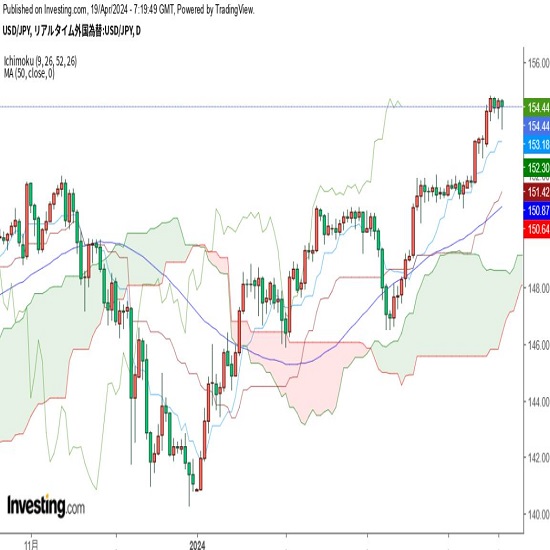

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:編集人K

2019.10.04

ドル円106円台後半をじり安推移 一目均衡表の雲に沈む(10/4午前)

ドル円106円台後半をじり安推移 一目均衡表の雲に沈む(10/4午前)

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。