【概況】

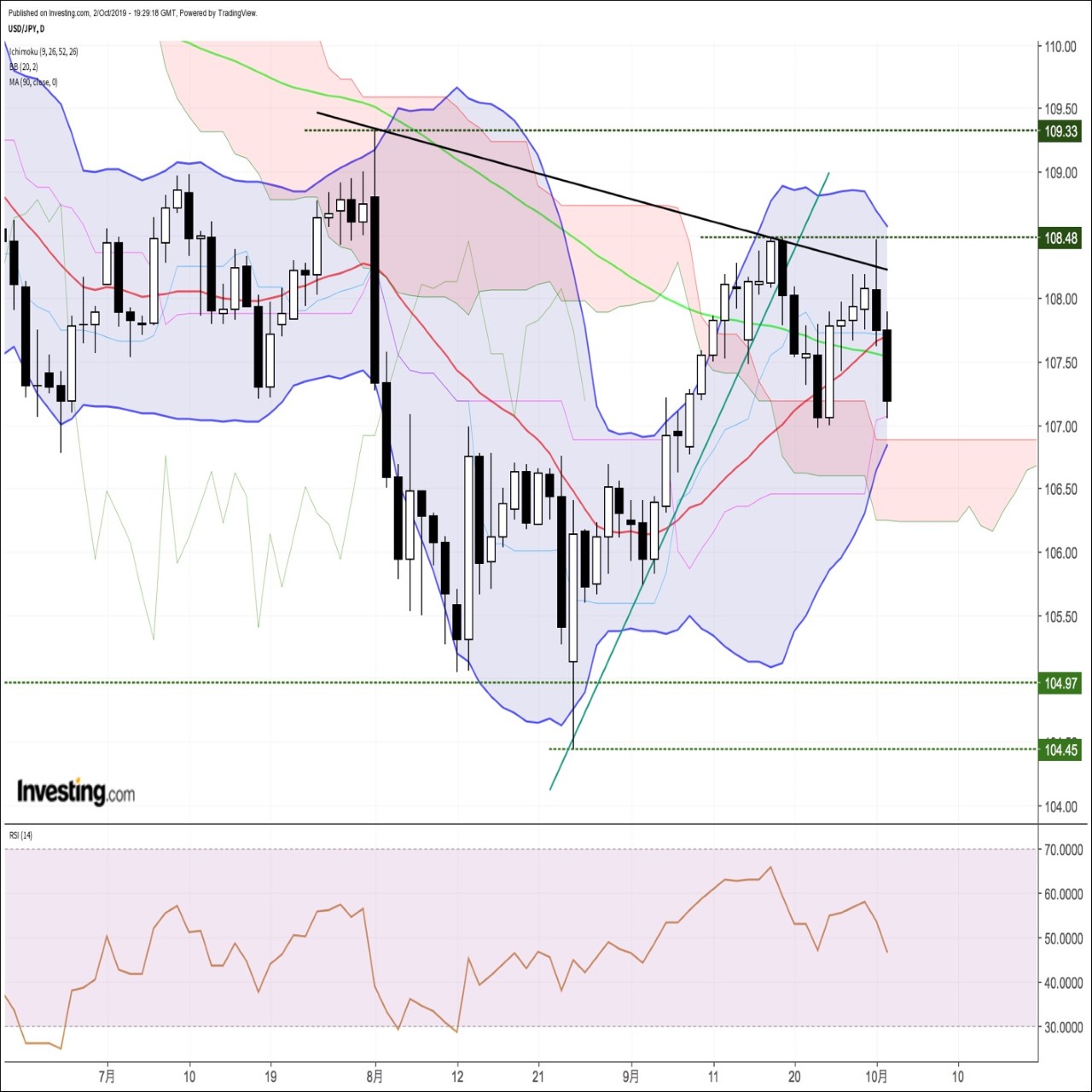

米中協議の先行き不透明感を背景に9月19日高値108.47円から9月25日安値106.94円まで下落したが、25日夜にトランプ大統領が米中協議早期合意の可能性に言及したこと等をきっかけに揺れ返しの上昇に入り、10月1日夕刻には108.46円まで続伸した。しかし9月19日高値にあと一歩まで迫ったところで行き詰まり、10月1日夜の米ISM製造業景況指数が予想外に悪化したことで株安ドル安となり、ドル円は108円を割り込む急落となった。

10月2日未明安値107.62円の後はやや下げ渋っていたものの、夕刻には欧州株が全面安となり株安からのリスク回避感から円高が加速、さらに夜の米ADP民間雇用が市場予想を下回った事でNYダウが大幅続落したために逃避買いで円高がさらに進んで3日未明には107.04円まで続落した。

米民間雇用サービス会社オートマティック・データ・プロセッシング(ADP)が発表した9月の全米雇用報告では、非農業部門民間就業者数が前月比13万5000人増となり市場予想の14万人増を若干下回った。この数字は予想に近い程度の悪化だったが、8月分が速報値の19万5000人増から15万7000人増に大幅下方修正されたことが景気後退感を助長した。

1日夜の米サプライ管理協会(ISM)が発表した9月の製造業景況指数が47.8となり、景気拡大の目安とされる50を2ヶ月連続で割り込んだ事が米国市場全般にはショックだったが、この日のADP統計も悪かったことで3日夜のISM非製造業景況指数や4日の米労働省雇用統計も予想より悪いのではないかとの懸念が増した。

NYダウは1日の343.79ドル安に続いて2日も前日比494.42ドル安となった。株安からの債券買いにより米10年債利回りは0.04%低下の1.60%となった。

米中通商協議に対する不透明感と進展期待が交錯する中で9月19日へ上昇し、25日朝へ下落、さらに揺れ返しの上昇となってきたのだが、中国が国慶節の大型連休に入る中で米中問題の続報がない中、米経済指標の悪化と株安に市場の関心が向く中で予想外の指標悪化が続いたことがここ2日間のドル円急落を発生させたと言える。

10月3日のISM非製造業景況指数、4日の労働省雇用統計が予想より悪ければ1日から2日へと続いた株安・長期債利回り低下によりドル円もさらに一段安へ進みかねない。逆にそれ指標が良好なら1日と2日の円高反応はやや過剰だったとして巻き返しの円安ドル高への反転することも考えられる。

【3か月サイクルのダブルトップ完成に入るか】

9月19日高値とほぼ同値まで戻したところで反落したために日足、60分足レベルでは9月19日と25日の両高値でダブルトップを形成した可能性が高まっている。このダブルトップ完成には、その中間の谷間にある9月24日(25日未明)安値106.94円を割り込む必要があり、3日未明安値で迫っている。

既に9月24日安値を下支えした26日移動平均(現在107.38円)を割り込んでおり、24日安値割れへの余裕がなくなっているのでダブルトップ完成からの一段安入りが懸念される状況だ。

9月24日安値をわずかに割り込んでも早々に切り返すなら107.50円を挟んだ横ばい型のボックス持ち合いに止まり反騰のきっかけをつかむ可能性もあるが、底割れから続落に入る場合は、ダブルトップ間の値幅の2倍値となる105.41円前後試しへ向かう可能性が高まると思われる。またその際は、概ね3か月前後の底打ちサイクルにおいての戻り一巡から下落期入りとなり、前回のサイクルボトムである8月26日安値104.45円試しへ向かう可能性も強まると思われる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、9月30日午後安値を直近のサイクルボトムとした強気サイクル入りとしていたが、10月1日夜の急落で9月30日午後安値を割り込んだため、2日朝時点では底割れによる弱気サイクル入りとして10月3日午後から7日午後にかけての間への下落を想定した。また108円以下での推移中は一段安警戒とした。

3日未明安値の後は下げ渋っているものの反騰気配が見られないため、引き続きボトム形成中とみる。3日午後以降は前回ボトムから3日目に入るのでボトムをつけての反騰注意期に入るが、107.50円以下での推移中は3日夜から4日にかけて続落しやすいとみるが、3日夜の米経済指標等への反応で直前安値から0.50円以上の反発が見られる場合は強気サイクル入りの可能性ありとする。

60分足の一目均衡表では1日夜の急落で遅行スパンが悪化、先行スパンからも転落した。その後も両スパン悪化状態が続いているので、遅行スパン悪化中は安値試し優先とする。遅行スパン好転からは強気サイクル入りの可能性ありとして先行スパン突破試しとするが、突破できない内はその後の遅行スパン悪化から下げ再開とする。強気転換は両スパン揃って好転するところからとする。

60分足の相対力指数は27日夜高値から1日夕高値への高値更新に対して指数のピークが切り下がる弱気逆行となって急落したため、2日朝時点では20ポイント台前半への下降もあり得るとしたが、3日未明には20ポイント割れまで低下した。売られ過ぎ警戒感もあるものの、相場の安値更新に対する指数のボトムが切り上がる強気逆行はまだ見られないので、40ポイント以下での推移中は一段安余地ありとし、40ポイント超えからは強気転換注意とする。

以上を踏まえて当面のポイントを示す。

(1)当初、9月25日未明安値106.94円を下値支持線、107.50円を上値抵抗線とする。

(2)107.50円以下での推移中は下向きとし、25日未明安値割れからは106.50円前後への下落を想定する。3日夜の米経済指標への反応で円高が加速する場合は106円試しまで下値目処を引き下げる。107.50円以下での推移が続く場合は4日の日中も安値を試す余地ありとみる。

(3)107.25円超えを強気転換注意とするが、107.50円手前は戻り売りにつかまりやすいとみる。ただし107.50円超えからはいったんリバウンドに入る可能性もあるとみて107.75円前後への上昇を想定する。また107.50円以上での推移なら4日の日中も高値試しを続けやすいとみる。

【当面の主な予定】

10/3(木)

休場 中国(国慶節)

10:30 (豪) 8月 貿易収支 (7月 72.68億豪ドル、予想 60.00欧豪ドル)

16:45 (欧) デギンドスECB副総裁、エバンス・シカゴ連銀総裁、講演(マドリード)

16:55 (独) 9月 サービス業PMI改定値 (速報 52.5、予想 52.5)

17:00 (欧) 9月 サービス業PMI改定値 (速報 52.0、予想 52.0)

17:30 (英) 9月 サービス業PMI (8月 50.6、予想 50.3)

18:00 (欧) 8月 生産者物価指数 前月比 (7月 0.2%、予想 -0.3%)

18:00 (欧) 8月 生産者物価指数 前年同月比 (7月 0.2%、予想 -0.5%)

18:00 (欧) 8月 小売売上高 前月比 (7月 -0.6%、予想 0.3%)

18:00 (欧) 8月 小売売上高 前年同月比 (7月 2.2%、予想 1.9%)

21:30 (米) クォ―ルズFRB副議長、講演(ブリュッセル)

21:30 (米) 新規失業保険申請件数 (前週 21.3万件、予想 21.5万件)

21:30 (米) 失業保険継続受給者数 (前週 165.0万人、予想 165.4万人)

22:45 (米) 9月 サービス業PMI改定値 (速報 50.9、予想 50.9)

22:45 (米) 9月 総合PMI改定値 (速報 51.0)

23:00 (米) 8月 製造業新規受注 前月比 (7月 1.4%、予想 -0.2%)

23:00 (米) 9月 ISM非製造業景況指数 (8月 56.4、予想 55.0)

25:10 (米) メスター・クリーブランド連銀総裁、パネル討論会

26:00 (米) カプラン・ダラス連銀総裁、講演

10/4(金)

休場 中国(国慶節)

10:30 (豪) 8月 小売売上高 前月比 (7月 -0.1%)

21:30 (米) 9月 雇用統計・非農業部門雇用者数 前月比 (8月 13.0万人、予想 14.0万人)

21:30 (米) 9月 雇用統計・失業率 (8月 3.7%、予想 3.7%)

21:30 (米) 9月 雇用統計・平均時給 前月比 (8月 0.4%、予想 0.3%)

21:30 (米) 9月 雇用統計・平均時給 前年同月比 (8月 3.2%、予想 3.2%)

21:30 (米) 8月 貿易収支 (7月 -540億ドル、予想 -549億ドル)

21:30 (米) ローゼングレン・ボストン連銀総裁、講演

23:25 (米) ボスティック・アトランタ連銀総裁、講演

26:00 (米) カシュカリ・ミネアポリス連銀総裁、討論会参加

27:00 (米) パウエルFRB議長、金融政策再点検のためのイベントで開会挨拶

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

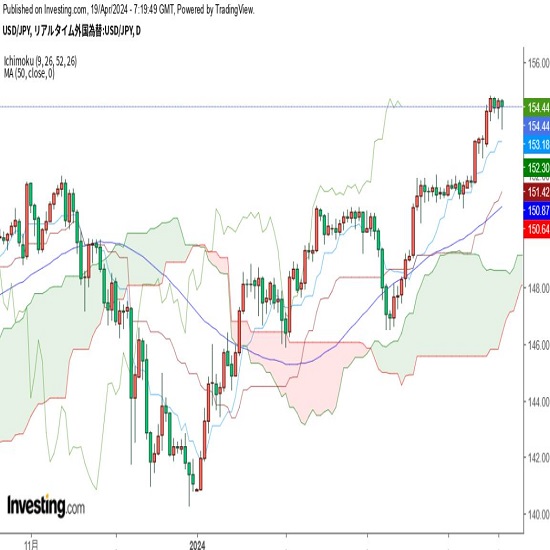

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。