�h���~�͕č��o�ώw�W���ɂޓW�J�B���[����ECB��������C���C�x���g

���T�̃��r���[�i9/2�|9/6�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��106.25�Ŋ��t������A�@�Ē������{��9/1�t�Œlj��ł̔����ɓ��ݐ������Ƃ�A�A�p���ɂĉ��U���I���̉\������ꂽ���ƁA�B���������Ȃɂ��u�č��̒lj��ł͑��T�~�b�g�̕Ē���]��k�Ō��肳�ꂽ���ӂ�j����́v�Ƃ̔����A�C�ꕔ���f�B�A���u�Ē��f�Ռ�������9����̐ݒ肪��q���Ă���v�Ƃ̕A�D�āE8��ISM�����ƌi���w���i����49.1�A�\�z51.3�j�̍Ⴆ�Ȃ����ʁi��2016�N8���ȗ��ƂȂ�D�s���̕������50����j���d�ƂȂ�A9/3�ɂ́A�ꎞ105.74�܂ŋ}�����܂����B

�������A�E����̕Љ��R�c�ψ����u�o�ς╨���̉��U�ꃊ�X�N�����܂钆�A�搧�I�Ȑ����Ή����d�v�v�ƒlj��ɘa���������锭������ꂽ���Ƃ�A�F���`�̃L�����[�E�����s���������u�����̌����ƂȂ������S�Ə��E�����Ă𐳎��ɓP��v�Ƃ̔���������ꂽ���ƁA�G�p���@�����B�A������̍��ӂȂ����E��j�~���邽�߂̗��E�����@�Ă��u�^��327�[�E����299�[�v�ʼn��������ƁA�H�Ē��������t�����ʏ����c�ĊJ�i10�����{�j�ɍ��ӂ������ƁA�I�āE8��ADP�ٗp���v�i����19.5���l�A�\�z14.9���l�j��A�āE8��ISM���ƌi���w���i����56.4�A�\�z54.0�j���s��\�z������D���ʂ��L�^�������Ɠ����x���ޗ��ƂȂ�ƁA9/5�ɂ́A��1�����Ԃ荂�l�ƂȂ�107.22�܂ŋ}�L���܂����B

�����Ƃ��A107�~��ł͖߂蔄��ӗ~���������A�L�єY�ނƁA�T���ɂ����čĂє����B�s��\�z�������āE8����_�ƕ���ٗp�Ґ��i����13.0���l�A�\�z16.0���l�j�̌��ʂ��d�ƂȂ钆�A����106.90��܂ʼn����߂���Ẳz�T�ƂȂ��Ă���܂��B���A���T�́A�j���[���[�N�A��E�B���A���Y���قɂ��u�Čo�ς̓��X�N�ƕs�m�����ɒ��ʁv�u��s���𒍎����K�ɍs������v�Ƃ̔�����A�Z���g���C�X�A��u���[�h���قɂ��uFRB��50bp���������ׂ��v�Ƃ̔����A�{�X�g���A��[�[���O�������قɂ��u�Čo�ς̃��X�N���N���ƂȂ��FRB�͐ϋɓI�ɗ��������ׂ��v�Ƃ̔����A�p�E�G��FRB�c���ɂ��u�K�ɍs������v�Ƃ̔����ȂǁA�u���b�N�A�E�g���ԓ����O�ɁA�ē��ǎ҃T�C�h���n�g�h�I�Ȕ������������܂������A�s��̔����͑����Č���I�ƂȂ�܂����B

�����[���h�����ꁄ

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0990�Ŋ��t������A�@�p����̕s���艻�i���U���I���̉\��������j��A�A9/12��ECB������ŕ�I�Ȋɘa�p�b�P�[�W���������Ƃ̈ꕔ���ޗ��ɁA��9/3�ɂ����āA2�N3�����Ԃ���l�ƂȂ�1.0926�܂ŋ}�����܂����B

�������A�B�G�X�g�j�A����~�����[���قɂ��u����������ĊJ�̋����_���͂Ȃ��v�Ƃ̔�����A�C�t�����X����r�������h�K���[���قɂ��uECB�̍��w���ĊJ���������K�v���ǂ����͋^��v�Ƃ̔����A�D���K���hIMF�ꖱ�����i����ECB���فj�ɂ��u���Z�ɘa�͕K�v������`���I���y�ڂ�����p�ɂ����ӂ��Ȃ���Ȃ�Ȃ��v�Ƃ̔����i=�����̉��B���ǎ҂ɂ��s��̉ߓx�Ȋɘa���҂��������锭���j���V���[�g�J�o�[��U������ƁA�E�p���@�����B�A������̍��ӂȂ����E��j�~���邽�߂̗��E�����@�Ă����������Ɓi�^��327�[�E����299�[�j��A�F�C�^���A�ɂĐV���t�������������ƁA�G�O���[�o���ȃ��X�N�I�D���[�h��w�i�Ƀ��[���~���}�L�������Ȃǂ��x���ޗ��ƂȂ�A9/5�ɂ́A��1�T�ԂԂ荂�l�ƂȂ�1.1084�܂ŏ�l��L���܂����B

���̌�͇H�{�����W���[�E�~�b�h�o���h��A��ڋύt�\������T����1.10��㔼�ł͏�l���d���A�L�єY�ނƁA�I�ǍD�ȕČo�ώw�W�i��ADP�ٗp���v��A��ISM���ƌi���w���j�����u�Ē��������㏸���h�����v�̗��ꂪ�d�ƂȂ�A���ǁA1.1030�ߕӂ܂ʼn����߂���Ẳz�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i9/9�|9/13�j

���h���~���ꁄ

�h���~�́A�g�����h�̕���������������{�����W���[�E�~�b�h�o���h�i106.26�j���㔲���������A8/23���l�i106.75�j��A8/13���l�i106.98�j�A8/9���l�i107.08�j���ꎞ�I�ɓ˔j���܂����B�܂��A��������V�O�i����\����ڋύt�\�E�O���t�]�̏I����A8/12���l�i105.05�j��8/26���l�i104.45�j���N�_�Ƃ����_�u���{�g���̏㔲���ȂǁA�e�N�j�J���I�Ɍ��āA�u�����������v�ւ̃g�����h�]�����ӎ�����܂��B

�Ƃ͂����A�@���E�I�Ȗf�Ր푈���ʉ݈��푈�i�������h�~�m�j�ɔg�y���郊�X�N��A�A�Ē��f�Ֆ��C������s�������A�B�C������g���R�A���N�����A�C���h��p�L�X�^��������n���w�I���X�N�A�C���E�o�ς̕s���艻�A�D�č��o�ς̌������O�ȂǁA�t�@���_�����^���Y�ʂł̕s���v�f�͎R�ς݂ł��B���T�́A�E�p���̍��ӂȂ����E���X�N�̌�ނ�A�F�C�^���A�����鐭�Ǖs���̌�ށA�G���`��̍D�]�A�H�Ē��t�����ʏ����c�̍ĊJ���ӂȂǁA�������|�W�e�B�u�E�T�v���C�Y�Ƀh���~�������グ���錋�ʂƂȂ�܂������A���ɏ�L�E�ƇH�ɂ��ẮA�w�b�h���C������ŏ���ς��郊�X�N��s�ނȂǁA�܂��܂����f�͏o���܂���B�܂��A�I�lj��ɘa�̎�D�ɖR��������ƁA�lj���������D�荞�ޕč��Ƃ̋��Z����i���͖��炩�ł���A�h���~�̏�l�͎���ɏd���Ȃ�Ɨ\�z����܂��B

���T�́A9/11�̕āE8�����Y�ҕ����w����A9/12�̕āE8������ҕ����w���A9/13�̕āE8���������㍂�ȂǁA�č��t�@���_�����^���Y�̌��ʂɒ��ڂ��W�܂�܂��i���u���b�N�A�E�g���Ԃɓ��������ƂŁA�ē��ǎ҂���̔����͂���܂���j�B�č��o�ώw�W�̍Ⴆ�Ȃ����ʂ��������A9/17�[9/18�ɗ\�肳��Ă���FOMC�i�ĘA�M���J�s��ψ���j�ł̑啝���������ēx�D�荞�ތ`�ŁA�Ē��������ቺ���h������̗��ꂪ���܂�V�i���I���z�肳��܂��B�Ē��f�Ֆ��C��p����������ݓI�ȃ��X�N�͕��@����Ă��炸�A�y�σ��[�h�͒��������Ȃ��ƍl�����܂��B�g�����v�đ哝�̂̃c�C�[�g��A�Čo�ώw�W�̌��ʂ��ɂ݂��A���T�͈ꏄ��̔������X�N�Ɍx�����K�v�ł��傤�B�i�h���~�̗\�z�����W�F105.00�[108.00�j

�����[���h�����ꁄ

���[���h���́A�T�㔼�ɂ����ċ}�L�i1.0926��1.1084�j������A���Lj�ڋύt�\����i1.1089�j��A�{�����W���[�E�~�b�h�o���h�i1.1078�j���㔲����ɂ͎���܂���ł����B�T���ɂ����ẮA��ڋύt�\�]�����i1.1021�j�t�߂܂ʼn����߂����ȂǁA�e�N�j�J���I�Ɂu��l�̏d���v���ӎ�����܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@�Ē��f�Ֆ��C�����Ėf�Ֆ��C�ɔg�y���郊�X�N��A�A���[�����o�ϋy�ѕ����̐�s���s�������i�h�C�c�o�ς̃��Z�b�V�������X�N�Ȃǁj�A�B�C�^���A�̍����s���A�C����������n���w�I���X�N�ȂǁA�s���ޗ��͎R�ς݂ł��B���T���\�����ECB������i9/12�j�ł̍������lj��ɘa���҂��A�u���B�����ቺ�����[������v�̌o�H�Ń��[���h�����������������ƍl�����܂��B

���T�́A9/12�ɔ��\�����ECB������ɒ��ڂ��W�܂�܂��B����ł̒lj��ɘa����͊��ɐD�荞�ݍς݂ł���A�s��̊S�́AECB���ǂ̂悤�Ȋɘa��\���邩�Ɉڂ��Ă��܂��B�����ł́A�@�a���t�@�V���e�B�����̈��������i��10bp�j�A�A�����K�w���̓����i�}�C�i�X���������Z�@�ւɋy�ڂ����e�����y������ړI�j�A�B�����I�Ȓ���������t�H���[�h�K�C�_���X�ɉ����āA�C�N���ʓI�ɘa�ĊJ�̔��\��\�z���Ă���܂��B��L�C�ɂ��ẮA�s��ł��D�荞�܂�Ă��炸�A���Ɍ��肳�����T�v���C�Y�I�Ɂu���[������v�����܂鋰�ꂪ���肻���ł��B���T�̃��[���h������́AECB�ɂ��lj��ɘa���\���ޗ��Ɂu��l�̏d���v�W�J�������Ɨ\�z�������܂��B�i���[���h���̗\�z�����W�F1.0875�|1.1175�j

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.04.20

���T�̈ב֑��ꌩ�ʂ��F�w���ċ������ɒ��ڂ����h�������E�~���肪�������ʂ��x�i4/20���j

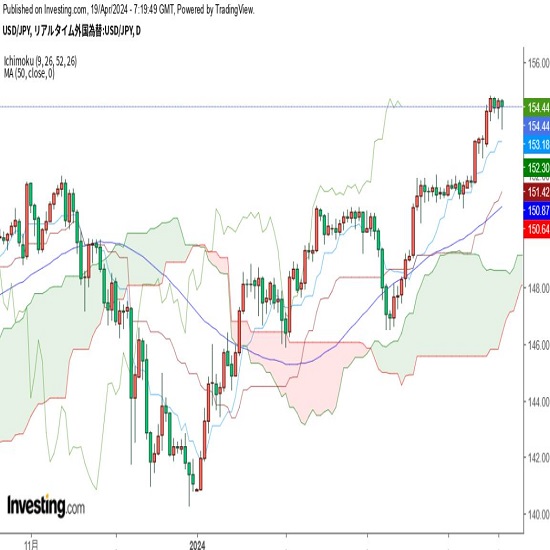

�h���~�iUSDJPY�j�͈ꎞ154.79�i1990�N6���ȗ��A��34�N�Ԃ荂�l���j�܂ŏ㏸����ȂǗ͋��������������Ă��܂��B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.04.19

�����s��̃h���͈ꎞ153�~�������u�ԓI�ȓ����A����������ɂ߂郀�[�h���܂銆�D��(24/4/19)

�������ԁi���{����8������15���j�̃h���E�~�́A������ْ������āA�ꎞ153�~��܂ʼn��������ʂ�����ꂽ���A����ꏄ���154�~30�K��܂Œl��߂����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.04.19

�h���~�@�n���w���X�N�g������O�A�בւ��g���܂݂�(4/19�[)

�����s��͌��ʁu�s���ė����v�B�ꎞ�h�������i�s��153�~���߂��܂Œl����������A���̌�̓h�����߂����D���������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2019.09.09

�h���~���ʂ��@���X�N�I��������107�~��������Čٗp���v�Ńu���[�L�i�T��9����Q�T�j

9��6���ɔ��\���ꂽ�č���8���ٗp���v�ł́A��_�ƕ���A�ƎҐ����O��13.0���l���ƂȂ�s��\�z��15.8���l������������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.09.06

�Čٗp���v�Ȃǒ��ځA�h���~�͏㉺�ɍr���l������(9/6�[)

6���̓����s��́A���ݍ����B107�~������20�|�C���g���̃����W����ŁA���m�ȕ������͖R���������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B