今週の週間見通し

先週のドル円は、前週末の引け後にトランプ大統領が一律+5%の報復関税と米国製造業の中国からのシフトに言及したことから、月曜の早朝相場は年初来安値を更新する荒れ模様のスタートを切りました。105円以下では実需も含めて買い意欲が強かったことから、典型的な窓埋め上昇相場となり、さらに中国側からも9月の協議再開提案が見られたことで、急落前のもみあい水準に戻すこととなりましたが、9月1日からの制裁関税第4弾一部発動もあって、106円台前半の上値が着実に重くなってきたという印象です。

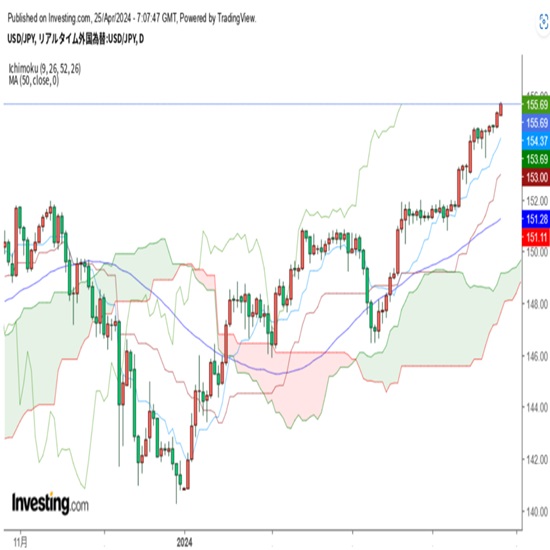

今週は9月に入り昨日から一部製品に対しての関税が始まりましたし、今後米中協議がまとまらないと12月には残りの第4弾発動となり、米中だけでなく世界経済に与える影響は大きいと言えます。トランプ大統領は何かというとFRBを責めていますが、これはパウエル議長の言う通りで貿易摩擦問題は金融政策で解決できるものではありません。低金利による株価上昇はカンフル剤のようなもので、関税問題に何らかの解決の糸口が見えない限り米国企業の業績は雲行きが怪しくなると考える方が自然です。

そして、9月のFOMCでは現時点で0.25%の利下げが圧倒的なコンセンサス(約97%)となっていますが、それも影響して期間の短い短期債の利回り低下が限定的なのに対して、10年債利回りは1.5%前後で低位安定、2年債とのスプレッドもこの半月はほとんどの期間で逆イールドです。このように逆イールドが続いた後に何がやってくるのかは、1年以内にリセッションというのが過去の米国での経験則です。

9月の利下げでイールドカーブが正常化するかどうかはわかりませんし、米中間の協議も不透明としか言いようがありません。今週は月初で米国雇用統計をはじめ連日経済指標や要人発言が相次ぎますが、不透明感を拭い去ることが出来るような材料はありません。今月もトランプ大統領と習主席次第で市場はどのようにも動きうるといったところです。

週の国内のオーダー状況を見ていてちょっと気になったのが104円台突入後に105円台後半に戻して以降の動きです。どうも年金あたりの大口のドル買いオーダーが105.60水準に置きっぱなしになっている様子です。当局は円高でも介入は出来ませんので、当局に変わっての代理介入的なドル買いオーダーではないかと思われます。直接の指示は無いにしても、そのような動きは円相場の急変時に過去にもありました。

そういう動きもあって、金曜時点では106円台半ばでコストの悪いドル買いポジションがまだ残っている様子でした。もし、次に105円台半ばに下がってきた時に、まだドル買いオーダーが残っているのかどうか、需給的には気になるところです。

そして、先週も書いたことですが、年初のフラッシュクラッシュと同じで、先週月曜の104円台の安値更新もまた東京午前7時台の出来事でした。個人的にはオセアニア市場(NY引け〜東京午前9時)の新値更新は、再び通常の市場(東京午前9時〜NY引け)の間につけに行く可能性が高いというアノマリー的な見方をしています。年初のフラッシュクラッシュ安値は更新に随分と時間がかかりましたが、今回はそれほど距離もないことから、もし105円台半ばでのドル買いオーダーが消える時には要注意と言わざるを得ないでしょう。

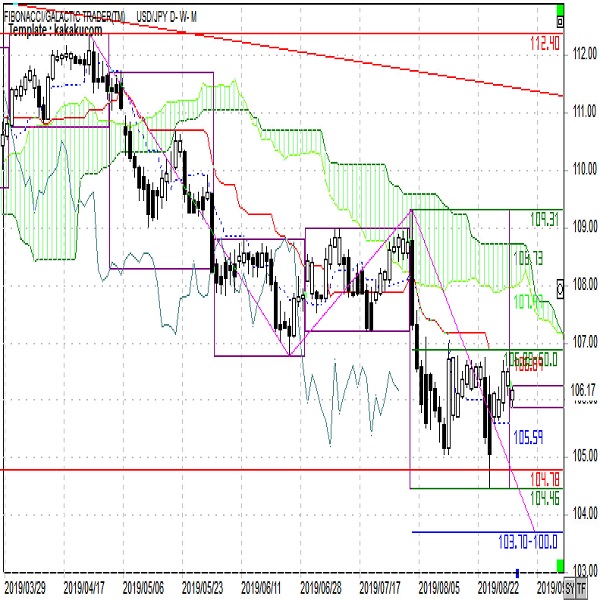

それでは日足チャートをご覧ください。

ドル円(日足)

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

テクニカルには長期的なドル安トレンドに変化は無く、上述の通り104円台半ばを再度トライし、年初来高値112.40を起点とした逆N波動(ピンク)の100%フィボナッチ・エクスパンション103.70(青のターゲット)をターゲットとしているという見方には変化がありません。ただ、短期的には104円台でいったん安値をつけ現状は105.00〜106.50のもみあいとなってきたと考えられます。

上値は8月高値と安値の半値戻し106.88(緑のターゲット)が戻りの限界点と考えられますが、先週の動きを見ていると既に106円台半ばは売りたいと考える向きが多く、先週の高値は大きなレジスタンスという認識です。また下値は買いがいる105.60とするならば、今週は105.60レベルをサポートに106.60レベルをレジスタンスとする流れを見ておけばよさそうです。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2019年FOMCメンバー(ニューヨーク、シカゴ、ボストン、セントルイス、カンザスシティ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。

9月1日(日)

**:** 対中制裁関税第4弾一部発動

9月2日(月)

**:** NY市場休場

10:45 中国8月MarkIt製造業PMI

16:00 トルコ4〜6月期GDP

16:00 トルコ8月製造業PMI

16:50 フランス8月製造業PMI改定値

16:55 ドイツ8月製造業PMI改定値

17:00 ユーロ圏8月製造業PMI改定値

17:30 英国8月製造業PMI

9月3日(火)

08:01 英国8月小売売上高

10:30 豪州7月小売売上高

13:30 豪中銀政策金利発表

16:00 トルコ8月CPI

17:30 英国8月建設業PMI

18:00 ユーロ圏7月PPI

18:30 南ア4〜6月期GDP

22:45 米国8月製造業PMI改定値

23:00 米国8月ISM製造業景況指数

23:00 米国7月建設支出

9月4日(水)

06:00 ボストン連銀総裁講演

09:50 黒田日銀総裁挨拶

10:30 豪州4〜6月期GDP

10:45 中国8月MarkItサービス業PMI

16:50 フランス8月サービス業PMI改定値

16:55 ドイツ8月サービス業PMI改定値

17:00 ユーロ圏8月サービス業PMI改定値

17:30 英国8月サービス業PMI

18:00 ユーロ圏7月小売売上高

20:00 フィンランド中銀総裁講演

21:30 米国7月貿易収支

22;15 英中銀総裁講演

22:25 NY連銀総裁講演

23:00 カナダ中銀政策金利発表

25:30 ボウマンFRB理事、セントルイス連銀総裁講演

26:00 (ミネアポリス連銀総裁講演)

27:00 ベージュブック

28:15 シカゴ連銀総裁講演

9月5日(木)

10:30 豪州7月貿易収支

15:00 ドイツ7月製造業新規受注

16:00 デギンドスECB副総裁講演

18:00 南ア4〜6月期経常収支

20:30 米国8月チャレンジャー人員削減予定数

21:15 米国8月ADP全国雇用者数

21:30 米国新規失業保険申請件数

21:30 米国4〜6月期非農業部門労働生産性改定値

22:45 米国8月サービス業PMI改定値

23:00 米国8月ISM非製造業景況指数

23:00 米国7月製造業新規受注

24:00 週間原油在庫統計

**:** 日ロ首脳会談

9月6日(金)

15:00 ドイツ7月鉱工業生産

15:45 フランス7月貿易収支

18:00 ユーロ圏4〜6月期GDP確報値

21:30 米国8月雇用統計

25:30 パウエルFRB議長講演

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

8月26日(月)

週明けのドル円は米中貿易摩擦が激化、トランプ大統領が中国への脅しとは思えるものの米国製造業の中国からのシフトにまで言及したことを受け、早朝に104円台前半と年初来安値を更新しました。しかし、本邦実需筋のドル買いが目立ち、仲値時点では105円台を回復、中国側から冷静な交渉の提案もあり昼前に105円台後半を見ました。後場には一時的に下押しも入ったものの底堅く、海外市場でもトランプ大統領が中国から協議再開の要望との発言も加わってリスクオフの巻き返しからNY前場には106円台前半まで買い戻されましたが、その後は様子見のもみあいのまま引けました。

8月27日(火)

前日のドル円急落後の急反騰と激しい動きをしたこともあって昨日の為替相場はドル円を中心に様子見姿勢が強まりました。米中間の協議再開は好材料ではあるものの、これまでも繰り返し協議再開と決裂を繰り返してきたことを考えると、今回も可能性だけで楽観的になることは出来ないと考える参加者も増えてきました。NYの引けまでは上下とも動きが鈍いままでの一日となりました。

8月28日(水)

ドル円は小動きに終止しましたが、東京市場では105.60レベルに年金等と思われる大口の買いがあり、誰も下値を試さない状況でした。NY市場に入りダウがマイナス圏からプラス圏へと上昇する動きに沿って106円台前半まで水準を切り上げましたが、106円台前半の上値も重く、方向感が無いままに引けました。

8月29日(木)

ドル円は東京市場では上値が重たい地合いが続いていたものの、欧州市場序盤に中国が9月に訪米して協議するとの発言が伝わり、それをきっかけに株式市場が上昇、ドル円もドル買いが強まりました。NY市場ではトランプ大統領も通商協議再開に言及し株式市場とともにドル円は一段高、一時106.68レベルの高値をつけ若干押して引けました。

8月30日(金)

月末のドル円は106円台前半で静かな動きが続きました。105円台半ばから後半にかけては大口のドル買いが見える一方で、米中双方の報復関税が9月1日から発動されることに対する懸念もあり、前週同様に106円台半ばから上には売りオーダーが控えている様子で、終日若干上値が重たい値動きとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

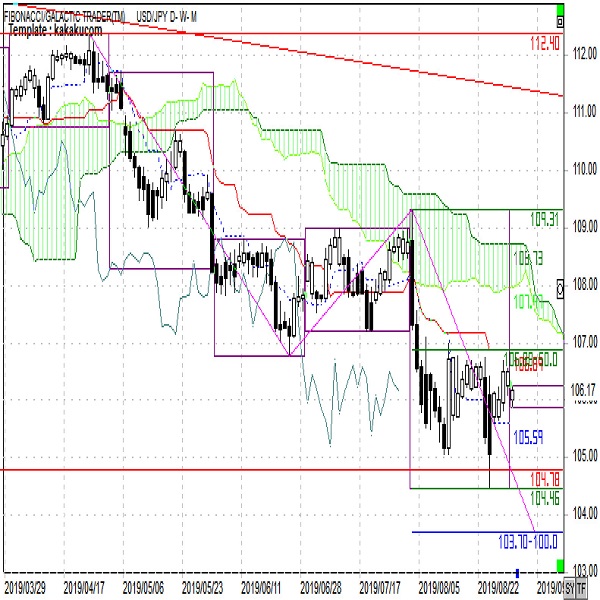

2024.04.25

東京市場のドルは155円75銭まで円安加速、投機筋は「日本当局は介入できず」を見透かした格好か(24/4/25)

東京時間(日本時間8時から15時)のドル・円は、目立った材料は観測されないなか、円安が加速し155円75銭までドルは上昇した。

-

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.25

ドル円、155円乗せ後も介入等の動き無く、155円台半ばに続伸 (4/25午前)

25日午前の東京市場でドル円は155円台前半を続伸。

-

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.09.02

ドル円週報 ドル下値リスク軽減、逆に上値トライもあるか(9月第1週)

先週のドル/円は、なかなかの大相場。週間を通しての価格変動は2円を超え、今年3番目の大変動を記録していた。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。