�Ē��f�Ր푈�ĊJ�B�h���~��1/3�ɕt�����N�������l�X�V���˒�������

���T�̃��r���[�i8/19�|8/23�j

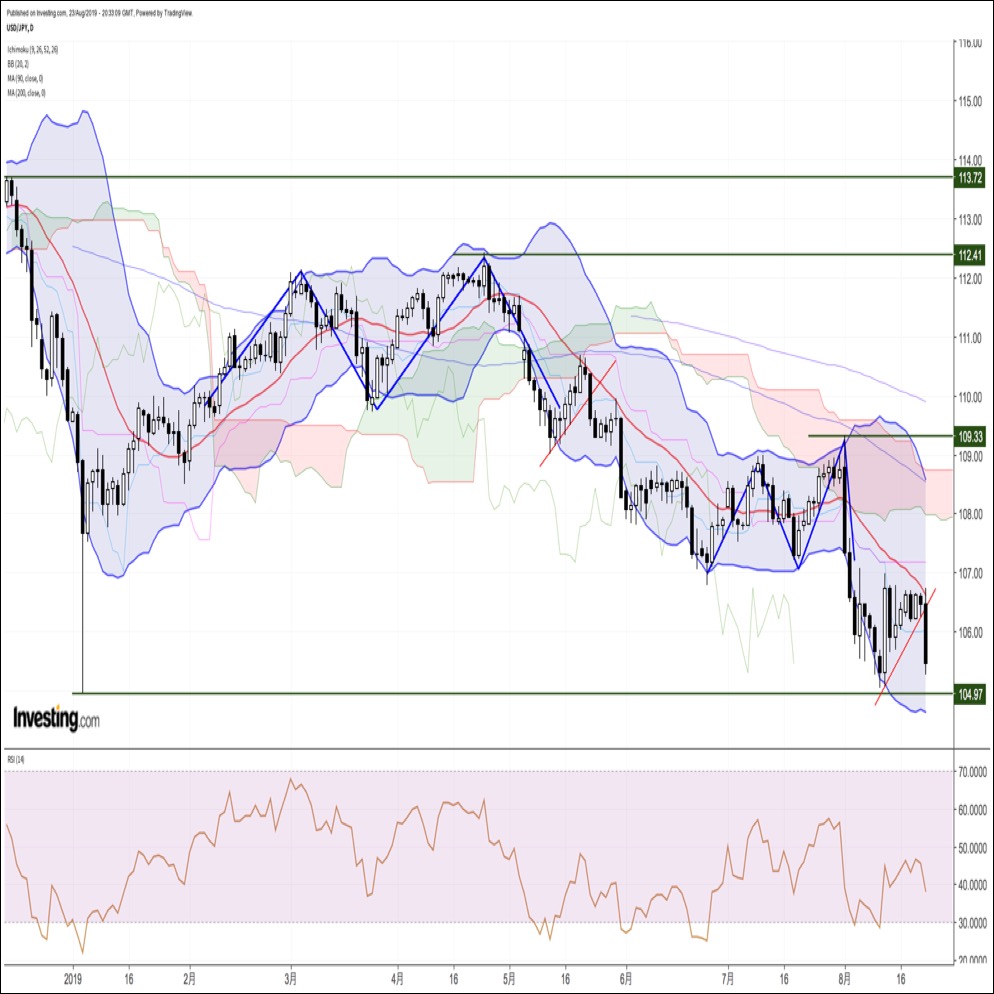

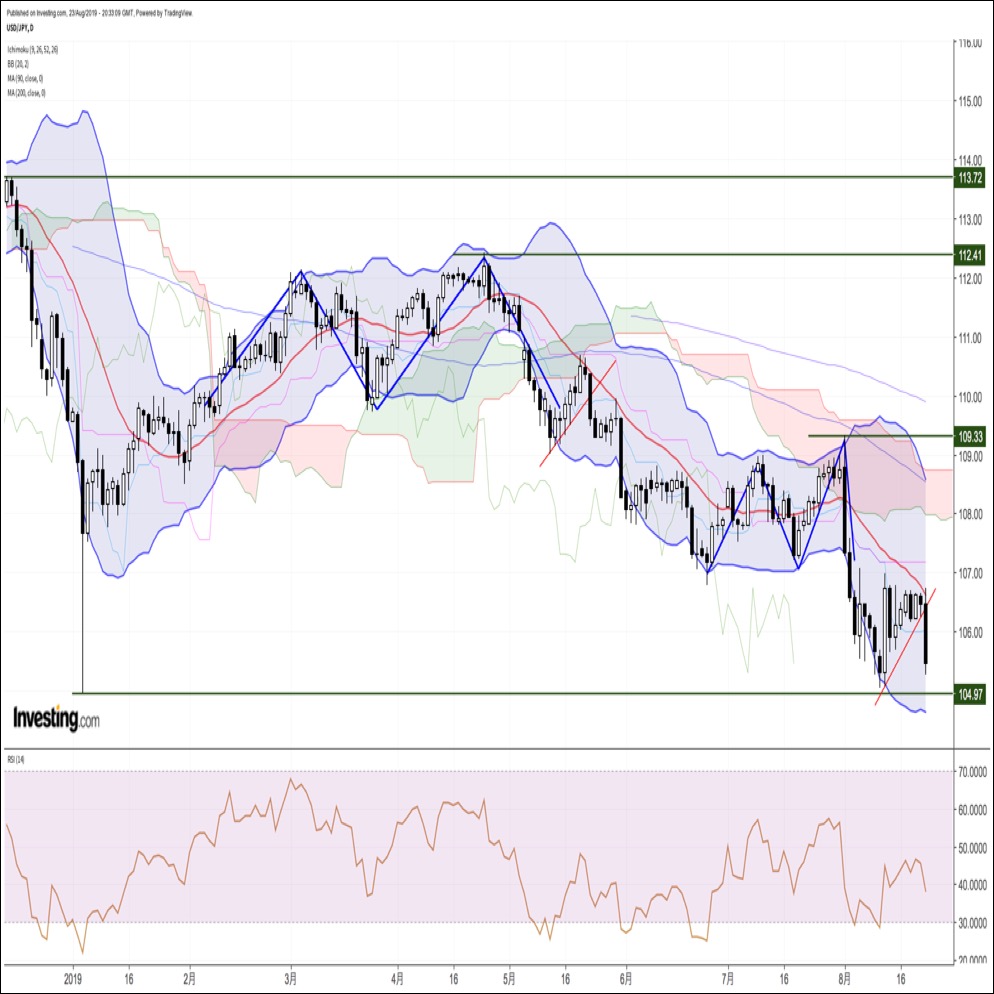

���T�̃h���~����́A�T��106.34�Ŋ��t������A�@���X�ď��������ɂ��u�����ʐM�@����̉؈Z�p�i�t�@�[�E�F�C�j�ɑ���Đ��i�̗A�o�֎~�[�u�̗P�\���Ԃ�11/18�܂�90���ԉ�������v�Ƃ̔�����A�A��2�N�|10�N�����̋t�C�[���h�i���Z�������t�]�j�����A�B�\�z�قǃn�g�h�I�ł͂Ȃ�FOMC�c���v�|���ޗ��ɁA106�~�䔼�𒆐S�Ƃ����ꌘ���������p�����܂����B�������A�s��̊S���T�����j���̕ăJ���U�X�V�e�B�[�A���Â̔N���o�σV���|�W�E���i�W���N�\���z�[����c�j�ł̃p�E�G��FRB�c���u���Ɉڂ��Ă������Ƃ�����A�����̍u�����J�Â����8/23���{����23:00�܂ł́A106.17�|106.74�i�㉺57�K�j�̋��������W���ł̒l�����ɗ��܂�܂����B

�C���ڂ��ꂽ�p�E�G��FRB�c���u���ł́A�u�Čo�ς͗ǍD�v�Əq�ׂ��A�uFRB�͑����̌i�C�g����ێ����ׂ��K�ɑΉ�����v�uFRB�͒��������X�N�ɒ��ʂ���o�ς̉��x���Ɏ��g�ށv�Ƃ̌�����������܂����B�s��ł́u���n�g�h�I�v�Ǝ~�߂��A�u�ė������ϑ��̍��i���Ē��������ቺ���h������v�̌o�H�ŁA�h���~��106�~��O���ւƉ����������܂����B

���̌���A�D�g�����v�đ哝�̂��A�uFRB�͂܂��������Ȃ������B�ނ�͎����������Ă��邩�m�낤�Ƃ��������Ƃ���������ɘb�����Ƃ��M�����Ȃ��B�č��͔��ɋ����h���Ɣ��ɎアFed�����݂���v�Ƃ̃c�C�[�g��������ꂽ���Ƃ�A�E�������{�����\�����Łi���č�����̗A���i��750���h�������ɑ��A9/1����ő�10���̒lj��ł��ۂ��j�ɑ��āA�g�����v�đ哝�̂��u�{���i8/23�j�ߌ�ɁA�����̊łɑΉ�������肾�v�ƑR�[�u����܂���c�C�[�g���s�Ȃ������Ɠ����d�ƂȂ�A�u�Ē��f�Ֆ��C�̌������Ď�v�����w���̋}�������X�N����̉~�����v�̓����ɔg�y���܂����B�h���~��NY���Ԍߌ�ɂ����ĉ��������L���A��2�T�ԂԂ���l�ƂȂ�105.26��t������A105.40��܂ŏ��������Ẳz�T�ƂȂ��Ă���܂��B�i���A���{����5:40���_�ŕč��ɂ��Β��[�u�̏ڍׂ͔��\����Ă���܂���j���i�ҏW�����F6����ɔ����ς݂�2,500���h�������̗A���i�̊ł�25%����30%��10/1��������グ����j���A�܂�9/1�����\��̎c��3,000���h���̗A���i�ɑ���ŗ��͏]����10%����15%�Ɉ����グ��Ɣ��\�j

���T�̃��[���h������́A�T��1.1092�Ŋ��t������A�@���[�����E7������ҕ����w���i����1.0%�A�\�z1.1%�j�̐L�єY�݂�A�A�ƘA�⌎��ɂ��u�h�C�c�o�ς�2�l�����A���̃}�C�i�X�����̉\���i�����Z�b�V��������j�v�̎����A�B�G�X�g�j�A����~�����[���قɂ��uECB��9���ɒlj��ɘa�����肷��\��������v�Ƃ̔����A�C�R���e�E�Ɏ̎��ӕ\���ȂǃC�^���A�����鐭�Ǖs�������̍��܂�A�D�n�g�h����ECB�c���v�|��w�i�ɁA�T���ɂ����āA1.1051�܂œ���܂����B�������A�W���N�\���z�[����c�ł̃p�E�G��FRB�c���u�����o�āu�Ē��������ቺ���h������v�̗��ꂪ���܂�ƁA�ꎞ1.1153�܂ŋ}�L�����ʂ������܂����B�����ɂ����ď�������������l�͌����A����1.1135�ߕӂł̉z�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i8/26�|8/30�j

�h���~�͖�5�c�Ɠ��ɘj��u�P����ԁv�������Ă���܂������A�W���N�\���z�[����c�ł̃p�E�G��FRB�c���u���A�g�����v�đ哝�̂ɂ��ߌ��ȃc�C�[�g�A�Ē��f�Ր푈�̌������o�āA�u�ۂ������v���u������v�̃g�����h�]�����������܂����B�@�_�u���g�b�v����̉�����i�Y�t�`���[�g�̐��j��A�A��������V�O�i����\���u��ڋύt�\�E�O���t�]�v�A�B�g�����h�̕���������������{�����W���[�E�~�b�h�o���h��17�c�Ɠ��A���ʼn�����Ă��邱�ƁA�C��ڋύt�\�]�����i106.02�j�̉����u���C�N�Ȃǂ��l������A�h���~�̓e�N�j�J���I�Ɍ��āu�������X�N�v���x������܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���E�I�Ȗf�Ր푈�����E�I�Ȓʉ݈��푈�i�������h�~�m�j�ɔg�y���郊�X�N��A�A�Ē��f�Ֆ��C�̌����i����̉��V�j�A�B�C������g���R�A���`�⒩�N�����A�C���h��p�L�X�^��������n���w�I���X�N�̍��܂�A�C���E�o�ς̕s���艻�i�h�C�c�o�ς̃��Z�b�V�������X�N�j�A�D�A���[���`����C�^���A�����鐭�Ǖs�������̍��܂�ȂǁA�l�K�e�B�u�ޗ��͎R�ς݂ł��B�E�lj��ɘa�̎�D�ɖR��������ƁA9���̒lj����������D�荞�܂�Ă���č��Ƃ̋��Z����i���͖��炩�ł���A�h���~�ɂ̓e�N�j�J���ʁA�t�@���_�����^���Y�ʑo���̉e������u�������́v�������Ղ��������ƍl�����܂��B�F�g�����v�đ哝�̂ɂ��ߌ��ȃc�C�[�g�iFRB�⒆���ɑ���ᔻ�A���̑��e���̒ʉ݈��ᔻ�Ȃǁj���h���~�̏�l�]�n��j�ވ���ƂȂ��Ă���܂��B

���T�́A8/26�̕āE7���ϋv����8/27�̕āE8��CB����ҐM�����w���A8/29�̕āE��2�l����GDP����l��8/30�̕āE7��PCE�f�t���[�^�ȂLj�A�̕Čo�ώw�W�̔��\�ɉ����āA8/26�̃Z���g���C�X�A��u���[�h���ٍu���i���A�j�A8/29�̃��b�`�����h�A��o�[�L�����ٍu���A�T���t�����V�X�R�A��f�C���[���ٍu���ɒ��ڂ��W�܂�܂��B�Čo�ς̍Ⴆ�Ȃ����ʂ�A�ē��ǎ҂ɂ��n�g�h�I�Ȍ������������A9/17�[9/18�ɗ\�肳��Ă��鎟��FOMC�i�ĘA�M���J�s��ψ���j�ł̑啝��������D�荞�ތ`�ŁA�h���~����i�Ɖ�������\�����x������܂��B�܂��A�Ē��f�Ֆ��C�����鑱��ɂ����ӂ��K�v�ł��傤�B�č��ɂ��Β��łƁA�����ɂ��ΕĊł͋���9/1����n�܂�\��ƂȂ��Ă���A���T�͕Ē��f�Ֆ��C�̌�����ʂ��āA�u���������X�N����̉~�����v�̗���ɔ��Ԃ������鋰�ꂪ����܂��B

����ł́A�S���I�ߖ�105�~���x�����荞�݁A1/3�̃t���b�V���N���b�V�����ɕt�������l104.97�����荞�ޓW�J���z�肳��܂��B�Ē��f�Ֆ��C��w�i�Ƃ������X�N���I�ȁu�~�����v�ƁA�ė������ϑ���w�i�Ƃ����u�Ē��������ቺ���h������v�̗���͓��ʑ����ƌ����A���T���u�h�����E�~���v�n�����̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B�i���T�̗\�z�����W�F103.75�[106.75�j

����A���[���h���͕Ē��������̒ቺ��w�i�ɏT���ɂ����ċ}�L���A�g�����h�̕���������������{�����W���[�E�~�b�h�o���h��8�c�Ɠ��Ԃ�ɏ㔲�����܂����B�������A��ڋύt�\�]������A��ڋύt�\����t�߂ŐL�єY�ޓ�����������ȂǁA�e�N�j�J���I�ɂ݂āA�u��l�̏d���v���ӎ�����܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@�Ē��f�Ֆ��C�����Ėf�Ֆ��C�ɔg�y���郊�X�N��A�A���[�����o�ϋy�ѕ����̐�s���s�������i�h�C�c�o�ς̃��Z�b�V�������X�N�j�A�B�C�^���A�̍����s����Ǖs�������̍��܂�A�C����������n���w�I���X�N�A�D�p���̃n�[�h�u���O�W�b�g���O�ȂǁA�s���ޗ��͎R�ς݂ł��B�E����ECB������i9/12�j�ł̒lj��ɘa�ϑ����A�u���B�����̒ቺ�����[������v�̌o�H�Ń��[���h�����������������ɂȂ�ƍl�����܂��B

���T��8/26�ɗ\�肳��Ă���h�C�c�E8��Ifo�i�����w����A8/29�̃��[�����E8�����B�ψ���i���w���A�h�C�c�E8������ҕ����w������l�A8/30�̃��[�����E����ҕ����w������l�ɉ����āA8/27�ɊJ�Â����f�M���h�XECB�����ٍu���ɒ��ڂ��W�܂�܂��B���B�o�ώw�W�̍Ⴆ�Ȃ����ʂ�AECB���ǎ҂ɂ��n�g�h�I�Ȍ������������A�uECB�ɂ��lj��ɘa�ϑ������B�����ቺ�����[������v�̌o�H��ʂ��āA�N�������l�i1.1027�j���������A2017�N5���ȗ��A��2�N3�����Ԃ���l���}������V�i���I���z�肳��܂��B�W���N�\���z�[����́u���[�����E�h�����v�̗���͈ꎞ�I�Ȃ��̂ɗ��܂�ƌ����A�ꏄ��̔������X�N�Ɍx�����K�v�ł��傤�B�i���[���h���̗\�z�����W�F1.0950�|1.1250�j

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.04.20

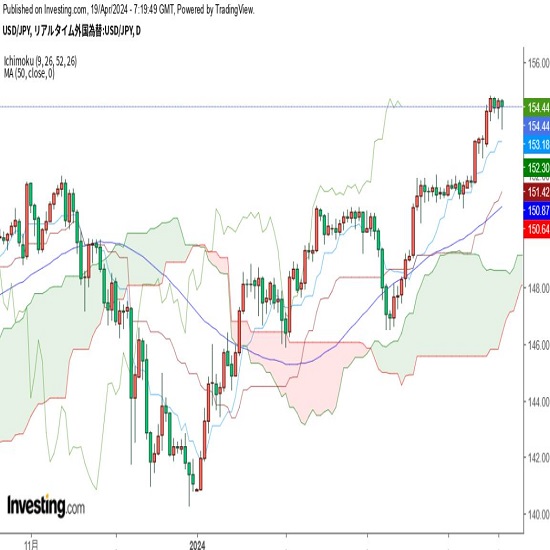

���T�̈ב֑��ꌩ�ʂ��F�w���ċ������ɒ��ڂ����h�������E�~���肪�������ʂ��x�i4/20���j

�h���~�iUSDJPY�j�͈ꎞ154.79�i1990�N6���ȗ��A��34�N�Ԃ荂�l���j�܂ŏ㏸����ȂǗ͋��������������Ă��܂��B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.04.19

�����s��̃h���͈ꎞ153�~�������u�ԓI�ȓ����A����������ɂ߂郀�[�h���܂銆�D��(24/4/19)

�������ԁi���{����8������15���j�̃h���E�~�́A������ْ������āA�ꎞ153�~��܂ʼn��������ʂ�����ꂽ���A����ꏄ���154�~30�K��܂Œl��߂����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.04.19

�h���~�@�n���w���X�N�g������O�A�בւ��g���܂݂�(4/19�[)

�����s��͌��ʁu�s���ė����v�B�ꎞ�h�������i�s��153�~���߂��܂Œl����������A���̌�̓h�����߂����D���������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2019.08.26

�h���~���ʂ��@�ĘA���U��Ē��Η��̃G�X�J���[�g�A�~�������x���i�T��8����4�T�j

��������ʓI�ɂ͋c���u���ɂԂ���悤�ɑΒ������ق̋����錾�ł���A�s��͕ĘA�⓮���ȏ�Ƀg�����v�哝�̂̑Β��������ɐU���邱�ƂƂȂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.08.23

�h���~��FRB�c���̔����𒍎��A�������̌��y���邩(8/23�[)

23���̓����s��́A�h��������������B��l�͏d�����A����ł��T�ԍ��l�ł���106.70�~���x���ɏI�Րڋ߂���ǖʂ��ϑ�����Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B