�h���~�A��i��ށB������PMI�͖�10�N�Ԃ��50����B

�C�O���Ԃ̈ב֊T��

22���̊C�O�s��Ńh���~�͔����B106.70�ߕӂɍT���郌�W�X�^���X��4�c�Ɠ��A���ŏ�l��}������ƁA�č������̒��Z�������t�]�������Z�b�V�������O�̍��܂��A�؍������{�Ƃ̌R�����iGSOMIA�j��j������Ƃ̕Ȃǂ��d�ƂȂ�A���B���Q����ɂ́A�ꎞ106.25�܂ʼn��������L�����ʂ������܂����B�������B���̌㔭�\���ꂽ�A�ĐV�K���ƕی��\�������i����20.9�����A�\�z21.6�����j��A�āE8��������PMI����l�i����49.9�A�\�z50.5�j�A�āE7���i�C��s�w���i����0.5%�A�\�z0.2%�j�ȂLj�A�̕Čo�ώw�W������܂��܂��̌��ʂƂȂ�ƁA�W���N�\���z�[���𗂓��ɍT�����l�q�����[�h���d�Ȃ�ANY���Ԃɂ����āA�h���~�͊������������W�J�ɁB106�~�䔼�ŕ������������ڂ�����A����106.40�t�߂ŃN���[�Y���Ă���܂��B

����A���[���h���͕������Ɍ�����W�J�B���B���Ԓ����ɔ��\���ꂽ�h�C�c�E8��������PMI����l�i����43.2�A�\�z43.0�j�A�h�C�c�E8������PMI����l�i����54.5�A�\�z54.0�j�A���[�����E8��������PMI����l�i����46.5�A�\�z46.2�j�A���[�����E8������PMI����l�i����53.2�A�\�z53.0�j�������ݎs��\�z�����錋�ʂƂȂ�ƁA���[���h���͈ꎞ1.1113�܂ŋ}�L���܂����B�������A���ߍ��l1.1115�i8/19���l�j��O�ɖ߂蔄�肪���܂�ƁA�C�^���A�����鐭�Ǖs�������̍��܂��A���n�g�h�I��ECB�c���v�|���d�ƂȂ�AECB�ɂ��lj��ɘa�ϑ������B�����ቺ�����[������̌o�H�ōĂє����B�č����Ԓ����ɂ́A�ꎞ1.1063�܂ʼn��������L�����ʂ������܂����B�����Ƃ��A���̌�͉p�|���h�̋}�L�ɘA���`�Ŏ��������A����1.1080�ߕӂ܂ŏ��������ẴN���[�Y�ƂȂ��Ă���܂��B

�h���~�̃e�N�j�J������

�h���~�͂���4���ԁA106.20�[106.70�����W���p������ȂǁA�W���N�\���z�[����O�ɕ����������o���Â炢���ԑт������Ă���܂��B�A���A�@�_�u���g�b�v����̉�����i�Y�t�`���[�g�̐��j��A�A��������V�O�i����\���u��ڋύt�\�E�O���t�]�v�A�B�g�����h�̕���������������{�����W���[�E�~�b�h�o���h��16�c�Ɠ��A���ʼn�����Ă��邱�ƂȂǂ��l������A�u�������X�N�v�Ɍx�����K�v�Ɣ��f�ł��܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���E�I�Ȗf�Ր푈�����E�I�Ȓʉ݈��푈�i�������h�~�m�j�ɔg�y���郊�X�N��A�A�Ē��f�Ֆ��C�������s���s�������A�B�C������g���R�A���`�⒩�N�����A�C���h��p�L�X�^��������n���w�I���X�N�̍��܂�A�C���E�o�ς̕s���艻�A�D�h�C�c�o�ς̃}�C�i�X�����i���Z�b�V�������X�N�j�A�E�A���[���`�������鐭�Ǖs�������̍��܂�ȂǁA�l�K�e�B�u�ޗ��͎R�ς݂ł��B�F�lj��ɘa�̎�D�ɖR��������ƁA9���̒lj����������D�荞�܂�Ă���č��Ƃ̋��Z����i���͖��炩�ł���A�h���~�ɂ̓e�N�j�J���ʁA�t�@���_�����^���Y�ʑo���̉e�����牺�����͂������Ղ��������ƍl�����܂��B�g�����v�đ哝�̂ɂ��A����FRB�ᔻ�iFRB�ɑ��闘�������́j���h���~�̏�l�]�n��j�ވ���ƂȂ��Ă���܂��B

�{���́A�ăJ���U�X�V�e�B�[�A���Â̔N���o�σV���|�W�E���i�W���N�\���z�[���j�ɂ�����p�E�G��FRB�c���E�u���i���{����23���j�ɒ��ڂ��W�܂�܂��B������\���ꂽFOMC�c���v�|�ł́A�u����̗��������I�ȗ������T�C�N���̈�Ƃ͑����Ă��Ȃ����Ɓv���Ċm�F����܂������A���̌�̕Čo�ώw�W��}�[�P�b�g�̓����A�g�����v�đ哝�̂̈��́A�Ē��f�Ֆ��C�̌����Ȃǂ܂��āA�������������ɕω��������邩�ۂ����|�C���g�ƂȂ肻���ł��B�n�g�h�F�����߂�A�N���啝�������ϑ���D�荞�ތ`�ŕė������ϑ����i���Ē��������ቺ���h������̗���ɔ��Ԃ�������A�h���~�ɂ����������͂�������Ɨ\�z����܂��B����A�lj��������̉\����ے肷��悤�Ȕ�����������A����9���߂��D�荞��ł����9���������ϑ�����ނ��A�Ď�v�����w���̋}����ʂ��āA���X�N���I�ȁu�~���v�������炷�ƍl�����܂��B�܂�A�ǂ���ɓ]��ł��h���~�ɂ́u�������́v�����������ł��B

�ȏ�܂��A�����ł̓W���N�\���z�[���ʉߌ�́u�h�����E�~���v�����C���V�i���I�Ƃ��ė\�z�������܂��B�i�\�z�����W�F105.00�[107.00�j

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.04.24

�h���~�A��34�N�Ԃ荂�l���ň�i��ށB�T�㔼�̏d�v�C�x���g���T���Đg������ꂸ�i4/24���j

23���i�j�̃h���~����͍��l���ň�i��ށB

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.04.23

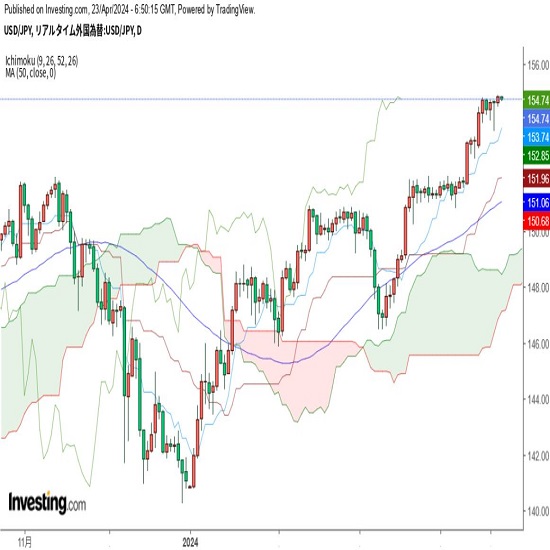

�����s��̃h����154�~��㔼�ł̂��ݍ����A 155�~��O�̕ǂ͕�������(24/4/23)

�������ԁi���{����8������15���j�̃h���E�~�́A�ڗ����������ޗ����ϑ�����Ȃ��Ȃ��A154�~��㔼�ł̂��ݍ����ƂȂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.04.23

�h���~�@155�~�ɐڋ߁A���lj���X�^���X�ɂ�����(4/23�[)

�����s��͂قډ��������ځB155�~�̐ߖڂ�O�ɏグ�a��̗l���ŁA20�|�C���g���x�̃����W����������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2019.08.23

�h���~���ʂ��@�ĘA��c���u���҂��A�������p���֎��]���A���Җc��ނ��i8/23�j

���������������������߁A�P����Ԃɂ�鑊��̃X�g���X���������܂��Ă��Ă���̂ŁA�����o���X�g���X����Ƃ��Ă��Ȃ�傫�ȓ����ɂȂ�̂ł͂Ȃ����Ǝv����B

![�h���~���ʂ��@�ĘA��c���u���҂��A�������p���֎��]���A���Җc��ނ��i8/23�j](https://fx-rashinban.com/images/fxrashinbanimage/000/000/6/6875/fxrashinbanimage_6875.jpg?d=201908231007)

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.08.22

�h���~�@���m�ȕ������R�����A��{�̓����W������i19/8/21�[�j

22���̓����s��́A�h�����������B�����W���̂��̂�30�|�C���g���ɂƂǂ܂������̂́A�[���ɂ����ĉ��l��T�铮���ň����������������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B