�W���N�\���z�[�������C���C�x���g�B�n�g�h�I�ƂȂ�h������ĊJ��

���T�̃��r���[�i8/12�|8/16�j

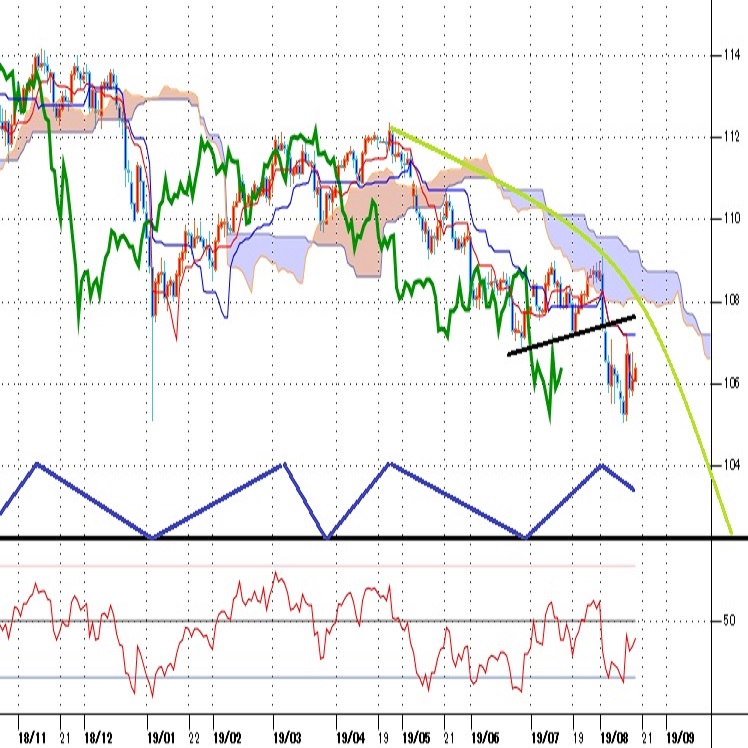

���T�̃h���~����́A���E�I�ȃ��X�N������[�h�̍��܂��w�i�ɁA�T�������X�ɖ�7�����Ԃ���l�ƂȂ�105.05�܂ŋ}�����܂����B�������A�@�āE7������ҕ����w���i����1.8%�A�\�z1.7%�j��A���E�R�A�w���i����2.2%�A�\�z2.1%�j���s��\�z�����������ƁA�A�Ēʏ���\���iUSTR�j���Β��ł̑�4 �e�ɂ��āA�u�ꕔ���i�ɑ��Ă�12/15�܂Ŕ�������������v�Ɣ��\�������ƁA�B���������Ȃ��u2�T�Ԉȓ��ɍēx�d�b���c�����{���邱�Ɓv������ƁA�V���[�g�J�o�[�哱�ŋ}�L���A8/13�ɂ́A�ꎞ106.97�܂ŏ�l��L���܂����B

�����Ƃ��A107�~��O�ł͖߂蔄��ӗ~���������A�C�����E7���z�H�Ɛ��Y�i����4.8%�A�\�z6.0%�j��A���E�������㍂�i����7.6%�A�\�z8.6%�j���Ⴆ�Ȃ����ʂƂȂ������Ƃ�A�D���`�ɂ�����f�����ƌx�@�Ƃ̏Փ˂������������ƁA�@�E�ċ����̒��Z�������t�]��w�i�ɕČo�ς̃��Z�b�V�������O�����܂������ƁA�F���������Ȃɂ��u�č��͐V����10%�̒lj��łɂ���ĕĒ���]�ɂ�鍇�ӂ�j�����v�u�R�[�u����炴��Ȃ��v�Ƃ̔������Ē��f�Ֆ��C�̍ĔR��A�z���������ƁA�G��10�N����肪2016�N8���ȗ��ƂȂ�1.475%�܂ŋ}�ቺ�������Ɠ����d�ƂȂ�ƁA�T�㔼�ɂ����čĂщ����B�ꎞ105.70 �ߕӂ܂ʼn��������L�����ʂ������܂����B

�A���A���̌㔭�\���ꂽ�H�āE7���������㍂�i����0.7%�A�\�z0.3%�j��A�āE8��NY�A����ƌi���w���i����4.8�A�\�z3.0�j�A�āE8���t�B���f���t�B�A�A����ƌi���w���i����16.8�A�\�z10.0�j�������ݗǍD�Ȍ��ʂ������Ɣ����ɓ]���A���ǁA106.30��܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B

���T�̃��[���h������́A�T���ɍ��l1.1232�܂ŏ㏸������A1.12��O���ɍT����90���ړ����ϐ���6�c�Ɠ��A���ő��L��j�܂��ƁA�@�C�^���A�����鐭�Ǖs�������̍��܂��A�A�Đ����ɂ��Β��ňꕔ�����̃T�v���C�Y�A�B�h�C�c�E8��ZEW�i�����w���i���ʁ�44.1�A�\�z��28.0�j�̋}�ቺ�A�C�h�C�c�E��2�l����GDP�i���ʁ�0.1%�A�\�z��0.1%�j�̃}�C�i�X�]���A�D���[�����E6���z�H�Ɛ��Y�i���ʁ�1.6%�A�\�z��1.5%�j�̗\�z�䉺�U��A�E�t�B�������h����[�����قɂ��u9���ɑ�K�͂Ȍi�C�h����\����v�Ƃ̔����Ȃǂ��d�ƂȂ�A�T���ɂ����ẮA8/1�ȗ��A��2�T�ԂԂ���l�ƂȂ�1.1066�܂ʼn��������L���܂����B�����ɂ����ď������������l�͏d���A����1.1090�t�߂ł̉z�T�ƂȂ��Ă���܂��B���A�h�C�c10�N�����͂��̊ԁA�ߋ��Œᐅ���ƂȂ遣0.727%�܂ŋ}�ቺ�B���B�̌i�C�������O�̍��܂聨����ECB������i9/12�j�ł̒lj��ɘa�ϑ����i�����B�����ቺ�̔g�y�o�H�ŁA�u���[������v�����܂����i�D�ł��B

���T�̌��ʂ��i8/19�|8/23�j

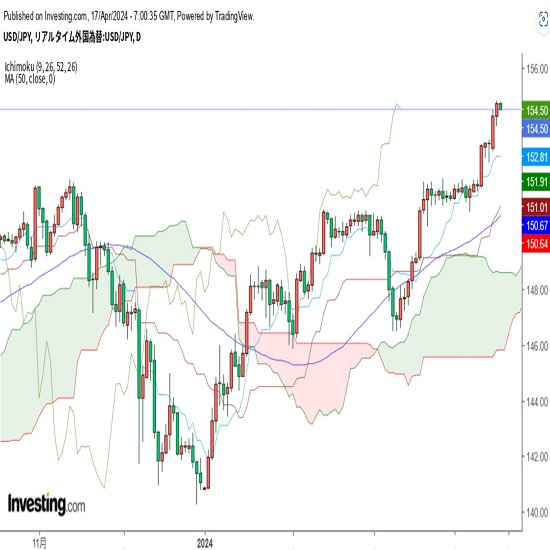

���T�̃h���~����́A�T���ɖ�7�����Ԃ���l�ƂȂ�105.05�܂ʼn��������L������A�Β��ňꕔ�����̃T�v���C�Y���x���ޗ��ɁA����106�~������Ẳz�T�ƂȂ�܂����B�Ƃ͂����A�@�_�u���g�b�v����̉�����i�Y�t�`���[�g�̐��j�A�A��������V�O�i����\���u��ڋύt�\�E�O���t�]�v�Ȃǂ��l������A���X�N�͈ˑR�u�������v�Ɣ��f�ł��܂��B8/13�ɔ��������V���[�g�J�o�[���āA�Z���̃V���[�g�E�|�W�V�����͊����y���Ȃ����ƌ����邱�Ƃ���A���T�͈ꏄ��̔��蒼���i�V���[�g�E�|�W�V�����̍đ����j�Ɍx�����K�v�ł��傤�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���E�I�Ȗf�Ր푈�����E�I�Ȓʉ݈��푈�i�������h�~�m�j�ɔg�y���郊�X�N��A�A�Ē��f�Ֆ��C�������s���s�������̍��܂�i��2�T�Ԉȓ��ɓd�b��k�̗\��j�A�B�č��Ō�����2�N��10�N�̋t�C�[���h�����郊�Z�b�V�������O�A�C�C������g���R�A���N�����A�C���h��p�L�X�^��������n���w�I���X�N�̍��܂�A�D�p�������鍇�ӂȂ����E���X�N�̊댯���A�E���E�o�ς̕s���艻�A�F���`������ْ��p���A�G�h�C�c�o�ς̃}�C�i�X�����A�H�C�^���A��A���[���`�������鐭�Ǖs�������̍��܂�ȂǁA�l�K�e�B�u�ޗ��͎R�ς݂ł��B�܂��A�I�lj��ɘa�̎�D�ɖR��������ƁA9���̑啝�lj��������i50bp�j��D�荞�݂���č��Ƃ̋��Z����i���͖��炩�ł���A�h���~�ɂ̓e�N�j�J���ʁA�t�@���_�����^���Y�ʑo���̉e�����牺�����͂������Ղ��������ƍl�����܂��B

���T�́A8/22�Ɍ��\�����FOMC�c���v�|�ɉ����āA8/22�[8/23�ɊJ�Â����J���U�X�V�e�B�A���Â̌o�σV���|�W�E���i�W���N�\���z�[����c�j�ɂ�����p�E�G��FRB�c���̍u���ɒ��ڂ��W�܂�܂��i�������̍u����8/23�B�u���e�[�}�́u���Z����ւ̉ۑ�v�j�B�n�g�h�I�ȃX�^���X����܂���A9��FOMC�ł̑啝�������i50bp�j�ϑ������܂�A�h���~�ɉ��������͂�������\��������x�����K�v�ł��B�܂��A8/21�[8/22�ɊJ�Â������Ă̊t�����ʏ����c�ɂ����ڂ��W�܂�܂��B�č������ב֏����荞��ł����ꍇ�A�˔��I�ɉ~�����X�N�����܂鋰������蒍�ӂ��K�v�ł��傤�B����ł́A�S���I�ߖ�105�~���x�����荞�݁A1/3�̃t���b�V���N���b�V�����ɕt�������l104.97�����荞�ޓW�J���z�肳��܂��B�Ē��f�Ֆ��C��w�i�Ƃ������X�N���I�ȁu�~�����v�ƁA�ė������ϑ���w�i�Ƃ����u�Ē��������ቺ���h������v�̗���͓��ʑ����ƌ����A���T���u�h�����E�~���v�n�����̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B�i���T�̗\�z�����W�F104.50�[107.50�j

���[���h������́A90���ړ����ϐ������W�X�^���X�ɖ�2�T�ԂԂ���l���ւƔ������܂����B���̊ԁA�g�����h�̕���������������{�����W���[�E�~�b�h�o���h��A��ڋύt�\����A��ڋύt�\�]�����̉������ɐ����������A��������V�O�i����\���u�O���t�]�v������ɓ���ȂǁA�e�N�j�J���I�ɂ݂āA�u�������X�N�v�������ӎ������ł��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@����ECB������i9/12�j�ł̒lj��ɘa�ϑ���A�A�Ē��f�Ֆ��C�����Ėf�Ֆ��C�ɔg�y���郊�X�N�A�B�ēƊW�̈������O�A�C���[�����o�ϋy�ѕ����̐�s���s�������A�D�C�^���A�̍����������O�y�ѐ��Ǖs�������̍��܂�A�E����������n���w�I���X�N�A�F�p���̃n�[�h�u���O�W�b�g���O�ȂǁA�s���ޗ��͎R�ς݂ł��B

8/22�ɗ\�肳��Ă��郆�[�����E8��������PMI��A���[�����E8������PMI�A���[�����E8������ҐM�����w�����s��\�z������錋�ʂƂȂ�A���B�o�ς̌������O��ECB�ɂ��lj��ɘa�ϑ������B�����ቺ�����[������̌o�H�ŁA�N�������l�i1.1027�j���������A2017�N5���ȗ��A��2�N3�����Ԃ���l���}������\��������܂��B���T�͉��B�o�ώw�W�̌��ʂ��ɂ݂Ȃ�����A���[���h���̑������X�N�Ɍx�����K�v�ł��傤�B�i���[���h���̗\�z�����W�F1.0950�|1.1200�j

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.04.18

�h���~�A���ċ������ɒ��ڂ����h�������E�~����Ɖ���x�����̃h������E�~�����������i4/18���j

17���i���j�̃h���~����͗������B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.04.17

�����s��̃h����154�~��ł�������A155�~��悹���ӎ������n�����͌p�����i24/4/17�j

�������ԁi���{����8������15���j�̃h���E�~�́A���o���ϋ}���̉e���͌���I�ŁA�h����154�~60�K��ł̍��l���ł̏������ƂȂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.04.17

�h���~�@���ċ������͏k�������A�h������p���i4/17�[�j

�����s��͝��ݍ����B154�~��㔼�𒆐S�Ƃ����h�����l���ł̐��ڂƂȂ������A�O�����l���邱�Ƃ͏o���Ȃ������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2019.08.19

�h���~���ʂ��@106�~���S�ɑO��1�~���̎����������A�ĘA��c���u����҂i�T��8����3�T�j

�ĘA���8��23���ɍP��̃��C�I�~���O�B�W���N�\���z�[���ŃV���|�W�E�����J�Â��邪�A�p�E�G���c���͌��n����23���ߑO8���i���{���Ԍߌ�11���j�ɍu������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.08.16

�������ɗv���ӂ����A�h���~�̊�{�̓����W����(8/16�[)

16���̓����s��́A�h�������ۂ������B106�~����x�����荞�ނ��ƂȂ��A�h���͒ꌘ���W�J�ɏI�n�����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B