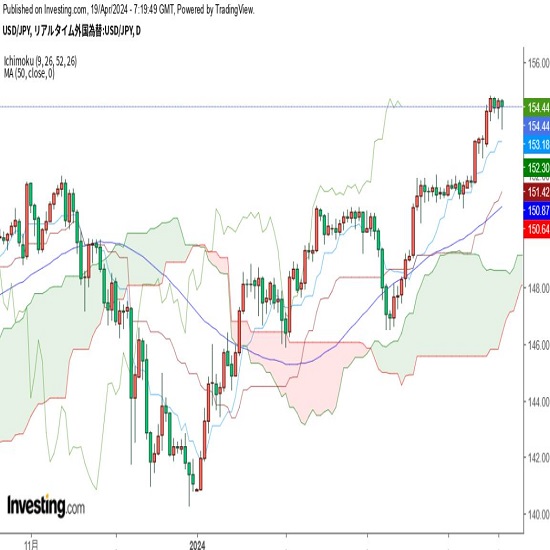

ドル円見通し 4月24日からの下落に対する半値戻しに届かず三羽烏

5月5日のトランプ大統領による中国への制裁関税拡大発動宣言により5月6日に111円を割り込んで一段安入りとなり、米国が中国製品すべてへ制裁関税対象を拡大し中国側が対抗措置を表明した5月13日には109.02円まで続落したが、その後はトランプ大統領の米中合意への楽観的発言等で株安が一服したためにドル円も109円割れをひとまず回避して戻りを試しにかかった。

5月13日深夜以降はユーロも対ドルで下落に入り、23日までユーロ安ドル高が続いたが、5月23日の安値は4月26日安値を割り込み、2019年1月以降の安値及び2018年2月天井以降の安値を更新した。また英ポンドも5月3日からの下落基調がさらに進んだが、5月23日安値は1月3日暴落翌日の1月4日以来の安値となった。豪ドルも4月17日からの下落基調が5月17日まで続き、総選挙での与党勝利のサプライズで下げ止まったものの22日までは軟調推移が続いた。この間は総じてドル高であり、メジャー通貨の加重平均であるドル指数は5月23日に4月26日高値を超えて2018年2月底以降の高値を更新した。

このドル高進行と株安が一服してやや持ち直した状況を背景にドル円も5月13日深夜安値109.02円から5月22日未明高値110.67円まで上昇した。この間の戻り幅は1.65円で、4月24日からの下げ幅3.37円高に対する半値戻しの110.70円にはあと一歩届かなかった。

5月23日未明の米連銀FOMC議事録公開は特にサプライズ無しで、年内の利下げ確率を高める内容ではなかったが、米NYタイムズ電子版が米政府が中国の防犯・監視システム最大手杭州海康威視数字技術(ハイクビジョン)との取引制限を検討していると報道したためにNYダウは22日に前日比100.72ドル安と下落、さらに23日には上海総合株価指数が1.36%安、日経平均も132.23円安と下げた、ダウも286.14ドルと続落し、一時は400ドルを超える下落幅となるなど、株安不安が再燃した。株安は債券高・長期債利回り低下を招き、指標の米10年債利回りは一時は2.292%まで低下して2017年10月以来の低水準となった。

リスク回避感と米10年債利回り低下によりクロス円での円高が進み、ドル円も23日深夜の下落で110円を割り込んだ。

5月24日は109.50円を挟んだ持ち合いで推移していたが、米労働省が発表した4月の米耐久在受注額が前月比2.1%減となり市場予想の2.0%より悪く、飛行機を除く非国防資本財では0.9%減で市場予想の0.3%減を大きく下回ったことでドル売りとなり109.24円まで安値を切り下げた。ダウは連休前の持ち高調整で95.22ドル高と戻し、米長期債利回りも債券買い一服でやや上昇したのだがドル円の下落は止まらなかった。英国のメイ首相が辞任の意向を表明したことで、ブレクジットの混乱が新しい政権発足から進展するのではないかと市場は歓迎してポンドが買われ、ユーロも戻したことが相対的にドルを押し下げ、ドル円においても下落要因とされた印象だ。

先週終盤はドル安だったが、23日まではドル全面高の流れだった。ユーロやポンド、豪ドル等が週末へ反発したが、それでも安値圏での小反発に過ぎず、ドル高の流れが変わったというには時期尚早だろう。しかし5月23日へのドル高は米中貿易戦争の激化が関税拡大にとどまらず中国企業の米国市場及び米国の同盟国市場からのからの締め出しというレベルに発展してきたことによる投機通貨、資源通貨、新興国通貨への売り圧力を背景としている。それはクロス円での円高を意味し、22日からのドル円下落再開はドル円においても円高が勝り始めている状況を示していると思われる。

【米中覇権闘争、両国にとどまらない影響の拡大】

G20での米中首脳会談への楽観見通しも再三取り沙汰されてきた。ファーウェイ問題も通商協議の対象とトランプ大統領が述べたことは、あるいは首脳会談での全面解決という可能性も若干の期待を抱かせるが、事は5Gを含めた次世代ハイテク技術を巡る覇権争いであり、その攻防が将来の軍事的経済的な優劣を決定付けるものであり、単純な貿易不均衡是正問題ではないということだ。

米中貿易戦争の全面化はトランプ共和党だけの偏った政治外交姿勢によるものではなく与党民主党も同調したものであり米国全体が中国と対決している状況にある。そしてファーウェイの締め出し問題は日本の携帯電話会社による同社新製品の発売停止、インドネシア等での同社への部品納品停止、米国企業によるOS提供停止問題等へと事が拡大しており、簡単には解決に向かわずむしろ実体的な企業間取引等への影響が如実に表れ始めて世界全体にとって極めて深刻な問題となってきているということだ。この問題が5月末から6月序盤にかけて相当程度に現実性のある内容を伴って楽観見通しが出始めれば市場も安堵するが、リップサービス的な発言が繰り返されても中身が伴わない限りはG20での米中首脳会談での一挙的解決には向かわないだろうという覚悟も必要だと思う。

【5月13日安値割れからは二段下げに】

5月21日高値で110.67円まで戻したが5月13日への下げ幅に対する半値戻し110.70円及び26日移動平均や心理的節目の111円に届かずに5月22日から24日まで日足は3日連続陰線=三羽烏(黒三兵)となり、5月13日深夜安値へ割れへの余裕が乏しくなった。

4月24日高値からの下落は3月5日高値とのダブルトップ形成からの下落と思われ、すでに両高値の中間にある3月25日安値を割り込んだためにダブルトップは完成目安をクリアしている。しかし3月5日から4月24日へわずかに高値を切り上げた後の下落のため、高値を切り上げてから安値も切り下げ、また切り返しに入るレンジ拡張型の往来相場となる可能性も残っている。しかし5月13日安値を割り込む場合は4月24日高値からの下落が5月13日までを一段目とし、半値戻しに至らずに二段目の下げに入ったという印象が強まると思われる。

5月13日安値を割り込まないか、わずかに割り込んでも切り返して110円台回復から5月22日未明高値110.67円を超えれば往来相場における揺れ返し上昇期として4月24日高値をもう一度超える可能性も浮上するだろう。しかし5月13日安値割れから続落に入ればその可能性も消え、まずはチャート上の節目である1月31日安値108.50円、さらに4月24日から5月13日への一段目の下落レベルと同等規模の二段目の下げとしてN計算値107.30円前後を目指す流れへ進みやすくなる。

1月3日の暴落ではザラバ安値104.82円から終値107.51円まで戻して極めて長い下ヒゲの「タクリ足」となったが、107.50円割れからは「タクリ足」の下ヒゲつぶしに入るため、下ヒゲすべてをつぶしにかかる可能性が高まってゆくと思われる。

以上を踏まえ、当面のポイントを示す。

(1)当初、5月13日深夜安値109.02円を下値支持線、5月24日午前高値109.74円から110.00円を上値抵帯とする。

(2)109.74円を超えないうちは一段安警戒とし、13日深夜安値割れからはまず1月31日安値108.50円、次いで1月3日終値(下ヒゲを除いた部分)107.51円を目指す流れとみる。107.50円以下へ下落した場合は先行きで1月3日安値104.82円を目指してゆく可能性が高まると考える。

(3)109.02円割れ回避か、わずかに割り込んでも切り返して24日午前高値を超える場合はまず110円試しを想定する。110円前後から109.50円割れへ反落するようなら5月22日未明からの下落基調継続とするが、110円乗せから続伸の場合はレンジ拡張型の往来相場における揺れ返し上昇へ進む可能性も復活するとみて22日未明高値110.67円試しへ向かうとみる。

※今年1月3日の暴落と「タクリ足」となった長い下ヒゲとその前後状況が2015年8月24日の長い下ヒゲとその前後状況に類似しているのではないかと指摘してきた。先週後半の三羽烏での下落により、2015年11月への反発が一巡して下落再開に入ったところに近い動きになってきていると思う。

この二年間は110円を挟んで114円台後半から104円台後半までのレンジ内であり、週足や月足レベルで見ればそれ以前と比較すればボラティリティの低い動きであった。しかし2015年6月天井125.84円から2016年6月24日底99.04円までの下落は1年も続いて下げ幅は26.80円であった。その後の2016年12月高値118.65円までの上昇幅は半年で19.61円だった。それらはこの2年間の変動率と比較すれば2倍、3倍のレベルである。そうした大きなボラティリティを伴った状況に入る可能性も考えておく必要があるかもしれない。(了)<5/26 16:30執筆>

【当面の主な予定】

5/25(土)

トランプ大統領来日 3泊4日、5/28離日

5/27(月)

休 場 (米) メモリアルデー(戦没者追悼の日)

休 場 (英) スプリング・バンクホリデー

日米首脳会談(午前)、共同記者会見、宮中晩餐会(夜)

12:00 (日) 黒田東彦日銀総裁、発言

14:00 (日) 3月 景気先行指数改定値 (速報 96.3、予想

14:00 (日) 3月 景気一致指数改定値 (速報 99.6、予想

5/28(火)

EU非公式首脳会議(ブリュッセル)

08:50 (日) 4月 企業向けサービス価格指数 前年同月比 (3月 1.1%、予想 1.1%)

15:00 (独) 6月 GFK消費者信頼感 (5月 10.4、予想 10.4)

18:00 (欧) 5月 経済信頼感 (4月 104.0、予想 103.5)

18:00 (欧) 5月 消費者信頼感確報 (速報 -6.5、予想 -6.5)

22:00 (米) 1-3月期住宅価格指数 前期比 (前期 1.1%、予想

22:00 (米) 3月 住宅価格指数 前月比 (2月 0.3%、予想

22:00 (米) 3月 ケース・シラー米住宅価格指数 前年同月比 (2月 3.0%、予想

23:00 (米) 5月 コンファレンスボード消費者信頼感指数 (4月 129.2、予想 130.5)

5/31(金)

08:01 (英) 5月 GFK消費者信頼感調査 (4月 -13、予想 -13)

08:30 (日) 5月 東京都区部消費者物価指数・生鮮食料品除く 前年同月比 (4月 1.3%、予想 1.3%)

08:30 (日) 4月 失業率 (4月 2.5%、予想 2.4%)

08:30 (日) 4月 有効求人倍率 (4月 1.63、予想 1.63)

08:50 (日) 4月 鉱工業生産速報 前月比 (3月 -0.6%、予想 0.2%)

08:50 (日) 4月 鉱工業生産速報 前年同月比 (3月 -4.3%、予想 -1.6%)

08:50 (日) 4月 小売業販売額 前年同月比 (3月 1.0%、予想 1.1%)

10:00 (中) 5月 国家統計局製造業PMI (4月 50.1、予想

14:00 (日) 4月 新設住宅着工戸数 前年同月比 (3月 10.0%、予想 -1.1%)

21:00 (独) 5月 消費者物価指数速報 前月比 (4月 1.0%、予想 0.3%)

21:00 (独) 5月 消費者物価指数速報値 前年同月比 (4月 2.0%、予想 1.6%)

21:30 (米) 4月 個人所得 前月比 (3月 0.1%、予想 0.3%)

21:30 (米) 4月 個人消費 前月比 (3月 0.9%、予想 0.2%)

21:30 (米) 4月 PCEデフレーター 前年同月比 (3月 1.5%、予想 1.5%)

21:30 (米) 4月 PCEコア・デフレーター 前月比 (3月 0.0%、予想 0.2%)

21:30 (米) 4月 PCEコア・デフレーター 前年同月比 (3月 1.6%、予想 1.6%)

22:45 (米) 5月 シカゴ購買部景況指数 (4月 52.6、予想 54.0)

23:00 (米) 5月 ミシガン大学消費者信頼感指数確報 (速報 102.4、予想 101.5)

25:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.05.27

ドル下落リスク高まる、ドル円108円台突入も!?(週報5月第4週)

先週のドル円は、ドルが弱含み。週の半ばぐらいまではドル高が優勢だったものの、その後流れが一変。週末NYは週間のドル最安値圏で大引けている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2019.05.25

来週の為替相場見通し 『リスク回避ムード再燃でドル円は109円割れが射程圏内』(5/25朝)

ドル円は、週半ばにかけての上昇局面において重要チャートポイントが密集する110円台半ばから後半を抜け切れず反落に転じました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。