ドル円見通し 欧米貿易戦争激化懸念、リスク回避感強まる

【概況】

3月25日安値109.72円までの下落で米FOMCでの年内利上げ断念等によるドル安がひとまず一巡、ドル高がぶり返して4月5日高値111.82円まで丸2週間の上昇だった。しかし5日の米雇用統計後はイベント通過感で失速、112円台回復から3月5日高値超えを目指すには材料不足として週明けは下落した。ユーロが4月2日深夜安値の後は下げ渋りに入り、8日から9日夜へ上昇したことやリビア及びイラン情勢を背景とした原油高が資源通貨高へ反映したことでドルが押し下げられた側面もあった。

4月9日夜まではユーロ上昇が続いたためにドル安感でドル円も110.98円まで下落して6日ぶりに111円割れとなった。その後はトランプ大統領が対EU関税強化姿勢を示したことでユーロが下落したが、貿易戦争激化懸念で欧米株が下落したことで株安を嫌ったリスク回避の円高感が強まったために111円台序盤で横ばい推移となった。

【2018年10月から11月の展開に類似か】

1月3日の暴落時安値104.82円からの出直り上昇が2か月間続いて3月5日高値112.12円まで7.30円の上昇幅となった。3月25日安値109.72円まで反落したが、その後の反発で4月5日高値111.82円まで戻してきた。直前の下げ幅2.40円に対して戻り幅は2.10円でリバウンド率は87%だったが、高値更新に至らずに4月8日、9日と日足は連続陰線となった。

昨年10月4日天井後は、10月26日へ3.17円の下落、その後に2.83円の反発を見せたが高値更新へ進めずに三角持合い形成となり12月暴落へ進んだ。2017年11月6日天井後は11月27日へ3.88円の下落、12月12日へ2.90円の反発を入れたが高値更新へ進めずに1か月弱の小持ち合いを経て2018年1月から3月への大幅下落へ進んだ。現状はそれら2例に近い印象がある。

昨年5月21日高値から5月29日へ3.27円の下落後に6月15日へ2.79円の反発を入れた際には、その後の反落では安値更新を回避して底上げパターンを形成して一段高へ進んでいる。

今回は3月25日安値を割り込まない内は、昨年5月末からの反騰と同様にもう一段高へ進む可能性を残すが、52日移動平均(現在110.79円)を割り込んで続落し始める場合は類似性が崩れ、前2例の「高値更新失敗による下落再開」型へと進みかねない印象だ。

4月10日にはECB理事会とドラギ総裁会見、11日未明には米FOMC議事録公開を控えている。米国及び中国の消費者物価と生産者物価の発表も控えている。ブレクジットを巡る混乱も続いている。それらをドル高と株高で反応して行けばドル円も上昇再開へ向かう可能性があるが、逆にドルストレートでドル高となってもクロス円での円高が勝る状況となる場合や、米欧貿易戦争拡大懸念や中東情勢不安で株安が発生する場合にはドル円にとっては円高が進みかねない状況となりやすいのではないかと思われる。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、4月3日午前安値を前回のサイクルボトムとして上昇したが、4月2日高値から3日目となる4月5日夜高値で直近のサイクルトップをつけて弱気サイクルに入ったとした。また今回の安値形成期は3日午前安値を基準として4月8日から10日午前にかけての間と想定した。9日夜安値の後は下げ渋っているのでサイクルボトムをつけた可能性がある。

111.40円超えからは一旦強気サイクル入りとして10日夜から12日夜にかけての間への上昇を想定するが、戻りは短命の可能性があるので底割れからは新たな弱気サイクル入りとして12日夜から16日にかけての間への下落期へ進む可能性が考えられる。

強気転換できずに10日の午後から夜へ安値を更新する場合は前回のサイクルボトムを4月4日安値として10日夜から11日の日中にかけての間へ安値形成期が延びている可能性を検討する。

60分足の一目均衡表では8日午前の下落で先行スパンから転落したがその後も転落状況が続いている。遅行スパン悪化中は安値試し優先とし、遅行スパン好転からは強気サイクル入りの可能性を踏まえて高値試し優先とするが、先行スパンが抵抗帯となりそうだ。いったん遅行スパンが好転した後に再び悪化するところからは下げ再開が疑われると思う。

60分足の相対力指数は8日から9日夜への安値更新に対して指数のボトムが横ばいに止まっているので強気逆行の可能性がある。50ポイント超えからは高値試しへ進むとみるが、その後に40ポイント割れへ下降する場合は下げ再開を疑う。

以上を踏まえて当面のポイントを示す。

(1)当初、4月9日夜安値110.98円を下値支持線、111.40円を上値抵抗線とみておく。

(2)9日夜安値割れ回避の内は111.30円超えから上向きとし、111.40円超えからはいったん強気サイクル入りと考える。その場合は111.50円台までを戻り抵抗とみる。10日夜のイベントで強気反応の場合は111.70円前後まで上値目処を引き上げるが、111.50円以上は戻り売りにつかまりやすいとみる。

(3)110.98円割れからは110.50円前後への下落を想定する。111円以下での推移が続く内は11日の日中も下げやすいとみるが、111.40円を超えた後の安値更新なら下落期が週末週明けへ長引く可能性があると注意する。(了)<9:50>

【当面の主な予定】

4/10(水)

15:15 (日) 黒田東彦日銀総裁、信託大会で挨拶

17:30 (英) 2月 商品貿易収支 (1月 -130.84億ポンド、予想 -128.51億ポンド)

17:30 (英) 2月 貿易収支 (1月 -38.25億ポンド、予想 -39.00億ポンド)

17:30 (英) 2月 鉱工業生産指数 前月比 (1月 0.6%、予想 0.1%)

17:30 (英) 2月 鉱工業生産指数 前年同月比 (1月 -0.9%、予想 -0.8%)

17:30 (英) 2月 製造業生産指数 前月比 (1月 0.8%、予想 0.2%)

20:45 (欧) 欧州中央銀行(ECB)理事会

21:30 (欧) ドラギ欧州中銀(ECB)総裁、定例記者会見

21:30 (米) 3月 消費者物価指数 前月比 (2月 0.2%、予想 0.3%)

21:30 (米) 3月 消費者物価指数 前年同月比 (2月 1.5%、予想 1.8%)

21:30 (米) 3月 消費者物価コア指数 前月比 (2月 0.1%、予想 0.2%)

21:30 (米) 3月 消費者物価コア指数 前年同月比 (2月 2.1%、予想 2.1%)

27:00 米) 米連邦公開市場委員会(FOMC)議事要旨

27:00 (米) 3月 月次財政収支 (2月 -2340億ドル、予想 -2128億ドル)

4/11(木)

G20財務相・中央銀行総裁会議(12日まで、ワシントン)

文在寅韓国大統領訪米、米韓首脳会談

北朝鮮、最高人民会議第14期第1回会議招集

08:50 (日) 3月 マネーストックM2 前年同月比 (2月 2.4%、予想 2.4%)

10:30 (中) 3月 消費者物価指数 前年同月比 (2月 1.5%、予想 2.3%)

10:30 (中) 3月 生産者物価指数 前年同月比 (2月 0.1%、予想 0.4%)

15:00 (独) 3月 消費者物価指数改定値 前月比 (速報 0.4%、予想 0.4%)

15:00 (独) 3月 消費者物価指数改定値 前年同月比 (速報 1.3%、予想 1.3%)

21:30 (米) 3月 生産者物価指数 前月比 (2月 0.1%、予想 0.3%)

21:30 (米) 3月 生産者物価指数 前年同月比 (2月 1.9%、予想 1.9%)

21:30 (米) 3月 生産者物価コア指数 前月比 (2月 0.1%、予想 0.2%)

21:30 (米) 3月 生産者物価コア指数 前年同月比 (2月 2.5%、予想 2.4%)

21:30 (米) 週間新規失業保険申請件数 (前週 20.2万件、予想 21.0万件)

22:00 (米) クラリダFRB副議長、国際金融協会年次総会で講演

22:40 (米) ブラード・セントルイス連銀総裁、講演

22:45 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

27:00 (米) カシュカリ・ミネアポリス連銀総裁、ツイッターで質疑応答

29:00 (米) ボウマンFRB理事、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

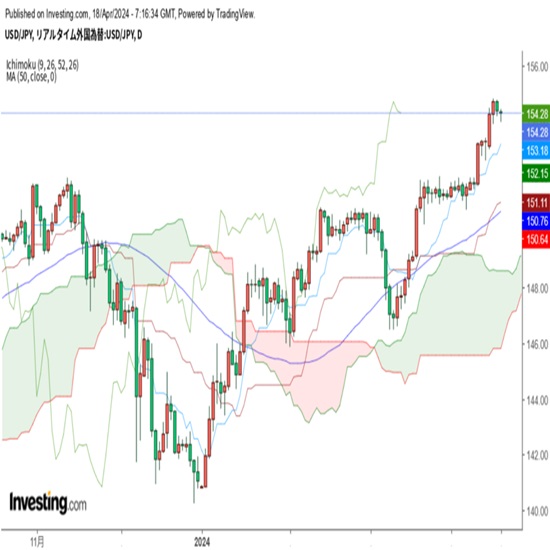

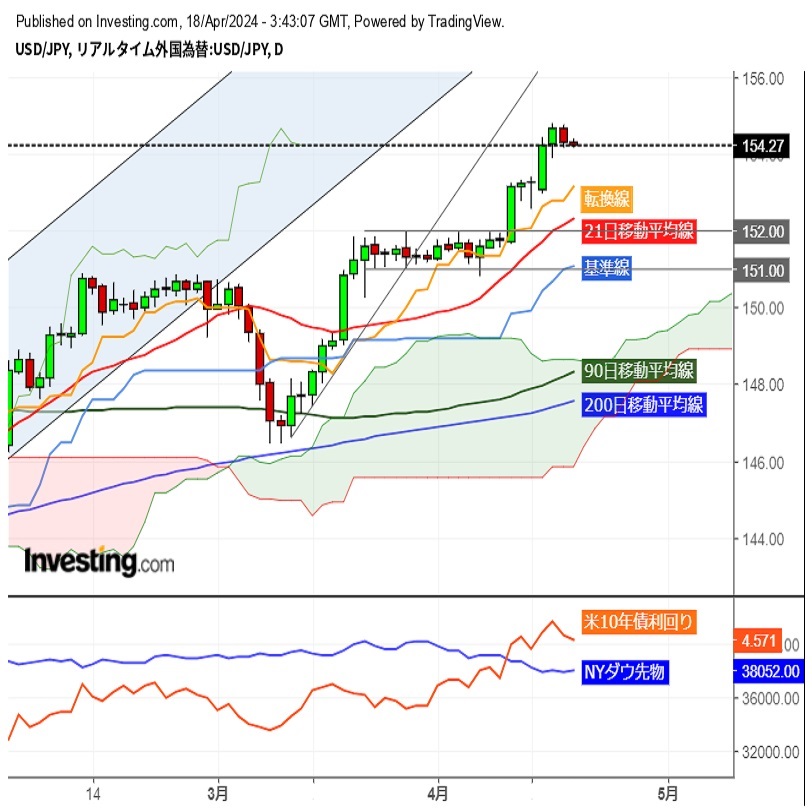

2024.04.18

東京市場のドルは154円20銭水準で推移、G20中で市場は介入実施は難しいとの見方(24/4/18)

東京時間(日本時間8時から15時)のドル・円は、一時153円台を付ける場面見られたが、瞬間的な動きに留まり154円20銭台で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.18

ドル円 基調変わらずも155円トライは仕切り直しか(4/18夕)

東京市場はドルが小安い。昨日は割り込めなかった154円を一時下回る局面も観測されていた。

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.18

ドル円、神田財務官の発言に一時154円を割り込むも底堅い (4/18午前)

18日午前の東京市場で、ドル円は154円前半でもみ合い後、一時急反落。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.04.10

ドル円横這い「EU臨時首脳会議」など欧州情勢に要注意(4/10夕)

10日の東京市場は、横ばい。111円台前半、20ポイント程度のレンジで、動きらしい動きは観測されなかった。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。