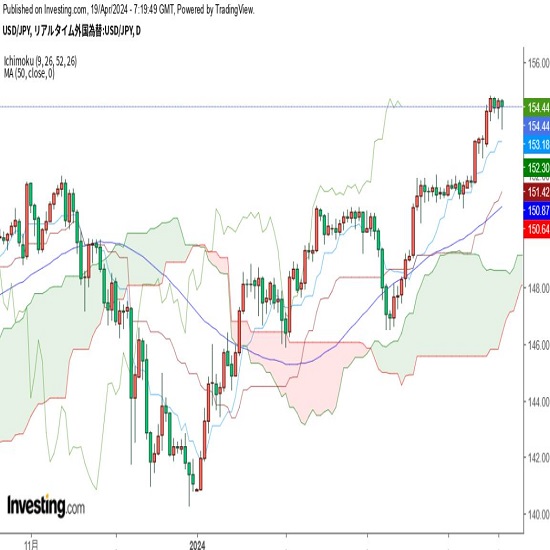

3月下落分の87%戻し。ダブルトップとなるか、米中協議不調も気になる展開

【概況】

1月3日安値から3月5日高値まで凡そ2か月の上昇で上昇幅は7.30円となったが、3月20日の下落で3月8日安値を割り込んで3月5日からの下落が二段下げ型に発展した。さらに3月25日への下落により1月31日から2月27日及び3月8日へと底上げしてきた流れから転落した。凡そ2か月で6円以上の上昇後に下落に転じる場合は、長期の上昇トレンドにおける修正安としても3円超の下落を入れやすいとみて、3月25日安値ではまだ底打ちには至らないのではないかと考えた。しかし3月21日未明の米連銀FOMCによる年内利上げ断念によるドル売り圧力よりもユーロやポンドの下落等が勝ったためにドルが押し上げられ、ドル円も株高継続に支えられて反発を継続、4月5日の米雇用統計直後の高値で111.82円を付けた。

【ダブルトップか、ダブルトップ破りか、前例との比較】

3月25日安値からの上昇幅は2.10円、直前の下げ幅2.40円に対するリバウンド率は87.5%であり、ほぼ3月5日からの下げ幅を解消するところまで戻した。

概ね3か月前後の底打ちサイクルで見れば、1月3日安値から日足58本目、3か月弱となる3月25日でサイクルの底を付けて上昇期に入った可能性がある。このため3月5日高値を超えれば4月中後半、さらに5月以降へと上昇継続となる可能性も出てくると思われる。昨年5月21日高値から5月29日へ3.27円の下落を入れ、その後に6月15日まで2.79円の反発でいったん小反落を入れたが5月29日からの底上げを維持して高値更新へ進んだ前例がある。その時は52日移動平均が底上げの支持線となった。

しかし、ダブルトップ形成で崩れれば、3月25日安値割れからは新たな3か月前後の弱気サイクル入りとなって5月末ないしは6月末へ下落してゆく可能性も抱えている。昨年10月4日天井後、10月26日へ3.17円の下落、11月12日へ2.83円の反発を入れたが高値更新できずに三角持ち合いにとどまり、その後に10月26日安値を割り込んだために1月3日へ大幅下落した直近の例がある。また2017年11月6日天井後でも、12月12日へ直前の下げ幅に対して75%の戻りを入れたが高値更新できずに11月27日安値を割り込み、1月から大崩れへ進んだ経緯もある。

3月5日高値更新からさらに続伸基調へ入れば昨年10月天井試しへ、ダブルトップ形成で111円割れなら下げ再開警戒、3月25日安値割れならダブルトップ完成による下落サイクル入りと明暗が分かれてゆくところだ。

【米連銀へ、利上げ断念維持ではなく利下げ強要の動きも】

米労働省が発表した3月の雇用統計では非農業部門就業者数が前月比19.6万人増となり市場予想の18万人増を上回り、極端に低下した2月の3.3万人増(速報の2万人増から上昇修正)から改善した。失業率は3.8%で前月から横ばいだった。インフレの先行指標とされる平均時給は前月比0.1%上昇にとどまり市場予想の0.3%及び前月の0.4%を下回った。前年同月比で3.2%増で2月の3.4%から鈍化して市場予想の3.4%を下回ったが8カ月連続で3%台を保った。

雇用統計の内容は強弱まちまちであり、米連銀の利上げ棚上げ姿勢を積極的に支持するとも利上げ再開の可能性を残すとも決定づけられない範囲の数字に止まったため、為替や株式市場の反応もさほど大きなものではなかった。

今後も米経済指標を見ながら米連銀の利上げ姿勢がもう終了したのか、まだ残っているのかの憶測も上下に動くが、それよりもトランプ政権による米連銀批判の強まりが影響度を高めてゆくのではないかと思われる。

トランプ大統領は5日、「FRBは利下げすべきだ。FRBが景気を減速させた」、「インフレはほとんど見られない。量的緩和を行うべきだ」とホワイトハウスで述べた。またFRB理事ポストの定員7人に対する2人の空席について、大統領選での経済顧問だったスティーブン・ムーア氏やトランプ氏の支持者であるハーマン・ケイン氏を指名する考えを示している。

米連銀FOMCは昨年12月に2019年2回の利上げと2020年に1回の利上げ姿勢を示した。ところが1月末時点では当面棚上げへと姿勢を鈍化させ、3月19-20日の会合では年内利上げ見通しのメンバー予想中央値をゼロ回とした。10月から12月へと世界連鎖株安が発生してNYダウも暴落的に下げたがその後はV字反騰しており、年明けからは株暴落の世界連鎖は回避されているので利上げ余地があるとしても不思議はなかった。それが1月から姿勢が急にハト派的となった。米連銀は日銀よりは独立性が高いといわれているが、相次ぐトランプ大統領による批判や空席メンバーへ息のかかった理事等を送り込むことにより米連銀全体もこの流れを無視できずに姿勢を軟化させているとも考えられる。

為替市場にとっては米連銀の利上げ棚上げないしは利下げの可能性浮上という状況は米長期債利回り低下を招いて本来ならドル売り材料となるが、3月7日にECBが年内利上げを棚上げし、NZ中銀が次回会合での利下げを示唆、豪中銀も声明文の変更で次回は利下げの可能性があるのではないかとの憶測も生まれており、米連銀云々だけではドル売りともいえない情勢にある。3月後半からのドル高はドルが強いというよりもユーロやポンド等の下落によりドルが相対的に押し上げられているという側面もある。こうした背景により、金利面ではドル安円高が進んでしかるべきところでドル円は上昇してきたのだが、欧米の金融姿勢がさらに緩和的になればドルの相対的強さよりも金利面からの円高が勝る局面に転換するのではないかとも思われる。

【米中協議は進展せず、ブレクジットも暗礁に乗り上げる?】

米中両政府による閣僚級通商協議はワシントンでの3日間の日程を終えた。トランプ大統領と劉副首相の会談もあったが、両国の溝は埋まらないままで来週以降もテレビ会議での協議を継続するようだ。トランプ米大統領は5日に「合意できるか予断を持ちたくない」「合意できるかどうかは4週間前後で分かる」とホワイトハウスで述べた。

当初は3月中の米中首脳会談実現期待があったが4月にずれ込み、4月中の合意も今のところは難しくなったという印象が強まった。5日夜の一連の報道は取引終了後でもあるので、週明けの株式市場、為替市場がこの問題を悲観し始める場合はドル円にもリスクオフ的な円高圧力がかかる可能性もある。

昨年6月15日に米中閣僚級協議がトランプ大統領の一声で決裂したために新興国通貨が全面安となり、人民元が暴落的に下げ、国際商品市場が崩れたが、当時のドル円は一時的に売られただけでその後に高値を更新して影響は軽微だった。しかし米中欧の経済指標が当時よりも悪化している中にあっては昨年6月15日からの反応程度で済まないのではないかと思う。

ブレクジット問題も未解決であり、英国の与野党党首協議は結局まとまらず、合意無き離脱への懸念が徐々に高まっている。4月10日にEUの臨時首脳会議があるが、EUが求める離脱合意案への英国合意を示されていないため、長期の離脱延期となるのか合意無き離脱が発生するのか重要な局面になると思われる。ポンド安がユーロ安も誘発すればドルストレートではドル高要因となるが、クロス円では円高が勝りやすいのではないかと思われる。為替市場は時間稼ぎの推移中は案外に楽観的な反応でポンドも3月13日まで戻してきたが、その後はじわじわと下げてきている。去年も4月からポンドは大崩れに見舞われたことも念頭に入れておきたい。

【当面のポイント】

3月25日からの上昇が継続している。3月28日、4月1日、4月3日、4月4日と戻り高値切り上げ後の安値を切り上げてきている。この底上げパターンが継続するうちは高値更新へ進みやすいが、底上げパターンが崩れれば流れも変わりかねない。

また3月21日未明にはFOMC声明発表から急落したが、その時は1時間で1円近い下落幅となっているが、上昇に時間がかかっている時は数日かけた上昇幅を数時間で一挙に解消する下落が発生することも多々ある。

ひとまず米雇用統計を通過したが大きな動きが発生せず、決め手に欠いたまま週を終えているが、米中協議が暗礁に乗り上げる懸念に対して株式市場が楽観姿勢を継続できるかどうかを見定めつつ、ブレクジット問題の推移を見ながら上昇基調継続か、3月25日からの上昇に対していったん調整安に入るのかを見極める必要がある。

最近では、3月4日から8日へ丸1週間の下落、3月15日へ丸1週間の上昇、25日朝まで丸1週間下落、先々週と先週は週明けから週末へ上昇と流れが1週間単位となっている。今週も月曜から火曜へ高値更新なら週末まで上昇基調が継続しやすく、月曜の夜までに下落基調が鮮明になる場合は週末までその流れも継続しやすいかもしれないと考えておく。

(1)当初、4月5日夜高値111.82円を上値抵抗線、4月4日午後安値111.33円を下値支持線とみておく。

(2)111.82円を超え、その後も111.50円を超えた状況を維持するなら112円試し、さらに3月5日高値112.12円超えを目指すとみる。仮に全般的なドル高基調と株高が継続なら112.50円前後へ向かう可能性もあるとみる。

(3)111.82円を超えないか、いったん超えた後に失速して111.50円を割り込む場合は弱気転換注意、111.33円割れからは弱気転換と仮定して111.10円、さらにリスク回避的な動きが高まる場合は110円台後半への下落を想定する。またその際は、3月5日高値を超えない程度の戻りが一巡して3月5日からの下落が二段目の下げへ発展する可能性を考える。(了)<7日21:00執筆>

【当面の主な予定】

4/8(月)

李克強中国首相、欧州歴訪(12日まで)

08:50 (日) 2月 国際収支・経常収支(季調前) 6004億円 2兆6789億円

08:50 (日) 2月 国際収支・経常収支(季調済) 1兆8330億円 1兆9209億円

08:50 (日) 2月 国際収支・貿易収支 -9648億円 5913億円

09:30 (日) 黒田東彦日銀総裁、日銀定例支店長会議で発言

14:00 (日) 3月 消費者態度指数・一般世帯 41.5 41.5

15:00 (日) 3月 景気ウオッチャー調査-現状判断DI 47.5 47.6

15:00 (独) 2月 貿易収支 145億ユーロ (146億ユーロ) 165億ユーロ

15:00 (独) 2月 経常収支 183億ユーロ 185億ユーロ

23:00 D(米) 2月 製造業新規受注 [前月比] 0.1% -0.6%

4/9(火)

IMF、世界経済見通し

イスラエル総選挙

4/10(水)

07:45 クラリダFRB副議長、講演

08:50 (日) 3月 国内企業物価指数 前月比 (2月 0.2%、予想 0.2%)

08:50 (日) 3月 国内企業物価指数 前年同月比 (2月 0.8%、予想 1.0%)

08:50 (日) 2月 機械受注 前月比 (1月 -5.4%、予想 2.9%)

08:50 (日) 2月 機械受注 前年同月比 (1月 -2.9%、予想 -4.6%)

09:30 (豪) 4月 ウエストパック消費者信頼感指数 (3月 98.8)

15:15 (日) 黒田東彦日銀総裁、信託大会で挨拶

17:30 (英) 2月 商品貿易収支 (1月 -130.84億ポンド、予想 -128.51億ポンド)

17:30 (英) 2月 貿易収支 (1月 -38.25億ポンド、予想 -39.00億ポンド)

17:30 (英) 2月 鉱工業生産指数 前月比 (1月 0.6%、予想 0.1%)

17:30 (英) 2月 鉱工業生産指数 前年同月比 (1月 -0.9%、予想 -0.8%)

17:30 (英) 2月 製造業生産指数 前月比 (1月 0.8%、予想 0.2%)

20:45 (欧) 欧州中央銀行(ECB)理事会

21:30 (欧) ドラギ欧州中銀(ECB)総裁、定例記者会見

21:30 (米) 3月 消費者物価指数 前月比 (2月 0.2%、予想 0.3%)

21:30 (米) 3月 消費者物価指数 前年同月比 (2月 1.5%、予想 1.8%)

21:30 (米) 3月 消費者物価コア指数 前月比 (2月 0.1%、予想 0.2%)

21:30 (米) 3月 消費者物価コア指数 前年同月比 (2月 2.1%、予想 2.1%)

27:00 米) 米連邦公開市場委員会(FOMC)議事要旨

27:00 (米) 3月 月次財政収支 (2月 -2340億ドル、予想 -2128億ドル

4/11(木)

G20財務相・中央銀行総裁会議(12日まで、ワシントン)

文在寅韓国大統領訪米、米韓首脳会談

北朝鮮、最高人民会議第14期第1回会議招集

08:50 (日) 3月 マネーストックM2 前年同月比 (2月 2.4%、予想 2.4%)

10:30 (中) 3月 消費者物価指数 前年同月比 (2月 1.5%、予想 2.3%)

10:30 (中) 3月 生産者物価指数 前年同月比 (2月 0.1%、予想 0.4%)

15:00 (独) 3月 消費者物価指数改定値 前月比 (速報 0.4%、予想 0.4%)

15:00 (独) 3月 消費者物価指数改定値 前年同月比 (速報 1.3%、予想 1.3%)

21:30 (米) 3月 生産者物価指数 前月比 (2月 0.1%、予想 0.3%)

21:30 (米) 3月 生産者物価指数 前年同月比 (2月 1.9%、予想 1.9%)

21:30 (米) 3月 生産者物価コア指数 前月比 (2月 0.1%、予想 0.2%)

21:30 (米) 3月 生産者物価コア指数 前年同月比 (2月 2.5%、予想 2.4%)

21:30 (米) 週間新規失業保険申請件数 (前週 20.2万件、予想 21.0万件)

22:00 (米) クラリダFRB副議長、国際金融協会年次総会で講演

22:40 (米) ブラード・セントルイス連銀総裁、講演

22:45 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

27:00 (米) カシュカリ・ミネアポリス連銀総裁、ツイッターで質疑応答

29:00 (米) ボウマンFRB理事、講演

4/12(金)

英国のEU離脱延長期限

未 定 (中) 3月 貿易収支・米ドル建て (2月 41.2億ドル、予想 81.0億ドル)

未 定 (中) 3月 貿易収支・人民元 (2月 344.6億元、予想 0.0億元)

15:00 (独) 3月 卸売物価指数(WPI) 前月比 (2月 0.3%)

18:00 (欧) 2月 鉱工業生産・前月比 (1月 1.4%、予想 -0.6%)

18:00 (欧) 2月 鉱工業生産・前年同月比 (1月 -1.1%、予想 -1.0%)

21:30 (米) 3月 輸入物価指数・前月比 (2月 0.6%、予想 0.4%)

23:00 (米) 4月 ミシガン大学消費者信頼感指数 (3月 98.4、予想 98.4)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.19

ドル円、イスラエルのイランに対する報復ミサイル攻撃報道に、一時153円台後半に急落 (4/19午前)

19日午前の東京市場でドル円はもみ合い後に急落。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.04.08

リスクはドル高、年初来高値も視界内に(週報4月第2週)

先週のドル/円は、ドルが堅調裡。移動平均の200日線が強い抵抗となり、なかなか越えられなかったが、週末にかけて同レベルをNYクローズでも超えてきた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2019.04.06

来週の為替見通し 英国リスクを警戒しつつもリスク選好地合いが継続か(4/6)

4/1週のドル円相場は、リスク選好ムードの高まりを背景に週を通して堅調推移が継続しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。