3月5日からの下げ一服。相対的なドル高だがいずれ円高が勝るか。

【概況】

3月21日未明の米連銀FOMCにおける年内利上げ断念によりドル円は発表直後に凡そ1円幅の急落となり、22日には欧米の景況感悪化による株安も加わって続落となり110円を割り込んだ。

週明けの3月25日午前に109.72円まで安値を切り下げたが、ユーロドルが21日未明にピークを付けてからの下落が続き、27日にはNZドルが中銀の次回会合での利下げ姿勢を示して急落、さらにアルゼンチンペソの史上最安値更新など新興国通貨安も再燃したために相対的にドル高感が強まった。また株安が一服したことでリスク回避的な円高圧力がやや後退したためにドル円は全般的なドル高に同調して戻りを試す流れとなり、3月27日に110.70円、28日に110.83円、29日深夜には110.94円とわずかずつ戻り高値を切り上げて週を終えた。

米経済指標は総じて軟調で、米10年債利回りが3か月物米財務省証券利回りを下回る逆イールドが発生したがドル安への影響は軽微だった。3月26日の2月住宅着工件数は116.2万件で予想の121.3万件および前月の127.3万件を下回り、先行指標の着工許可件数も129.6万件で予想の130万件及び前月の131.7万件(速報の134.5万件から下方修正)を下回った。

3月28日の米10-12月期GDP確報値は2.2%となり、速報値の2.6%から下方修正され予想の2.4%も下回った。また3月29日の1月の米個人消費デフレーター前年同月比も全体が1.4%で予想と一致したが12月の1.8%から低下、コアデフレーターも1.8%で予想の1.9%を下回り12月の2.0%から低下した。これら米経済指標の弱さよりも欧州の景況観悪化、中国等の成長鈍化懸念が勝るためにドル安に直結しないという状況と思われる。

【2か月で6円超の上昇後の下落としてはまだ不足】

1月3日安値からの上昇が続いて2月に111円台へ到達して上昇幅が6円を超えた段階で高値から3円超規模の下落が発生しやすい状況と指摘した。昨年3月26日底からの大上昇期でも、5月21日高値で日足41本、上昇幅6.75円の後に5月29日へ3.27円の下落幅となった。8月21日への3.38円、10月26日へも3.17円の下落であり、みな3円を超える下落を繰り返してきた。また2017年11月6日天井も9月6日底から2か月、上昇幅が7.40円となったところから11月27日へ3.88円の下落が発生した。

今回、1月3日暴落安値から3月5日高値まで上昇幅は7.30円であり、2017年11月天井形成時に近づいたが、3月20日に崩れ始めるまでは、1月31日安値から2月27日安値へ、さらに3月8日安値へと底上げパターンを維持してきた。このため弱気転換は底上げパターンが崩れる3月8日安値100.80円を割り込む下落が発生するところからとしたが、3月20日の下落で3月8日安値を割り込んだ。また重要支持線となりやすい26日移動平均も割り込んだため、1月3日からの上昇が一巡、前例とした挙げてきたように直前高値から3円超規模の下落に入る可能性が高まったとした。

3月25日に109.72円まで安値を更新したが、110円割れをひとまず買い戻されて週末には111円に迫るところまで戻して終了している。3月5日から3月25日までの下げ幅は2.40円であり、3円超規模の下落想定としてはまだ不足と思われる。29日への反発も26日移動平均を割り込み、3月22日の大陰線レンジをほぼ解消したところにとどまっており、3月21日未明の米FOMCからのドル安を反映した3月20日付け日足陰線解消には至っていない。3月5日から3月25日への下げ幅の半値戻しが110.92円であり、29日高値110.94円でわずかに超えたところにとどまっている。現状は下げ一服の小反発程度であり、さらに3月25日安値を割り込んで3月5日高値からの下落幅が3円を超える下落へと発展してゆく可能性を継続していると思われる。

【他が弱くてドルが相対的に強い状況】

3月25日への下落は、3月21日未明の米FOMCが年内の利上げを断念したことがきっかけだった。2018年12月会合では2019年2回、2020年に1回の合計3回の追加利上げを行う姿勢を示していたが、1月末の前回会合では当面の利上げ棚上げする姿勢となり、今回はさらにメンバーの2019年利上げ予想回数中央値をゼロとした。それだけ景気先行への不安があるという米連銀の景気判断を悲観して米長期債利回りは大幅低下し、3月22日から3月28日までは米10年債利回りが3か月物財務省証券(TB)利回りを下回る逆イールド現象が発生した。

29日は10年債利回りが若干戻したために逆イールドは解消しているが、本来なら米長期金利低下によるドル売り圧力が強まるところ、逆にドル指数は3月20日から上昇している。ドルよりもその他の投機通貨が弱いから相対的にドルが押し上げられているということだろう。また投機ポジションの解消が勝るためにドルへの還流がドル高を招いているともいえる。3月終盤はトルコリラ暴落やユーロの続落、NZドル急落、アルゼンチンペソの史上最安値更新、ブレクジットの混乱が続くポンドの下落が目立った。

ユーロやポンドが下げ、NZドルや豪ドル、南アランド等が下げ、中南米通貨も動揺し始めればドル円にとってはドルストレートでのドル高とクロス円での円高が力比べとなる。そこに株安が加わればリスク回避感による円高圧力が勝ってドル円でもドル安円高へと走りやすい。今のところはNYダウも年末からのV字反騰が一服したものの大崩れには至らずに高値圏にとどまっていること、米中通商協議への進捗期待が株式市場を落ち着かせているが、NYダウが再び崩れ始めるようだと円高感がかなり強まってゆくのだろうと警戒されるところだ。

【当面のポイント】

(1)3月25日安値からのジリ高は、下げ一服でのリバウンドの範囲とみる。111円前後が当面の戻り抵抗、110.50円割れからは下げ再開の可能性が高まるところとみる。

(2)株高と全般的なドル高が続いて111円を超える場合は、111.50円手前への上昇を想定するが、その後の111円割れからは下げ再開注意とみる。

(3)110.50円割れからは下げ再開と仮定して3月25日安値109.72円試しとし、3月25日安値割れからは一段安入りとして1月31日安値108.50円前後(1月からの上昇に対する半値押しが108.47円で近い)を目指すとみる。

英国のEU離脱問題は混迷を継続、米中通商協議も継続はしているが首脳会談実現への楽観にはまだ遠い、景気減速感は世界全般に広がりつつある、新興国通貨への不安も発生し始めている中では3月5日高値を超える円安ドル高は難しいと思う。それよりも昨年1月から3月への下落時、12月からの急落時のような下落に対する懸念がぬぐえない。

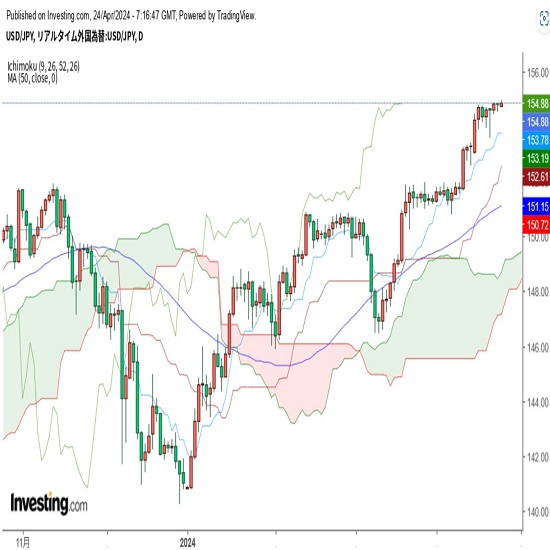

ドル円日足

【当面の主な予定】

3月31日より、欧州各国が夏時間入り

4/1(月)

08:50 (日) 1-3月期 日銀短観・大企業製造業業況判断 (前期 19、予想 13)

08:50 (日) 1-3月期 日銀短観・大企業製造業先行き (前期 15、予想 13)

08:50 (日) 1-3月期 日銀短観・大企業非製造業業況判断 (前期 24、予想 22)

08:50 (日) 1-3月期 日銀短観・大企業非製造業先行き (前期 20、予想 21)

08:50 (日) 1-3月期 日銀短観・大企業全産業設備投資前年度比 (前期 14.3%、予想 0.8%)

09:30 (豪) 3月 NAB企業景況感指数 (2月 4、予想

10:45 (中) 3月 財新製造業PMI (2月 49.9、予想 50.39

16:55 (独) 3月 製造業PMI改定値 (速報 44.7、予想 44.7)

17:00 (欧) 3月 製造業PMI改定値 (速報 47.6、予想 47.7)

17:30 (英) 3月 製造業PMI (2月 52.0、予想 51.2)

18:00 (欧) 2月 失業率 (1月 7.8%、予想 7.8%)

18:00 (欧) 3月 消費者物価指数・HICP速報値 前年同月比 (2月 1.5%、予想 1.5%)

18:00 (欧) 3月 消費者物価指数・HICPコア指数速報値 前年同月比 (2月 1.0%、予想 1.0%)

21:30 (米) 2月 小売売上高 前月比 (1月 0.2%、予想 0.3%)

21:30 (米) 2月 小売売上高・除自動車 前月比 (1月 0.9%、予想 0.4%)

22:45 (米) 3月 製造業PMI改定値 (速報 52.5、予想 52.5)

23:00 (米) 3月 ISM製造業景況指数 (2月 54.2、予想 54.1)

23:00 (米) 2月 建設支出 前月比 (1月 1.3%、予想 -0.2%)

23:00 (米) 1月 企業在庫 前月比 (12月 0.6%、予想 0.3%)

4/2(火)

08:50 (日) 3月 マネタリーベース 前年同月比 (2月 4.6%、予想

09:30 (豪) 2月 住宅建設許可件数 前月比 (1月 2.5%、予想 -3.0%)

09:30 (豪) 2月 住宅建設許可件数 前年同月比 (1月 -28.6%、予想

12:30 (豪) 豪準備銀行(RBA) 政策金利発表 (現行 1.50%、予想 1.50%)

18:00 (欧) 2月 生産者物価指数 前月比 (1月 0.4%、予想 0.2%)

18:00 (欧) 2月 生産者物価指数 前年同月比 (1月 3.0%、予想 3.1%)

21:30 (米) 2月 耐久財受注 前月比 (1月 0.4%、予想 -1.2%)

21:30 (米) 2月 耐久財受注・輸送用機器除く 前月比 (1月 -0.1%、予想 0.4%)

4/3(水)

06:30 (米) カプラン・ダラス連銀総裁、講演

09:30 (豪) 2月 小売売上高 前月比 (1月 0.1%、予想 0.3%)

09:30 (豪) 2月 貿易収支 (1月 45.49億豪ドル、予想 35.00億豪ドル)

10:45 (中) 3月 財新サービス業PMI (2月 51.1、予想

16:55 (独) 3月 サービス業PMI改定値 (速報 54.9、予想 54.9)

17:00 (欧) 3月 サービス業PMI改定値 (速報 52.7、予想 52.7)

17:30 (英) 3月 サービス業PMI (2月 51.3、予想 51.0)

18:00 (欧) 2月 小売売上高 前月比 (1月 1.3%、予想 0.1%)

18:00 (欧) 2月 小売売上高 前年同月比 (1月 2.2%、予想 1.5%)

21:15 (米) 3月 ADP 非農業部門民間就業者数 前月比 (2月 18.3万人、予想 17.0万人)

21:30 (米) ボスティック・アトランタ連銀総裁、バーキン・リッチモンド連銀総裁、ジョージ・カンザスシティー連銀総裁パネル討論

22:45 (米) 3月 サービス業PMI改定値 (速報 54.8、予想

22:45 (米) 3月 総合PMI改定値 (速報 54.3、予想

23:00 (米) 3月 ISM非製造業景況指数 (2月 59.7、予想 58.0)

4/4(木)

06:00 (米) カシュカリ・ミネアポリス連銀総裁、講演

15:00 (独) 2月 製造業新規受注 前月比 (1月 -2.6%、予想 0.3%)

15:00 (独) 2月 製造業新規受注 前年同月比 (1月 -3.9%、予想 -3.1%)

20:30 (欧) 欧州中銀(ECB)理事会議事要旨(3月6-7日会合分)

21:30 (米) 週間新規失業保険申請件数 (前週 21.1万件、予想

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演原稿公表

26:00 (米) メスター・クリーブランド連銀総裁(FOMC投票権有)講演

4/5(金)

休 場 (中) 清明節

休 場 (香) 清明節

G7外相会合(仏ディナールなど、4月6日まで)

08:30 (日) 2月 全世帯消費支出 前年同月比 (1月 2.0%、予想 2.2%)

14:00 (日) 2月 景気先行指数(CI)速報 (1月 96.5、予想

15:00 (独) 2月 鉱工業生産 前月比 (1月 -0.8%、予想 0.8%)

15:00 (独) 2月 鉱工業生産 前年同月比 (1月 -3.3%、予想 -0.8%)

21:30 (米) 3月 雇用統計 非農業部門就業者数 前月比 (2月 2.0万人、予想 17.5万人)

21:30 (米) 3月 失業率 (2月 3.8%、予想 3.8%)

21:30 (米) 3月 平均時給 前月比 (2月 0.4%、予想 0.2%)

21:30 (米) 3月 平均時給 前年同月比 (2月 3.4%、予想 3.4%)

28:30 (米) ボスティック・アトランタ連銀総裁(FOMC投票権有)講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.24

ドル円 155円に急接近、円買い介入の行方は如何に(4/24夕)

東京市場はドルが小幅に続伸。連日の高値更新で、155円まであと数ポイントへと接近する局面も。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.24

東京市場のドルは154円90銭台での攻防、高値こう着想定だが一気に156円台まで走る可能性も(23/4/24)

東京時間(日本時間8時から15時)のドル・円は、こう着感の強い地合いながら、一時154円91銭まで買われる場面が見られた。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.04.01

ドル円 米中協議など材料多い、レンジ抜けなるか!?(週報4月第1週)

週末の仮想通貨取引は、ビットコインが土曜日にやや荒っぽい動きとなりましたが、結局じり安となって引けています。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.03.29

ドル円はレンジ継続か、欧州通貨の動きを警戒(3/29夕)

29日の東京市場は、一時ドル高に振れるも「行って来い」。前日に記録した戻り高値を更新するも、ドル高は続かなかった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。