ドル円見通し ドル高継続で再び112円台付け

【概況】

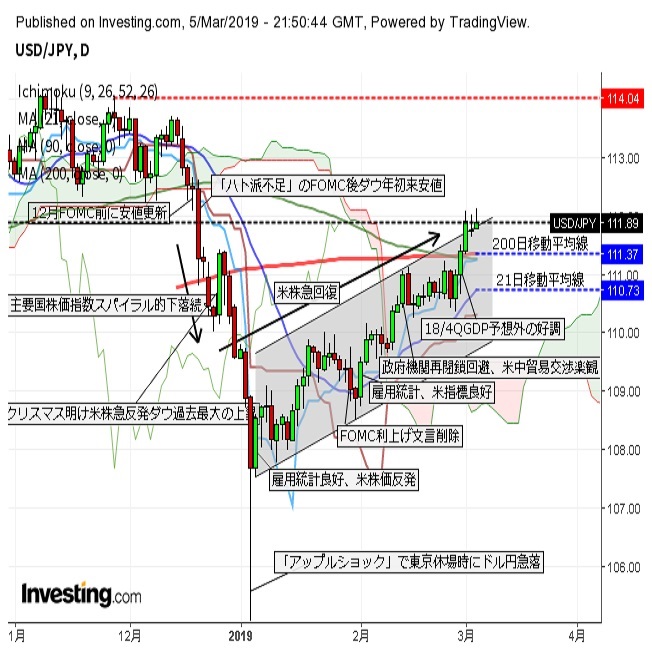

2月28日夜の上昇で26日未明高値を上抜いて2月14日以降の持ち合いを上放れして3月1日には112.07円を付けた。米連銀の追加利上げ棚上げ姿勢への転換と保有資産圧縮計画の早期切り上げ見込みによるドル売りが一巡する中で2月28日の米10−12月期GDPが予想程悪くなかったことで、逆に米連銀は年内の利上げ余地を探り始めるのではないかとみてドル高が再燃したことが背景だった。

3月4日深夜の米建設支出統計が予想外に悪かったこと等をきっかけにNYダウが一時400ドルを超える急落となったためにドル円も112円到達後の高値警戒感も加わって5日未明に111.64円まで下げたがドル高基調は大きく崩れなかったために再び高値試しへと変わった。

3月5日夜に発表された米新築住宅販売件数や米ISM非製造業景況指数が市場予想を上回ったことでドル高が進み、ドル円は112.12円を付けて3月2日未明高値112.07円をわずかに上抜いた。しかし米中協議進展への懸念もあって112円台を維持できずに6日朝を迎えている。

【2月末からのドル高基調続く】

ドル指数は2月28日以降の高値を更新している。米サプライ管理協会ISMが発表した2月の米非製造業景況指数は59.7となり前月の56.7から上昇し市場予想の57.3も上回った。米商務省が発表した昨年12月の新築一戸建て住宅販売件数は季節調整済みで前月比3.7%増の62万1000戸(年換算)となり、2か月連続のプラスで市場予想の60万戸を上回った。

2月28日の米GDP(10−12月期)が前期から減速したものの市場予想を上回ったとしてドル高感が強まったが、3月1日の米個人消費統計は冴えず、ISM製造業景況指数やミシガン大消費者信頼感指数確報値が予想を下回ってもさほどドル安反応は見られなかった。米連銀が当面の追加利上げを棚上げする姿勢を背景としつつもひとまずは材料的に織り込んでいるため、経済指標が強めで推移し株高基調が続くなら利上げ再開を探り始めるとして米経済指標が強い場合のドル高反応が経済指標が弱い場合のドル安反応よりも過大となっている印象だ。

米ボストン連銀のローゼングレン総裁(FOMC投票権有)は5日の講演で「景気へのリスクが高まる中、政策判断する前に忍耐強く景気見通しを見極めることができる」「景気リスクの見極めには数回の政策会合を重ねる必要がある」旨を発現している。

FOMCの大勢は当面の利上げ見送りで一致していると思われるが、一部には今年1回の利上げは必要との主張もある。12月のFOMCでは2019年に2回の利上げ予想を示していたのに1月末の前回FOMCでは当面は忍耐強く利上げを見送る姿勢に急転換したわけだが、米中協議や英国のEU離脱問題等が楽観的に進展して世界景気へのリスク要因が減れば利上げ再開姿勢へ転じても不思議ない。

【米中協議はうまくいくのか?】

北京とワシントンで繰り返されてきた米中の次官級、閣僚級協議により米中通商問題については3月中の首脳会談実現による合意形成への期待感も高まってきていた。しかし米朝首脳会談が土壇場で決裂したこともあり市場には米中協議の決裂に対する不安感も再燃しつつある。

ポンペオ米国務長官が対中交渉についてのメディアインタビューに対して「トランプ米大統領が完璧ではない内容の合意を拒否する考えだ」と答えていたことが報じられた。同長官は対中交渉について「適切な結果を得ることを確信している」と楽観的姿勢を示したものの、合意内容が完璧でなければトランプ氏が合意を受け入れないのかとのメディア側からの質問に対して「そうだ」と答え、先週の米朝首脳会談が物別れに終わったこともその前例として指摘した。

3月5日から中国では全人代が始まったが、その中で李首相は法人税等の大幅減税、融資拡大、銀行の預金準備率引き下げ等を打ち出したが、成長率見通しは6.0%から6.5%として昨年の6.6%から減速する見通しとした。また米中通商摩擦については「協議を進展させる。約束したことは真摯に履行する」としたが、「自らの合法的な権益は断固として守り抜く」とも述べている。

米中通商協議は貿易戦争であり覇権争いでもある。米中双方とも安易な妥協に走らずにここまでこじれてきたが、米朝首脳会談のような決裂ということもトランプ政権ならあり得ることとして市場も2月までの楽観姿勢を後退させ始めている印象だ。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、2月27日夕安値を直近のサイクルボトムとした強気サイクル入りとして3月1日から5日未明にかけての間への上昇が想定されたが、3月2日高値の後はやや失速したために5日朝時点では3月2日未明高値を直近のサイクルトップとした弱気サイクル入りと仮定した。また今回の安値形成期を3月4日から6日にかけての間としたが、3月2日高値を上抜くところからは新たな強気サイクル入りとして7日未明から11日朝にかけての間への上昇が想定されるとした。

3月5日深夜への上昇で2日未明高値をわずかに上抜いたので、5日未明安値を直近のサイクルボトムとした強気サイクル入りとする。5日未明安値111.64円割れ回避のうちは上昇余地ありとするが、112円台を維持できずにいるため5日未明安値111.64円割れからは2日未明高値と5日深夜高値によるダブルトップからの弱気サイクル入りとして7日深夜から12日未明にかけての間への下落を想定する。

60分足の一目均衡表では3月4日夜に反落してからは5日深夜への高値更新も含めて先行スパンの上限に沿った往来が続いている。ダブルトップ形成からの下落も警戒される姿のため、先行スパンから転落の場合は弱気転換注意とし、5日未明安値割れからは弱気サイクル入りとして遅行スパン悪化中の安値試し優先とする。5日深夜高値112.12円超えからは一段高入りとして遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は5日夜の上昇で60ポイントに到達したがその後は50ポイントを割り込んできているので下げ再開の可能性も警戒される。60ポイント台回復から高値試しへ向かうとみるが、50ポイント割れの状況が続く場合は下向きとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、111.64円を下値支持線、3月5日深夜高値112.12円を上値抵抗線とみておく。

(2)111.64円を上回るうちは112.12円超えからもう一段高へ進む可能性ありとみる。112.12円超えの場合はまず5日未明安値への下げ幅の倍返しで112.50円、112.50円超えからは113円を目指すとみる。

(3)111.64円割れの場合はダブルトップ形成による弱気サイクル入りとして111.25円から111.00円にかけてのゾーンを試すとみる。111円以下は反騰警戒とするが111.64円以下での推移が続くうちは7日の日中も安値を試しやすいとみる。(了)<9:30執筆>

【当面の主な予定】

3/6(水)

09:30 (豪) 10-12月期GDP 前期比 (前期 0.3%、予想 0.5%)

09:30 (豪) 10-12月期GDP 前年同期比 (前期 2.8%、予想 2.7%)

20:00 (ト) トルコ中銀、政策金利 (現行 24.00%、予想 24.00%)

22:15 (米) 2月 ADP非農業部門就業者数 前月比 (1月 21.3万人、予想 19.0万人)

22:30 (米) 12月 貿易収支 (11月 -493億ドル、予想 -573億ドル)

26:00 (米) メスター・クリーブランド連銀総裁(FOMC投票権有)討論会参加

26:00 (米) ウィリアムズ・ニューヨーク連銀総裁(FOMC投票権有)、講演

28:00 (米) 米地区連銀経済報告(ベージュブック)

3/7(木)

09:30 (豪) 1月 貿易収支 (12月 36.81億豪ドル、予想 29.00億豪ドル)

09:30 (豪) 1月 小売売上高 前月比 (12月 -0.4%、予想 0.3%)

14:00 (日) 1月 景気先行指数(CI)速報 (12月 97.5、予想 96.0)

19:00 (欧) 10-12月期GDP確定値 前期比 (改定値 0.2%、予想 0.2%)

19:00 (欧) 10-12月期GDP確定値 前年同期比 (改定値 1.2%、予想 1.2%)

21:45 (欧) 欧州中銀(ECB)政策金利 (現行 0.00%、予想 0.00%)

22:30 (欧) ドラギ欧州中銀(ECB)総裁、定例記者会見

22:30 (米) 10-12月期非農業部門労働生産性・改定値 前期比 (速報 2.3%、予想 1.5%)

22:30 (米) 新規失業保険申請件数 (前週 22.5万件、予想 22.5万件)

26:15 (米) ブレイナードFRB理事、講演

29:00 (米) 1月 消費者信用残高 前月比 (12月 165.5億ドル、予想 170.0億ドル)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.03.06

依然動意は鈍い、小動き続く可能性も(3/6夕)

6日の東京市場は横ばい。終日を通したレンジは20ポイントにもとどかないなど、動意らしい動意はほぼ見られなかった。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。