【概況】

FOMCは20日未明、は予想通りに今年4回目の利上げを決定し、FOMCメンバーによる2019年の利上げ予想回数中央値を9月時点の3回から2回に下方修正した。また2020年の利上げ予想回数を1回、2021年を0回として2020年での利上げ終了見込みを示した。概ね市場予想通りだった。

FOMC発表直後は材料消化、期待以上の物はなかったとしてユーロやゴールドが反落、ドル円は上昇するなどドル高反応もあったが、NYダウの351.98ドル安に続いて日経平均が595.34円安と大幅下落、さらに欧州株安も続いたためにリスク回避でクロス円においては円が全面高となり、ドルストレートにおいては株安債券高からドル安反応となり、ドル円はドル安感と円高感が重なって急落商状となり、21日未明に110.81円まで急落した。

NYダウは米政府機関閉鎖の可能性が強まったこともあり一時は680ドル安まで下落して終値は前日比464.06ドル安となった。

トランプ大統領は20日、暫定予算の21日失効に伴う新たなつなぎ予算案の署名を拒否する意向を示した。メキシコ国境の壁建設費が確保されていない事が理由で、予算切れにより一部政府機関が閉鎖に追い込まれる可能性が出ている。

米政府は20日、中国政府の関与の下で米国政府機関や民間企業にサイバー攻撃を仕掛けて情報を盗んだとして中国人ハッカー2人を起訴した。これにより米中関係の悪化、年明けからの貿易協議が不調に終わることも懸念されたことが株安要因となったようだ。

米経済指標はまちまち。米労働省が発表した週間新規失業保険申請は季節調整済みで21万4000件と前週比8000件増加したが市場予想の21万6000件を下回った。米民間調査会社コンファレンス・ボードが発表した11月の景気先行指数は前月比0.2%上昇し、市場予想の横ばいを上回った。米フィラデルフィア連銀の12月製造業景況指数は9.4となり前月の12.9から低下し、市場予想の15.0を下回った。

【三角持合い下放れ】

12月20日の急落で21日未明には110.81円の安値をつけた。株安を嫌気した急落だが、10月4日以降の三角持合いにおける重要な下値支持線であった104日移動平均から転落した。12月6日、10日、19日とザラバでは104日移動平均を割り込んでも切り返していたが、20日付け日足は前日比1.38円幅の大陰線となり、一挙に104日移動平均を割り込み、さらに10月26日安値111.37円も割り込んだ。

1.38円幅の大陰線により重要支持線を割り込み、三角持合いパターンから転落した状況は昨年11月6日から今年1月序盤にかけての三角持合い形成からの転落時、1月10日に1.23円幅の大陰線で104日移動平均を割り込んだところに近い印象だ。

三角持合いを維持しているうちは持ち合い上放れへ進む可能性も残っていたのだが、概ね1年周期の天井形成サイクルにおいて昨年11月6日天井から1年弱となる今年10月4日高値でサイクルの天井をつけた可能性があったため、今年1月の三角持合い下放れと同様の展開になりかねないと指摘してきたが、懸念された下放れとなった。このため当面、劇的な状況変化が見られずに下落基調が続くようなら今年1月から3月26日底へ崩れた時に近い展開になりかねないと注意してゆきたい。

【株安円高・長期債利回り低下の組み合わせ15年6月〜16年6月にも】

日経平均が10月26日安値を割り込んでさらに続落中。NYダウも年初来安値更新となっている。この株安は今年1月天井後に発生した2月暴落時に近い動きだが、より長期的な観点で見れば2015年6月天井から2016年6月底にかけて丸1年間の株安が続いた時の下落当初にも近い。その1年間、ドル円は6月5日天井から翌年6月24日(ブレクジット・ショック)まで下落し、同時期に米長期債利回りも低下を続けたという経緯がある。

世界景気後退への懸念が強まり、下落最中にも拘わらず米連銀が今年4回目の利上げを決定したことは予想されていたことではあったものの株式市場心理としては失望であり、強弱材料のなかで悪材料への弱気反応が目立つ中でFOMC直後の下落、さらに21日未明への大幅続落という顛末となっている。株安のレベルが今年の2月暴落レベルを超え始めているが、さらに深刻化する場合は前例とすべきところを2015年6月から2016年6月にかけての間との類似性とすべきかもしれない。

【60分足一目均衡表、サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、12月17日夜の下落で12月13日未明安値を割り込んだために18日朝時点では底割れによる弱気サイクル入りとして今回の安値形成期を18日未明から20日未明にかけての間と想定してきた。

20日早朝への反発で18日深夜高値を上抜いたために20日朝時点では20日未明安値を直近のサイクルボトムと仮定したが、底割れからは新たな弱気サイクル入りとして21日夜から27日にかけての間への下落を想定するとした。21日未明への急落により、現状は底割れによる弱気サイクル入りでの安値試し中と思われる。20日未明安値を基準として今回のボトム形成期は24日から27日にかけての間と想定されるが、18日夜から20日朝にかけての間をレンジ拡張型の逆三角持合いとすれば18日夜安値から3日目となる21日夜からはボトム形成による反騰の可能性がある。強気回復には112円超えへ反騰する必要があると考える。

60分足の一目均衡表では20日の急落により遅行スパン悪化、先行スパンからの転落状況となっている。安値更新がストップすれば遅行スパンも安値から1日後に好転しやすくなるが、安値更新が続けば好転機会もまた1日遅れてゆく。遅行スパン好転の場合は先行スパン試しとするが、そこで戻り売りにつかまりやすいとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、21日未明安値110.81円を下値支持線、111.50円から111.70円を上値抵抗線とみておく。

(2)新たな安値更新回避の内は111.50円超を試す可能性ありだが、そこは戻り売りに崩されやすいとみる。

(3)21日未明安値割れからは110円試し、さらに8月21日安値109.77円試しへ向かうとみる。

(4)強気転換は112円台回復、維持への反騰とドル円や株にとってのポジティブサプライズとなる材料が必要と思われる。

【当面の主な予定】

12/21(金)

16:00 (独) 1月 GFK消費者信頼感調査 (12月 10.4、予想 10.3)

18:30 (英) 7-9月期 四半期経常収支 (前期 -203億ポンド、予想 −222億ポンド)

18:30 (英) 7-9月期 GDP、改定値 前期比 (速報 0.6%、予想 0.6%)

18:30 (英) 7-9月期 GDP、改定値 前年同期比 (速報 1.5%、予想 1.5%)

22:30 (米) 7-9月期 GDP、確定値 前期比年率 (改定値 3.5%、予想 3.5%)

22:30 (米) 11月 耐久財受注 前月比 (10月 -4.4%、予想 1.7%)

22:30 (米) 11月 耐久財受注・輸送用機器除く 前月比 (10月 0.1%、予想 0.3%)

22:30 (米) 7-9月期 GDP個人消費・確定値 前期比 (改定値 3.6%、予想 3.6%)

22:30 (米) 7-9月期 コアPCE・確定値 前期比 (改定値 1.5%、予想 1.5%)

24:00 (米) 11月 個人消費 前月比 (10月 0.6%、予想 0.3%)

24:00 (米) 11月 個人所得 前月比 (10月 0.5%、予想 0.3%)

24:00 (米) 11月 PCEコア・デフレーター 前月比 (10月 0.1%、予想 0.2%)

24:00 (欧) 12月 消費者信頼感 速報値 (11月 -3.9、予想 -4.3)

24:00 (米) 12月 ミシガン大学消費者信頼感指数確報 (速報 97.5、予想 97.5)

24:00 (米) 11月 PCEデフレーター 前年同月比 (10月 2.0%、予想 1.8%)

24:00 (米) 11月 PCEコア・デフレーター 前年同月比 (10月 1.8%、予想 1.9%)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

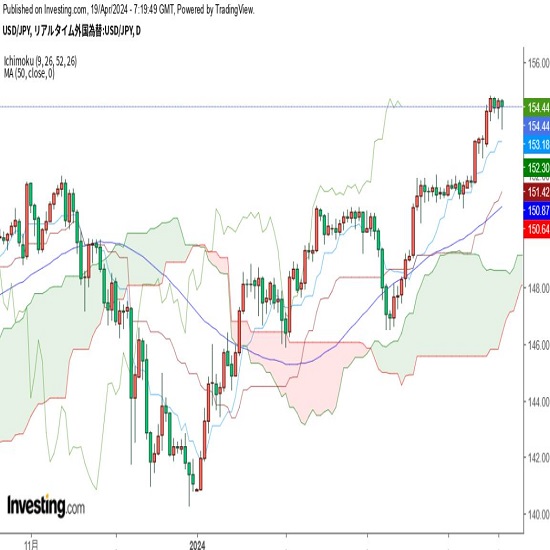

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:山中 康司

2018.12.21

ドル円テクニカル(18/12/21)

詳しくは週明けの週報でも書きますが、ドル円が思いのほか速いペースでの円高進行となっていますので、

-

米ドル(USD)の記事

Edited by:編集人K

2018.12.21

ドル円一時110円台、株安と長期金利低迷で(12/21朝)

20日の海外市場でドル円は大幅下落。一時110.81と9月7日以来の安値をつけた後東京時間7:00現在は111.25-30レベルでの取引です。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。