【概況】

7月20日から23日へ急落したあとは111円を挟んだ揉み合いを1週間続け、7月31日の日銀金融政策発表をきっかけとした上昇で8月1日には112.15円まで戻したが、その後は下落基調となっている。

8月3日夜に111.10円まで下げたが111円割れを回避、週明け6日はややジリ高推移で111.52円まで戻したが111.50円以上を維持できずにいる。

8月6日夜にはユーロ、ポンドが一段安、トルコリラが史上最安値を更新、ドル人民元も下落開始後に上昇するなどメジャー通貨、新興国通貨に対するドル高感が強まったが、貿易戦争懸念等によりリスク回避的な円高もあってドル円の上昇は抑えられている。

8月1日高値112.15円、8月3日高値111.87円、6日夜高値111.52円と戻り高値は切り下がっている。また8月2日夜安値111.31円、3日深夜安値111.10円と安値も切り下がっているが、7月26日安値110.59円と7月31日安値110.77円を結ぶやや切り上がり気味の支持線は今のところ維持されている。

【ユーロ安、ポンド安】

ユーロドルは8月6日夜に1.1530ドルまで下落、7月31日以降の安値を更新している。イタリア政府による放漫財政がEUの財政規律に反する可能性があるが、EU離脱派を抱える現政権の対応に市場が懸念を抱いていることがユーロ安を助長している。

今年1月から4月半ばまで高値圏での持ち合いが続いていたが4月後半からは米国の仕掛ける貿易戦争問題やイタリア情勢等を背景に持ち合い下放れとなって1.150ドル台序盤まで急落した。5月末からは1.150ドル割れを回避した横ばいが続いてきたが、7月末からの下落により1.150ドル割れに対して余裕が乏しくなっている。1.150ドル割れの場合4月後半に持ち合い下放れに走った時の再現となる可能性も懸念される。

英ポンドも6日夜へ一段安している。EUからの離脱問題を楽観視して上昇してきたが、4月17日に1.4376ドルの高値を付けたところからは下落に転じ、5月末、6月末、7月半ばと安値を更新し、さらに今月も安値更新となっている。EU離脱交渉が決裂するのではないかとの懸念がポンド売り要因だが、英中銀が若干の利上げに踏み切ったものの量的緩和規模を現状維持としたことで金融政策正常化が遅れるとの見方も背景になっている。

これらユーロ安、ポンド安がドル指数上昇を助長しており、メジャー通貨におけるドル高感を拡大している。しかしドル円には大きく反映されていない。

【貿易戦争の世界化】

米国による2000億ドル規模の中国製品に対する制裁関税25%への引き上げ姿勢に対して中国は8月3日に600憶ドル規模の米国輸入製品に対する段階的関税引き上げの対抗措置を発表した。しかし中国からの対米輸出規模と米国からの輸入規模を比較すれば同一規模の制裁返しができないため、中国側が不利な状況となっている。

ドル人民元は8月3日に6.89元まで上昇して1年3か月振り高値をつけた。週明け6日はいったん下落開始したものの早々に上昇に転じて6.85元台へ上昇しており、ドル高人民元安基調の継続感が強まっている。

トルコは米国による鉄鋼・アルミニウムへの輸入制限に対抗して米国製品への報復関税を導入した。これに対して米通商代表部(USTR)は対トルコの優遇制度見直しに着手したとし、米国側の報復を嫌気してトルコリラは6日に2%安の大幅下落となり、最安値を更新している。今年に入ってからのトルコリラ下落率は27%となった。

米政府は米東部時間7日午前0時(日本時間7日午後1時)から対イラン制裁の一部を再開する。すでにイラン原油の禁輸を同盟国に要請しているが、今回は金・貴金属取引、自動車関連取引、じゅうたんの米国への輸出等が対象となる。米国以外の第三国も違反対象と認定されれば制裁対象となるため、既に国際企業約100社がイラン市場からの撤退を表明しているという。

米国のEUの通商摩擦は首脳会談で一服しているが解決したわけではない。米中問題は泥沼化の様相。また中東情勢も巻き込んでトルコ、イラン問題も出てきており、世界全体が米国の保護主義により先行きの見通しを不透明にしている。こうした市場心理がドルストレートでのドル高を助長する一方でリスク回避の円高も生じさせるためにドル円の上昇にもブレーキがかかっている印象だ。

【60分足一目均衡表、サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルで見ると、7月20日に急落して以降は7月23日安値、3日後の7月26日安値、3日後の7月31日安値と3日毎に安値を付けてきたが、31日安値から3日目の8月3日夜安値で直近の安値を付けて戻しに入ったと思われる。今回の高値形成期は8月1日高値を基準として8月6日から8日にかけての間と想定されるので、3日深夜安値割れ回避のうちは7日の日中、夜へ上昇余地ありとするが、すでに戻り一巡から下落期に入ってもよい時間帯のため111.25円割れを弱気転換注意として3日深夜安値試しとし、底割れからは新たな弱気サイクル入りとして8日夜から10日深夜にかけての間への下落へ進みやすくなると思われる。

60分足の一目均衡表では6日夜の上昇で遅行スパンが好転したが先行スパン突破には至らず。6日夜の戻り高値111.52円を超えて続伸なら両スパンそろっての好転となるので上昇継続感が強まるが、111.25円割れからは両スパンそろっての悪化となるため下落再開感が強まると思われる。

以上を踏まえて当面のポイントを示す

(1) 当初、111.25円を支持線、6日夜高値111.52円を抵抗とみておく。

(2)111.25円を上回るか、一時的に割り込んでも回復して111.52円を超えてくる場合は3日深夜安値からの上昇継続として111.75円前後試しを想定するが、8月1日からは高値が切り下がってきているので8月3日高値111.80円を超えずに反落しやすいと思われる。ただし111.80円を超える場合は112円前後試しまで上値目途が切り上がる可能性ありとする。

(3)111.25円割れからは弱気転換注意として3日夜安値111.10円試しとし、底割れからは新たな下落期入りとして110.50円前後試しへ向かいやすいとみる。111円以下での推移が続く場合は8日、9日にかけても続落しやすいとして110円前後まで下値目途を引き下げる。

【当面の主な予定】

8/7(火)

13:30 (豪) 豪準備銀行(RBA)政策金利発表 (現行 1.50%、予想 据え置き)

14:00 (日) 6月 景気先行指数(CI)・速報値 (5月 106.9、予想 105.3)

15:00 (独) 6月 貿易収支 (5月 197億ユーロ、予想 208億ユーロ)

15:00 (独) 6月 経常収支 (5月 126億ユーロ、予想 212億ユーロ)

15:00 (独) 6月 鉱工業生産 前月比 (5月 2.6%、予想 -0.5%)

28:00 (米) 6月 消費者信用残 前月比 (5月 246億ドル、予想 180億ドル)

8/8(水)

未 定 (中) 7月 貿易収支 米ドル (6月 416.1億ドル、予想 387.5億ドル)

未 定 (中) 7月 貿易収支 人民元 (6月 2618.8億元)

08:50 (日) 6月 国際収支・経常収支 (5月 1兆9383億円、予想 1兆1958億円)

08:50 (日) 6月 国際収支・貿易収支 (5月 -3038億円、予想 8220億円)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.18

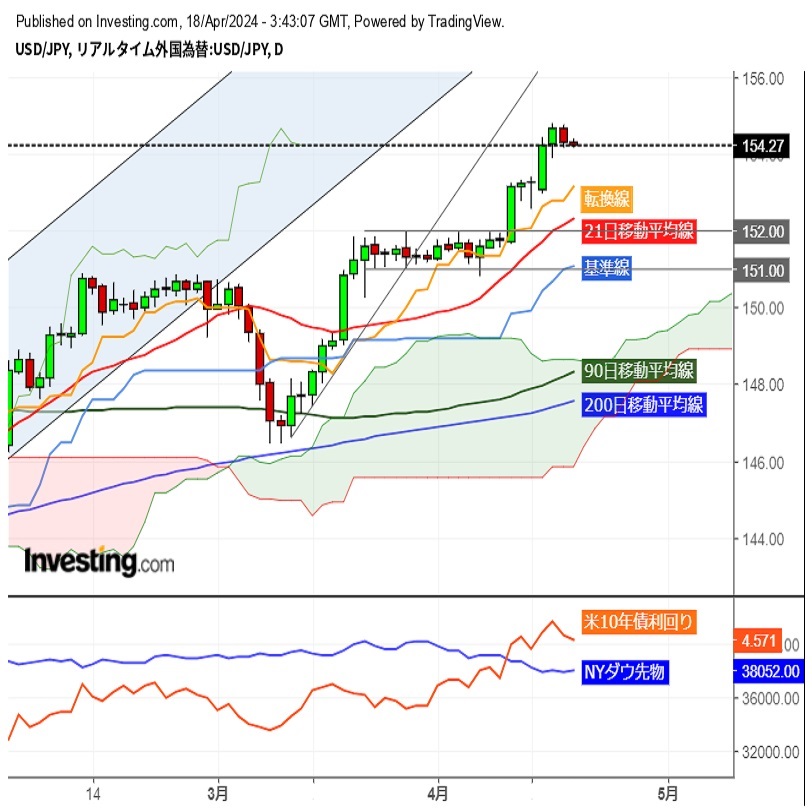

ドル円、神田財務官の発言に一時154円を割り込むも底堅い (4/18午前)

18日午前の東京市場で、ドル円は154円前半でもみ合い後、一時急反落。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.04.18

ドル円見通し 市場介入警戒感増して155円トライはいったん仕切り直しの様相(24/4/18)

ドル円は18日未明に154.15円へ下落して18日朝にかけても154円台前半での推移を続けている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.18

ドル円、日米金利差に着目したドル買い・円売りと介入警戒感のドル売り・円買いが交錯(4/18朝)

17日(水)のドル円相場は乱高下。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2018.08.07

ベタ凪相場、トルコリラのみひとり気を吐く(8/7夕)

7日の東京市場は、膠着相場。終日を通した値幅は20ポイントに届かない状況で、オープンからクローズまでほぼ横ばい、ベタ凪商状のまま終了している。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。