【概況】

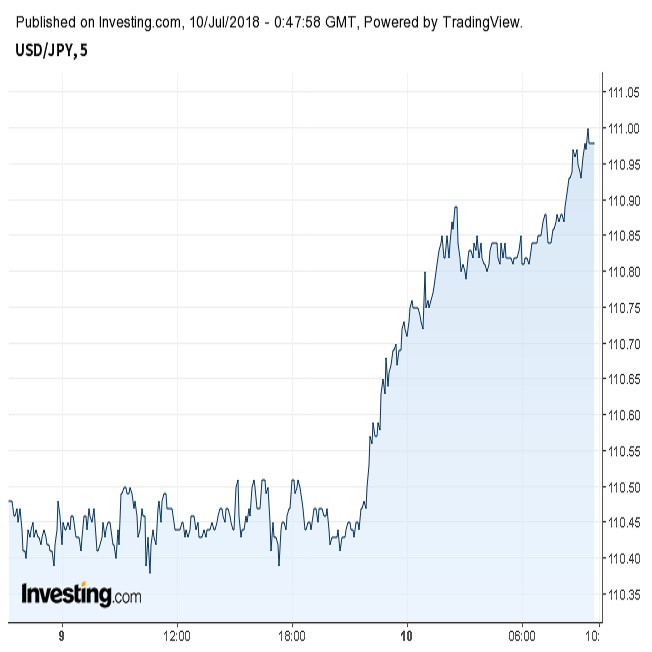

7月3日高値で111.13円をつけた後は人民元が反発したこともきっかけとし、7月4日の米独立記念日休場前のポジション調整により反落して4日安値では110.27円をつけた。米国市場休場明けは6日未明のFOMC議事録公開、6日午後の米国による対中国制裁関税発動と中国側の対抗、6日夜の米雇用統計と重要イベントが続いたが、いずれも決め手に欠き、6日午後高値110.78円まで戻した後は110円台序盤まで失速して先週を終えていた。

週明け9日は早朝に110.35円まで下落して始まったものの4日安値割れには至らずに110.50円前後を抵抗とした揉み合いとなっていたが、米国市場時間入りから上昇に転じ、6日午後高値を超えてさらに続伸、10日午前には111円に迫ってきている。

7月6日の米国による対中国制裁関税発動とそれに対する中国側の反撃は市場も想定してきたことであった。双方が500億ドル規模の輸入品へ関税を掛けることまでは、市場も織り込み済、金融市場全般を揺るがすところまでは深刻化しないのではないかという受け止め方がされたために6日当日の市場反応も限定的だったということと思われる。

上海総合株価指数は米国が関税を発動した後の後場に上昇、週明けも前日比で2%を超える大幅上昇となっている。NYダウも関税発動前日の5日に181.92ドル高、発動当日の6日に99.74ドル高、週明け9日は320.11ドル高と3連騰した。日経平均もこれらにあやかって6日は241.15円高、9日も264.04円高と上昇しており、株式市場はどうやらさほど悲観せずにリスクオンへと傾斜し始めているという事だろう。

9日の日中までのドル円の動きを見ると、株式市場と比較すればかなり慎重姿勢だったようだが、NYダウの3連騰を見て、また株高により米長期債が売られて長期債利回りが上昇したことによる日米長期金利差拡大による円安効果も踏まえて夜間から高値試しへと舵を切ったようだ。

【米中貿易戦争、総額500億ドル規模対象の関税応酬なら想定内】

米国は340億ドル規模の対中国関税を6日に発動させた。総額500億ドル規模の輸入品に対する関税強化第一弾であり、残りの160億ドルも早々に着手される見込み。中国側も同規模の対抗関税に動いている。昨晩の報道では主要なターゲットである米国大豆輸入の25%関税について、中国の輸入業者が当初に関税を支払い、その後に国が補てんするという施策をとるような動きもみられる。中国側がやや劣勢な印象も受けるが、貿易戦争問題が双方総額500億ドル規模ならパニック型の市場混乱はないだろうというのが市場のコンセンサスになりつつある。それを超えて2000億ドル規模、さらに貿易総額となる5000億規模へとエスカレートし、米中及び諸外国の企業に実害が発生し、深刻化してくるようだと市場も楽観できなくなるだろうが、まだそこまで心配するのは時期尚早という事かもしれない。

【60分足 一目均衡表、サイクル分析】

概ね3日から5日周期の高値・安値形成サイクルで見ると、7月4日午前安値110.27円で前回のサイクルボトムをつけて戻したが7月6日午後高値110.78円で戻り一巡、下落期に入っていた。9日夜の上昇で6日午後高値を上抜いたため、4日の安値から3日目となる9日午前安値で直近のサイクルボトムをつけて新たな強気サイクルに入ったと思われる。6日午後高値を基準として今回の高値形成期は11日から13日にかけての間と想定されるが、サイクルトップは短縮も延長もされやすいので、110.50円割れからは弱気転換注意、9日午前安値110.35円割れからは底割れによる弱気サイクル入りとして次の安値形成期となる12日から16日朝にかけての間への下落を想定する。

60分足の一目均衡表では9日夜の上昇で遅行スパンが好転、先行スパンも上抜き返しているため、遅行スパン好転中は高値試し優先とする。遅行スパン悪化からは先行スパン試しとするが、弱気転換は先行スパン転落からとする。

60分足の相対力指数は9日夜の上昇で70ポイント台に到達しているので目先は買われ過ぎだが、まだ弱気逆行等も見られていないので、60ポイントを支持線とし、その前後まで下げても切り返す場合は戻り高値更新の可能性ありとし、その際に弱気逆行(指数のピークが切り下がる)状況が発生の場合はサイクルトップをつけての下落期入りを疑う。

以上を踏まえて当面のポイントを示す。

(1)当初の下値支持線を110.70円、上値抵抗線を7月3日高値111.13円と想定しておく。

(2)110.70円を上回る内は高値更新余地ありとし、7月3日高値超えの場合は5月21日高値111.39円試しとする。111.25円以上は反落警戒とするが、110.70円を維持する場合は11日の日中も高値を試しやすいとみる。

(3)110.70円割れの場合は弱気転換注意として110.50円試しとする。110.50円前後から切り返して110.75円超えなら上昇再開とするが、110.50円割れから続落の場合は6日未明安値110.35円試しとし、割り込む場合は弱気サイクル入りとして110円試しへ向かうとみる。またその際は11日も安値試しが続くとみる。(了)<9:25執筆>

【当面の主な予定】

7/10(火)

10:30 (中) 6月 消費者物価指数 前年比 (5月 1.8%、予想 139%)

10:30 (中) 6月 生産者物価指数 前年比 (5月 4.1%、予想 4.5%)

10:30 (豪) 6月 NAB企業景況感指数 (5月 15

17:30 (英) 5月 貿易収支 (4月 -140.35億ポンド、予想 -120億ポンド)

17:30 (英) 5月 鉱工業生産 前月比 (4月 -0.8%、予想 0.5%)

17:30 (英) 5月 製造業生産 前月比 (4月 -1.4%、予想 0.8%)

18:00 (独) 7月 ZEW景況期待指数 (6月 -16.1、予想 -18.5)

7/11(水)

北大西洋条約機構(NATO)首脳会議(ブリュッセル、12日まで)

08:50 (日) 6月 国内企業物価指数 前年比 (5月 2.7%、予想 2.8%)

08:50 (日) 5月 機械受注 前年比 (4月 9.6%、予想 10.2%)

21:30 (米) 6月 生産者物価指数 前月比 (5月 0.5%、予想 0.2%)

21:30 (米) 6月 生産者物価指数 前年比 (5月 3.1%、予想 3.1%)

21:30 (米) 6月 生産者物価コア指数 前月比 (5月 0.3%、予想 0.2%)

21:30 (米) 6月 生産者物価コア指数 前年比 (5月 2.4%、予想 2.6%)

23:00 (加) カナダ銀行 政策金利 (現行 1.25%、予想 1.50%へ引き上げ)

23:00 (米) 5月 卸売在庫 前月比 (4月 0.5%、予想 0.4%)

24:35 (英) カーニー英中銀(BOE)総裁、発言

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

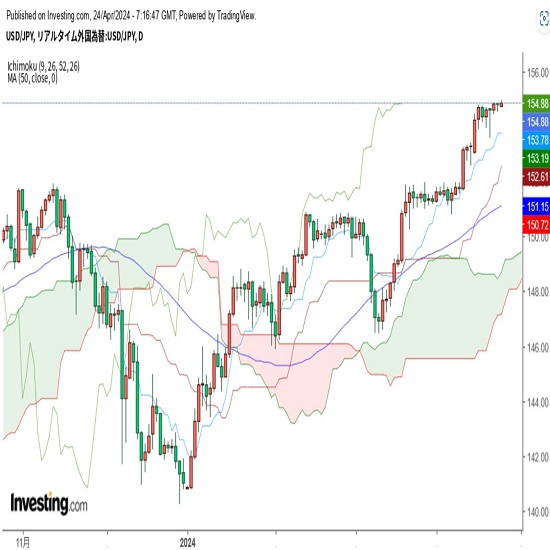

2024.04.24

ドル円 155円に急接近、円買い介入の行方は如何に(4/24夕)

東京市場はドルが小幅に続伸。連日の高値更新で、155円まであと数ポイントへと接近する局面も。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.24

東京市場のドルは154円90銭台での攻防、高値こう着想定だが一気に156円台まで走る可能性も(23/4/24)

東京時間(日本時間8時から15時)のドル・円は、こう着感の強い地合いながら、一時154円91銭まで買われる場面が見られた。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.04.24

日銀会合のポイント:物価見通し引き上げは想定線、植田日銀総裁も口先介入を明確に行うか注目(4/24)

今会合は、3月にマイナス金利の解除を実施してから最初の会合となる。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2018.07.10

ドル円 7月高値を更新、5月高値が視界内に(7/10夕)

10日の東京市場は、ドルが小高い。一時111.20円レベルまで値を上げ、3日に記録した直近の戻り高値を更新する局面も観測されていた。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。