<概況>

10月16日からの上昇再開で10月23日、25日、27日と114円台を明確に付けて高値も更新したが10月31日には113円割れまでいったん下落した。9月27日から10月6日まで、113円台を三度付けたが維持できずに10月16日には112円割れまで下げ、中勢の強弱分岐点である26日移動平均を試してから切り返して反騰してきたが、今回の114円乗せでも10月31日への下落では26日移動平均を試し、同線割れ回避から上昇再開、11月3日深夜には10月27日高値に迫った。

11月3日の米雇用統計では、就業者数がかなり大幅な増加となっていた事前予想ほどではなかったが大幅改善し、失業率も改善したため、発表当初に一時的に売られたものの反騰、しかし、10月27日高値を超えるところまでは進めずに終わった。

【FOMC、次期FRB議長人事、雇用統計】

11月3日夜の米雇用統計では、非農業部門就業者数が前月比26.1万人増となった。前月は巨大ハリケーン被害によりマイナス3.3万人となったが、ハリケーンの影響を一時的なものとし、復興需要も加えて大幅に改善した。前月も速報値からは1.8万人増へ上方修正された。失業率は4.1%へさらに改善した。平均時給は前月比変わらずと伸び悩んだが、前月が復興作業需要により+0.5%増となっていたことを踏まえれば高水準を維持したといえる。

11月2日に次期FRB議長としてパウエル理事が指名された。イエレン議長の再任も最後まで検討されていたという報道もあり、トランプ政権が現在のFRBによる金融政策姿勢を評価し、大きな変化を望んでいないことが示された。

FRBは11月2日未明に発表したFOMC声明で金融政策を現状維持としたが、景気判断をより強いものに上方修正しており、年3回とされた残り1回の追加利上げを12月に決定するものとみられる。今回の雇用統計もそうした判断に利するものと思われる。

【米連銀の金融引き締め決定とドル円の転機】

2013年12月、米連銀は量的金融緩和=QEの削減を決定し、金融緩和の出口戦略へ進んだ。その時、ドル円は2014年1月2日まで上昇したが、材料消化としてその後はやや下落基調で2014年7月まで軟調推移へ進んだ。

2014年10月、米連銀はQEを終了を決定した。その時、ドル円は2014年12月8日まで上昇したがその後は失速した。

2015年12月、米連銀はリーマンショック以降初めての利上げ再開を決定した。ドル円はすでに6月に天井をつけていたが、11月18日高値から下落に転じ、2016年1月の日銀マイナス金利導入から大幅下落へ進んだ。

2016年12月、米連銀は2016年に4回と想定していた利上げを大幅に先送りしていたが1年ぶりに利上げを決定した。その時、ドル円は12月15日に118.65円の高値を付けて下落に転じた。

こうしてみれば、米連銀の金融引き締め決定を前後してドル円はピークを付け、その後は材料消化から円高に進んでいる。逆に言えば、利上げないしは引き締めの決定前段階では「予想でドル高円安」で推移し、決定からは「知ったら仕舞い」でドル安高へ進むという反応を繰り返してきたともいえる。もちろん、2012年後半からはアベノミクス、日銀の異次元金融緩和問題が最大のドル円趨勢決定要因ではあったが、当然ながらドルの全般的な強弱が大きなトレンドを決定してきたといえる。

こうした状況を踏まえれば、今年も12月の米連銀利上げ決定、2018年の利上げ予想回数等が示されるまではドル円相場もドル高円安へ進みやすいと仮定し、決定の前後からはドル安円高がぶり返す可能性に注意すべきということになるのではないか。

【1年サイクルの天井形成期 二重のダブル天井破りなら115円台中後半へ】

概ね10か月から1年周期の底打ちサイクルでドル円は推移してきた。ここ数年では、2010年11月1日底、2011年10月31日底、2012年9月13日底、2013年8月8日底、2014年7月10日底、2015年8月24日底と底値を刻んできた。相場の流れとしてはその後の三角持合い形成により、8月16日安値と9月22日安値で1年サイクルの底を付けたと思われる。そこから1年となる2017年9月8日安値が直近の1年サイクル底と考えられる。

前回の1年サイクルの天井は2016年12月15日高値と考えられるので、今回の天井形成期は10月から12月にかけての間、やや長引いて1月にかけてまでの間で付けると考えられる。すでに天井を付けても不思議ではない時間帯に入っているので、26日移動平均割れから続落し始める場合は1年サイクルの天井を付けて本格的な下落期に入る可能性を考える必要が出てくるが、そこまで下げないうちは1年サイクルの天井形成への上昇を継続する可能性があると思われる。

10月27日高値では114.45円を付けたが7月11日高値114.49円を超えられていない。11月3日夜高値も10月27日高値に届いてない。このため10月27日高値を超えずに反落して113.50円割れへ崩れる場合は、10月27日と11月3日のミニダブル天井、および7月11日高値とのダブル天井形成からの弱気転換注意となるが、113円台後半を維持して114円台を回復してくるうちは10月27日高値超え=ダブル天井破りからの一段高へ進み、7月11日高値超えへ進めば、今年3月以降の戻り高値としてのピークである3月10日高値115.50円試し、あるいは突破へ進む可能性が高まると思われる。

中勢レベルの下値支持線は、10月16日安値、10月31日安値をサポートした26日移動平均とし、同線を割り込まないか、一時的に割り込んでも翌日から切り返して回復するうちは上昇余地ありとする。同線割れから続落なら、1年サイクルの天井形成からの下落期入りの可能性も踏まえてまず52日移動平均(現在111.74円近辺)試し、10月16日安値111.65円割れからは1年サイクルの下落期入りとして中勢レベルの下落継続へ進むと判断する。(了)<5日21:00執筆>

【当面の主な予定】

11/6(月)

非公式ユーロ圏財務相会合(ブリュッセル)

日米首脳会談、共同記者会見、宮中晩餐会

08:50 (日) 日銀・金融政策決定会合議事要旨

10:00 (日) 黒田東彦日銀総裁、発言

19:00 (欧) 9月 卸売物価指数(PPI)前月比 (8月 +0.3%、予想 +0.4%)

19:00 (欧) 9月 卸売物価指数(PPI)前年同月比 (8月 +2.5%、予想 +2.7%)

26:10 ダドリーNY連銀総裁、講演

11/7(火)

EU財務相会合

トランプ大統領訪韓 米韓首脳会談 共同記者会見

12:30 (豪) 豪準備銀行(中央銀行)、政策金利発表 (現行 1.50%、予想 据え置き)

18:00 (欧) ドラギ総裁 発言

19:00 (欧) 9月 小売売上高 前月比 (8月 -0.5%、予想 +0.6% )

19:00 (欧) 9月 小売売上高 前年同月比 (8月 1.2%、予想 +2.8%)

27:15 (米) クオールズ次期FRB副議長 講演

28:00 (加) ポロズBOC総裁 会見

11/8(水)

トランプ大統領 韓国国会で演説

未 定 (中) 10月 貿易収支 (9月 285.0億ドル、予想 394.5憶ドル)

未 定 (中) 10月 貿易収支 (9月 1930.0億元、予想 2774.0憶元)

14:00 (日) 9月 景気先行指数 CI速報 (8月 107.2、予想 106.6)

11/9(木)

アジア太平洋経済協力会議(APEC)、閣僚会議(於;ベトナム・ダナン、-9日)

トランプ大統領 訪中

05:00 (NZ) ニュージーランド準備銀行(RBNZ、NZ中央銀行)政策金利 (現行 1.75%、予想 据え置き )

08:50 (日) 9月 機械受注 前月比 (8月 +3.4%、予想 -2.0%)

08:50 (日) 9月 国際収支・経常収支 (8月 +2兆3804億円、予想 +2兆3754億円)

08:50 (日) 9月 国際収支・貿易収支 (8月 +3187億円、予想 +8295憶円)

08:50 (日)日銀・金融政策決定会合における主な意見(10月30-31日開催分)

10:30 (中) 10月 消費者物価指数 前年比 (9月 +1.6%、予想 +1.7%)

10:30 (中) 10月 生産者物価指数 前年比 (9月 +6.9%、予想 +6.6% )

14:00 (日) 10月 景気ウオッチャー調査-現状判断DI (9月 51.3、予想 50.5)

22:30 (米) 週間新規失業保険申請件数 (前週 22.9万件、予想 23.2万件)

11/10(金)

トランプ大統領 ベトナム訪問 APEC首脳会議出席、演説

08:50 (日) 10月 マネーストックM2 前年比 (9月 +4.1%、予想 +4.1%)

13:30 (日) 9月 第三次産業活動指数 前月比 (8月 -0.2%、予想 -0.1%)

24:00 (米) 11月 ミシガン大学消費者信頼感指数 速報値 (10月 100.7、予想 100.6)

28:00 (米) 10月 財政収支 (9月 +80億ドル、予想 -400憶ドル)

トランプ大統領 フィリピン訪問

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

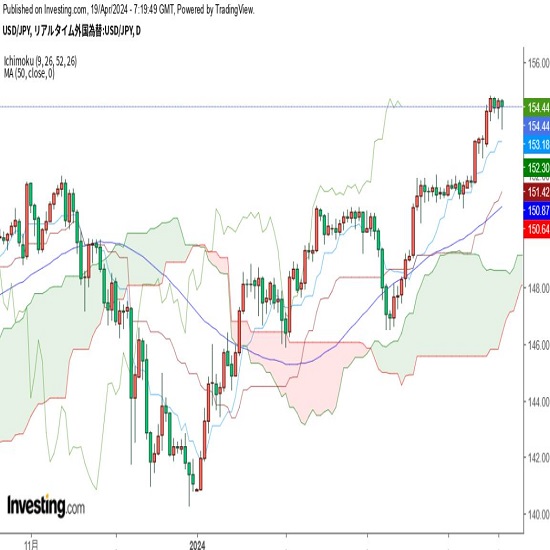

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.11.06

114円半ばが依然強い抵抗今週も攻防注視(11月第一週)

先週のドル/円相場は、乱高下を経て最終的にはドルが小幅高。週末のNYクローズで114円台を回復したものの、ザラ場ベースでは今年5月以降の抵抗帯である

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.11.03

ドル円レンジブレークなるか米雇用統計を注視(11/3夕)

3日の東京市場は、114円挟みの凪相場。東京が休場となったこともあり、終日を通した価格変動はわずか20ポイント程度に留まるなど、

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。