<概況>

9月3日、北朝鮮が過去最大規模も核実験を強行、水爆実験に成功したと報じられたが、これを受けて週明け9月4日のドル円は早朝から急落した。午後に続落した後はやや下げ渋りを見せ、その段階では8月29日の北朝鮮によるミサイル発射騒動時の反応と大差はなかった。8月29日のミサイル発射騒動の時は、当日に下落一巡、夜からは米経済指標へ市場の関心が移り、31日まで上昇して8月25日のジャクソンホール会合におけるイエレン議長講演をきっかけとした下落前の水準も超えた。

しかし、今回は米経済指標からのドル高への巻き返しはなく、北朝鮮問題が一段とエスカレートしたとの認識が強まり、翌5日も続落、6日夜には108.45円まで下げて8月29日安値108.265円に迫った。

9月7日未明には109円台を回復するところまで戻したものの、戻りは続かずにジリ安へ向かい、7日夜はドラギ総裁発言、米週間失業保険申請件数の悪化からドル安が進み、ドル円は108.049円まで急落した。この段階で8月29日安値、さらに4月17日安値108.13円も割り込んだ。

9月8日はさらに続落となり、107.32円まで安値を切り下げ、8日深夜には108.07円まで戻す場面もあったが108円台を維持できずに失速したまま週を終えた。

【北朝鮮情勢のエスカレーション】

北朝鮮が水爆実験を強行した。かつてない規模で気象庁の継続ではM6.1となった。これを受けて米国主導での国連安保理における追加制裁の動きが進んでいる。米国案では金委員長の資産凍結、原油の禁輸を含むかなり強烈な制裁姿勢となっている。拒否権を持つ中国、ロシアが賛成に回るかどうかは不明で、ロシアは韓国および日本との首脳会談では制裁への反対姿勢を強固に示していないが対話の重要性を表明している。中国は追加制裁の方向性に賛成するとの姿勢を示したが、原油禁輸等の具体的中身についても賛成するのかは不明となっている。

トランプ政権は上下院議員を集めた北朝鮮政策説明会やその後のインタビュー等で、あくまでも軍事オプションが第一ではないとしているが、制裁の強化を含め、強硬姿勢をエスカレートさせている。

北朝鮮は米軍基地のあるグアムへの弾道ミサイル4発による包囲威嚇射撃計画を打ち上げたが、8月29日は3発の弾道ミサイルをグアム方向ではなく北太平洋へ向けて発射した。このため、次のアクションとしてグアム方向で、近海ではなく遠方に発射する可能性や、さらに米国本土西海岸へより飛距離を伸ばしたミサイルの発射実験を行う可能性も考えられる。

国連制裁決議は11日に採決が目指されているので、採択動向を見定めてから何等かの反応として軍事挑発を行う可能性があるのではないかと思われる。もちろん、採決前に動く可能性も常にあると思われる。

米朝間が軍事的に全面衝突する可能性は低いと市場も世間も見ている。しかし、両国が対話のテーブルに着く上で、より有利な状況を作るための緊張エスカレーションはまだピークに達していないと思う。ピークに達したと市場が判断すれば、この問題への過剰反応は一挙に冷める可能性があるが、ピークに達する前段階では、さらにリスクを優先させた反応が続く可能性が高いのではないかと思う。

【連続発生する巨大ハリケーン】

巨大ハリケーン「ハービー」のテキサス上陸、大洪水被害により、9月7日に発表された米週間失業保険申請件数は29.8万件となり、前週から6万件の大幅増加となった。巨大ハリケーンの被害については、それ一つだけなら一時的なものとして、復興需要も期待できるのだが、今回はさらに強烈な巨大ハリケーン「イルマ」がカリブ海を北西に進み、フロリダ半島へ上陸しようとしている。このため、600万人とも700万人ともいわれる避難想定エリアに避難指示が出されている。また、「イルマ」に続いて巨大ハリケーンへ発展しかねない「ホセ」も発生、「イルマ」の後を追い始めている。これからが米国に大規模被害をもたらせば、復興需要期待の前に企業業績の悪化、雇用の悪化を長期化させる可能性があり、米連銀の「年内あと1回」とされる利上げの確率も現状からさらに低下すると懸念されている。ハリケーン被害次第では大きなドル安要因となりかねないため、注視してゆきたい。

テキサスの大洪水被害地区はトランプ政権の支持基盤でもあり、またフロリダも共和党色が強いエリアである。トランプ政権にとっては北朝鮮問題よりも足元の洪水対策が優先される可能性もあるだろう。また復興支援という側面は戦費調達への障害となるとも推察される。

ただし、米国が北朝鮮問題への対応を後景化させたとしても、北朝鮮側がより強気となるだけであり、米朝の軍事衝突リスクが後退しても日韓側の緊張感は現在よりも拡大するため、北朝鮮有事リスクは市場のテーマとして継続してゆくだろうと思われる。

【4月底割れの意味】

9月4日からの下落は週末の8日まで継続し、目立った反発気配も見られないまま週を終えた。

3月10日、5月11日、7月11日と、戻り高値は2か月毎に形成してきた。その間の安値も4月17日、6月14日と2か月毎であったが、今回は8月半ばの底打ち反騰へ進めず、この2か月周期のリズムによる中段持合い相場から転落したという印象だ。

すでに下落規模は7月11日高値から7円を超えており、3月10日高値以降の往来相場における下落幅を超えている。比較すべきは昨年12月天井から今年4月17日安値までの下げ幅=10.53円幅の規模となってきている印象だ。同レベルの下げ幅を7月11日高値に適用すれば103.96円前後という下値計算値となる。

しかし、今回の持合い下放れを踏まえると、より深い円高へと進む可能性も考えておく必要があるかもしれない。

ドル円は概ね10か月から1年周期で長期的なサイクルの底を付けているが、2016年6月24日底(ブレクジットショック)から10か月目となる今年4月17日安値がこのサイクルの底だったとすれば、今回の底割れにより、次の底形成期となる2018年2月から4月にかけての長期的な下落期に入ってしまった可能性も考えられる。その場合は昨年6月底の98.97円=100円割れ試しへ向かう可能性が出てくるかもしれない。

重要な安値を割り込んでも早々に切り返せば、相撲の土俵でいえば「徳俵」となって残った、ということになるケースもあるが、重要な支持線としての安値を割り込み、さらに続落し始める場合は大きな下落の始まりと警戒すべきだろう。(了)<10日22:00執筆>

【当面の主な予定】

9月11日

国連安保理 北朝鮮制裁決議採択予定

08:50 (日) 7月機械受注 前年比 (6月 -5.2%、予想 -7.8%)

08:50 (日) 8月マネーストック

13:30 (日) 7月第3次産業活動指数

9月12日

特になし

9月13日

08:50 (日) 7-9月期法人企業景気予測調査(BSI)

21:30 (米) 8月生産者物価指数 前年比 (7月 +1.9%、予想 +2.5%)

21:30 (米) 8月生産者物価指数・コア 前年比 (7月 +1.8%、予想 +2.1%)

9月14日

10:30 (豪) 8月就業者数 (7月 +2.79万人、予想 +1.90万人)

10:30 (豪) 8月失業率 (7月 5.6%、予想 5.6%)

11:00 (中) 8月小売売上高 前年比 (+10.4%、予想 +10.5%)

11:00 (中) 8月鉱工業生産 前年比 (7月 +6.4%、予想 +6.6%)

13:30 (日) 7月鉱工業生産 前月比 確報値 (速報 -0.8%)

16:30 (ス) スイスSNB政策金利発表 (現行の1.25〜0.25%に据え置き予想)

20:00 (英) BOE政策金利発表 (現行の0.25%に据え置き予想)

20:00 (英) BOE資産購入枠 (現行の4350億ポンドで据え置き予想)

20:00 (土) トルコ中銀政策金利発表 (現行の8.00%に据え置き予想)

21:30 (米) 8月消費者物価指数 前年比 (7月 +1.7%、予想 +1.8%)

21:30 (米) 8月消費者物価指数・コア 前年比 (7月 +1.7%、予想 +1.6%)

21:30 (米) 米新規失業保険申請件数 (前週 29.8万件、予想 30.0万件))

9月15日

EU/ユーロ圏財務相会合(ルクセンブルグ、16日まで)

21:30 (米) 8月小売売上高 前月比 (7月 +0.6%、予想 +0.1%)

21:30 (米) 8月小売売上高 除自動車 前月比 (7月 +0.5%、予想 +0.5%)

21:30 (米) 9月NY連銀製造業景況指数 (8月 25.2、予想 18.0)

22:15 (米) 8月鉱工業生産 前月比 (7月 +0.2%、予想 +0.1%)

22:15 (米) 8月設備稼働率 (7月 76.7%、予想 76.8%)

23:00 (米) 7月企業在庫 前月比 (+0.5%、予想 +0.2%)

23:00 (米) 9月ミシガン大学消費者信頼感指数・速報値 (8月 96.8、予想 95.2)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

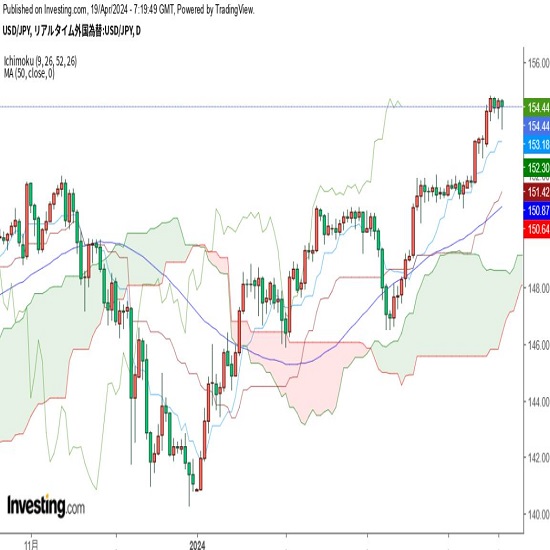

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.09.11

北朝鮮Xデー回避も円高リスクくすぶる(9月第二週)

先週のドル/円相場は、ドル安・円高。週末にかけては108.13円の年初来安値を更新し、一時107.32円まで下落する局面も観測されている。

-

米ドル(USD)の記事

Edited by:山中 康司

2017.09.08

年初来安値更新後も円高進行 (17/9/8)

昨夜のNY市場でドル円は年初来安値を更新しましたが、その後も円高が進行しています。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。