<概況>

3月31日から下落(円高)基調にあったドル円は4月7日午前の米軍シリア空爆、7日夜の米雇用統計(予想外に非農業部門就業者がわずか9.8万人増)という二つのサプライズに対して110円割れを試したが回避し、4月10日午前には111.57円まで戻した。3月27日、28日、4月4日、5日、7日と110円割れを回避して来たため、底固さを示すものであった。

しかし戻りは続かず、7日のシリア空爆から始まった有事リスクの拡大を示唆する事件、報道、米国動向、発言により円高が徐々に進行、11日夜のトランプ大統領ツイートもきっかけとなって11日深夜にはとうとう110円割れとなった。

持合いを下放れての一段安であり、年初来安値の更新となり、さらに13日に109円割れ、欧米市場が休場中の14日夜も安値を更新して108.54円まで下げて終了した。

【有事リスクの拡大+米政権のドル高けん制による二重苦】

米軍によるシリア空爆は限定的なものとみなされ、市場へのインパクトは限定的だった。しかし、米空母カールビンソンが朝鮮半島へ向けて北上しだしてからは朝鮮半島有事リスクの拡大として特にドル円にとっては緊張感を高めるものとなり、110円割れを招いた。またトランプ政権によるドル高けん制発言が一段安を招いた。

軍事的な事件、大統領のツイートやインタビューでの発言、報道により市場の不安感が日々助長されてきた。

4月7日

米軍はシリアのアサド政権が化学兵器を使ったとして巡行ミサイルトマホーク59発を発射。米中首脳会談の最中に実施され、トランプ大統領は中国に対して北朝鮮問題の解決を要求、中国が協力しないならば米国単独で対処するとの態度を表明した。

4月8日

米空母カールビンソンを中心とした船団がオーストラリアへの帰航予定を変更して北上していることが報じられる。

4月9日

米国防総省はカールビンソン派遣について「朝鮮半島近海で物理的プレゼンスを示すためだ」と明言した。

4月11日

トランプ大統領はツイッターで、「中国が北朝鮮問題を解決するなら、米国との通商合意ははるかに良いものになると習主席に説明した」「北朝鮮は自ら問題を起こそうとしている。中国が(米国に)協力すると決断することが望ましいが、協力しないなら中国抜きで問題を解決する」と述べた。

日本の外務省は韓国滞在者や渡航予定者に対して朝鮮半島情勢に注意を促す「スポット情報」を発表した。

米政府はオーストラリアなど同盟諸国に対し、北朝鮮が弾道ミサイルを発射した際に迎撃する態勢が整ったと通知し、厳戒態勢で備えるよう要請した。

4月12日

米軍の空母カールビンソンは近く海自と共同演習を行う模様と日経新聞が報じる。

トランプ大統領、WSJ紙インタビューでドル高をけん制、イエレン議長の低金利政策を評価し、再任に含み。

4月13日

北朝鮮当局者は同国内で取材中の外国人ジャーナリストに対し「大規模かつ重要なイベント」に備えるよう伝えた。

米軍はアフガニスタンのIS地域に対して通常兵器としては最大となる9800キロ級の大規模爆風爆弾(MOAB)「GBU-43/B」を投下したと発表した。

4月14日

米NBCニュースが「北朝鮮が核実験をした場合に米国は北朝鮮を通常兵器で先制攻撃する準備を進めている」と報じた。

4月15日

故金日成主席の生誕105周年の式典パレードにおいてに、SLBM、ICBMとみられる兵器が登場した。

4月16日

北朝鮮は中距離弾道ミサイルを発射したが、発射後早々に爆発、失敗した。これに対してトランプ大統領は特に反応せず。

米副大統領が訪韓(以前からの予定通りのアジア歴訪)。

米軍のレッドラインは北朝鮮が米本土を直接攻撃可能となるICBMの開発進展が明確になる場合、直接的単独的な軍事行動も辞さないというところにある。

先の米中首脳会談、その後のツイート、今のところは空母がカールビンソンのみという状況を踏まえれば、中国の影響行使の動向、成果を見定めることが先で、それがうまく行かない場合には直接的な軍事行動をとる可能性があるという状況だろう。

米軍が北朝鮮を直接攻撃すれば、北朝鮮が最終的に敗北するとしても韓国、日本への報復攻撃等で甚大な被害が発生することが懸念されている。またイラク戦争でのフセイン拘束のような特殊部隊による攻撃も難しいだろうとされている。さらに戦中戦後の難民、戦後復興への多大なコスト等(これについては戦争特需を生み出すという側面もあるが)、現実的な軍事衝突は無理だろうというのが冷静な分析と思われる。

しかし、トランプ政権の攻撃的好戦的なスタンスはそうした冷静さを市場から奪っている。今後の米中関係、米露関係もどうなってゆくのか不透明感は増している。

これに加えて特に重要だったのは、12日(日本時間13日未明)のWSJ紙インタビューでのドル高けん制発言だろう。有事性の緊張化とともにドル安けん制=保護主義的な貿易政策が交錯している現状は、特に金融市場におけるリスク回避行動=株安、円高(積極的な円買いではなく、リスク回避的な円の買い戻し、現金化)、米長期国債買(利回り低下)、安全資産としてのゴールドの上昇を構造化しつつある印象だ。

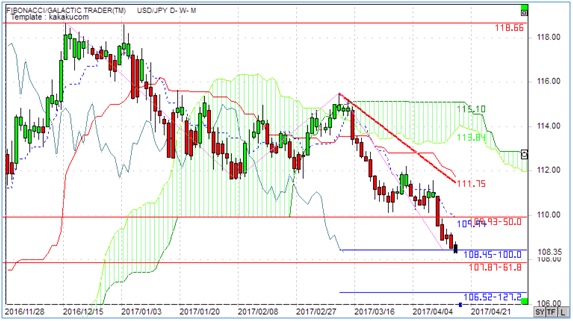

【テクニカル分析 週足 2016年序盤の下落時に匹敵する下落】

(1)ドル円相場は概ね7年から8年周期の長期的な天井・底打ちサイクルで推移してきた。このサイクルの天井を2015年6月天井で付けた。2016年6月24日の英国国民投票におけるEU離脱派勝利のサプライズで100円割れとなったのは大天井形成からの下落第一弾であった。

その後は110割れを切り返しつつ安値圏での持合いが続いていたが、11月9日のトランプ大統領誕生という新たなサプライズを、当初はパニック的な反応をみせたものの早々にトランプ・ラリー=新政権への期待による株高・リスクオン心理で118円台まで大上昇する。

この反騰は黒田バズーカ第二弾による円安ドル高と同規模のものであったが、それとの違いは今回がトランプラリーという外部要因、前回は政府日銀による自力の円安株高演出政策であったことにある。つまり、自力性がないため、外部要因により崩れやすいということだ。

(2)概ね7年から8年周期の大天井をつけて下落した後、いったんは安値からの戻り幅が20円には満たない程度で最初の反騰を入れる。それが2016年6月と8月の安値をダブル底とした上昇であったが、これは1990年天井後の1991年へのリバウンド、2000年天井後の2001年へのリバウンド、2007年天井後の2008年のリバウンドと同様に今回も12月で戻りを一巡させて新たな下落期に入っている印象だ。

(3)12月高値からの下落角度は2015年6月天井とのダブルトップを形成した2015年11月高値から2016年6月への下落時とほぼ同角度、同スピードで進展している。このことは、トランプ政権による有事リスクの煽り、保護主義的なドル安誘導政策が打ち出されて間もない現状ではさらに継続してゆく可能性があるということだ。その際には、2016年前半の下落レベルの再現を市場も意識し始めると思われる。108円台までならば、110円割れに対するオーバーシュートとして110円台回復、反騰入り期待も出てくるかも知れないが、108円を割り込んでくれば市場心理も2016年6月底、100円割れをもう一度試してゆく可能性を意識せざるを得なくなるのではないかと思われる。

【テクニカル分析 日足 当面の下値目途】

(1) 3月27日以降、何度も回避してきた110円割れから一段安している。

概ね3か月前後の底打ちサイクルでは、昨年11月9日安値、今年2月6日安値でサイクルの底をつけているが、既に2月6日安値を割り込んでいるため、サイクルの位相は下降期であり次のボトム形成期は5月初旬から後半にかけての間と想定される。このため、まだ安値試しが続きやすい時間帯にあると思われる。

(2) 12月15日から2月6日への下げ波動と同値幅の下げとしてN計算値は108.43円であり、既に概ね到達した状況にある。有事リスク等への緊張がやや緩むならば108.50円前後からいったん戻しに入る可能性もある。

しかし、108.50円割れの状況が続く場合はもう一つ下のレベルとして、3月10日への戻り幅の倍返しとなるV計算値107.68円前後、さらに一段目の下落であった12月15日から2月6日への下げ幅の二倍値としてE計算値104.51円まえ下値目途が切り下がってゆく可能性が考えられる。

当面する1週間で105円割れまで下落する可能性は低いと思われるが、1日で2円、3円動くケースもあるので、新たな緊張拡大となれば、105円台を試す可能性がないとは言えない状況にあるという認識は持っておきたい。

(3) 日足の相対力指数は30ポイントを割り込んだが、まだ「強気逆行型」(相場が安値を更新しているのに指数が安値を切り上げて逆転した姿を見せることが底打ちのサインとなることが有る)を見せていない。このことは、多少のリバウンドがあってもまだ先行きには一段安の可能性が残っていることを示す。

(4) 中長期的な円高基調の中にあり、短気的な戻りを入れるとすれば、まず109円台の回復、維持、さらに13日夜高値を上回る109.50円乗せへと戻す必要がある。その場合は数日のりバンドとして110円試しを想定するが、そこは戻り売りにつかまりやすいとみる。(了)<9:55執筆>

<今週の主要イベント>

4月17日

シドニー・ウェリントン・ロンドン・パリ・フランクフルト・チューリッヒ市場休場(イースターマンデー)

南アフリカ市場休場(家族の日)

4月17日 11:00 中国1-3月期GDP前年比 (予想)6.80%、(前月) 6.80%

4月17日 11:00 中国3月鉱工業生産前年比 (予想)6.30%、 (前月)6.00%

4月17日 11:00 中国3月小売売上高前年比 (予想)9.60%、(前月) 10.90%

4月17日 11:00 中国3月固定資産投資前年比 (予想) 8.80%、(前月) 8.90%

4月17日 15:15 黒田日銀総裁 信託大会あいさつ

4月17日 21:30 米 4月NY連銀製造業景況指数 (予想)15、(前月) 16.4

4月17日 23:00 米 4月NAHB住宅市場指数 (予想)70、(前月) 71

4月18日 6:00 フィッシャー米FRB副議長、講演

4月18日 日米経済対話(麻生財務相、ペンス米副大統領、19日まで)

4月18日 21:30 米 3月住宅着工件数 (予想)126.4万件、(前月) 128.8万件

4月18日 21:30 米 3月建設許可件数 (予想)124.5万件、(前月) 121.3万件

4月18日 22:00 ジョージ米カンザスティ連銀総裁、講演

4月18日 22:15 米 3月鉱工業生産 (予想)0.50%、(前月)±0.0%

4月18日 22:15 米 3月設備稼働率 (予想)76.10%、(前月) 75.40%

4月19日 国際通貨基金(IMF)世界経済見通し

4月20日 1:00 ローゼングレン米ボストン連銀総裁、講演

4月20日 3:00 米地区連銀経済報告(ベージュブック)

4月20日 G20財務相・中央銀行総裁会議(於;ワシントン、21日まで)

4月20日 8:50 日本 3月貿易収支 (予想)+5758億円、(前月)+ 8134億円

4月20日 21:00 米 パウエルFRB理事、講演

4月20日 21:30 米新規失業保険申請件数 (前週)23.4万件

4月20日 21:30 米3月フィラデルフィア連銀製造業指数 (予想)26.9 (前月)32.8

4月20日 23:00 米3月景気先行指数 (予想)0.20% (前月)0.60%

4月21日 国際通貨基金(IMF)・世界銀行春季総会(於:ワシントン、23日まで)

4月21日 13:30 日本 2月第3次産業活動指数 (前月)±0.0%

4月21日 22:30 カシュカリ米ミネアポリス連銀総裁、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.04.17

ドルの下値余地拡大、荒っぽい変動に注意 (4/17)

週明け17日の東京市場は、一時ドル安・円高が進行するも108円は割れず。その後はドルの巻き戻しが優勢の展開となった。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。