ドル円、ポジション調整主導で持ち直すもリスクは依然ダウンサイド。米FOMCに注目

〇ドル円、アジア時間朝方に131.04まで下落後、米国時間午後に132.60まで急伸

〇米FOMCを控えたポジション調整、金融不安後退とリスクオン再開、米金利上昇等が背景

〇ユーロドル、欧州株の好調、ECB関係者のタカ派発言等に米国勢参入後に高値1.0788まで反発

〇ドル円、上方に複数のレジスタンスポイント並び上昇余地に欠ける

〇ファンダメンタルズも金融不安燻ぶり、FRBの金融引き締め休止観測広がる等反落リスクが警戒される

〇明日未明のFOMC結果、ドットチャート公表、パウエル議長記者会見に注目集まる

〇「利上げ見送り」+「ドットチャートの下方修正」+「量的引き締め継続」の組み合わせを想定

〇ドル円が大きく値を崩す展開をメインシナリオとして予想

〇本日の予想レンジ:130.50ー133.50

海外時間のレビュー

21日(火)のドル円相場は堅調な値動き。本邦祝日で動意に欠ける中、アジア時間朝方にかけて、安値131.04まで軟化しました。しかし、売り一巡後に下げ渋ると、(1)米FOMCを控えたポジション調整や、(2)UBSによる前日のクレディ・スイス買収合意発表、(3)イエレン米財務長官による「他の中小金融機関で預金の大量流出が発生した場合は連邦政府が再び介入する可能性がある」との米銀行協会会合でのポジティブ発言、(4)上記2、3を背景とした世界的な金融システム不安後退とそれに伴うリスクオン再開(市場心理改善→欧米株急反発)、(5)米金利上昇に伴うドル買い圧力(米2年債利回りが3.92%から4.18%へ急上昇、米10年債利回りも3.44%から3.59%へ急上昇)、(6)短期筋のロスカット(リスクオフを見越して円ロング気味に構えていた向きによる大規模ロスカット)が支援材料となり、米国時間午後にかけて、高値132.60まで急伸しました。引けにかけて小反落するも下値は堅く、本稿執筆時点(日本時間3/22午前3時00分時点)では、132.52前後で推移しております。

21日(火)のユーロドル相場は堅調な値動き。(1)米金利上昇に伴うドル買い圧力を背景に、欧州時間朝方にかけて、安値1.0704まで下げ幅を広げるも、一巡後に下げ渋ると、(2)欧州金融不安後退に伴う市場心理の改善(UBSによるクレディ・スイス救済買収を受けて警戒感がひとまず後退)や、(3)上記2を背景とした欧州株の堅調推移、(4)欧州債利回り上昇に伴うユーロ買い圧力、(5)スペイン中銀デコス総裁による「ECBは金融市場を安定させる準備が整っている」「ECBは金融システムに流動性を提供する様々な方法を有している」との楽観発言、(6)欧州圏の2月新車販売台数の力強い結果(7カ月連続で前年水準を超過)が支援材料となり、米国勢参入後に、高値1.0788まで反発しました。しかし、買い一巡後に伸び悩むと、(7)米金利上昇に伴うドル買い圧力が重石となり、本稿執筆時点(日本時間3/22午前3時00分時点)では、1.0764前後で推移しております。尚、昨日発表されたドイツ3月ZEW景況感指数(結果+13.0、予想+15.0)は市場予想を下回る冴えない結果となりましたが、ユーロ売りでの反応は限定的となりました。

本日の見通し

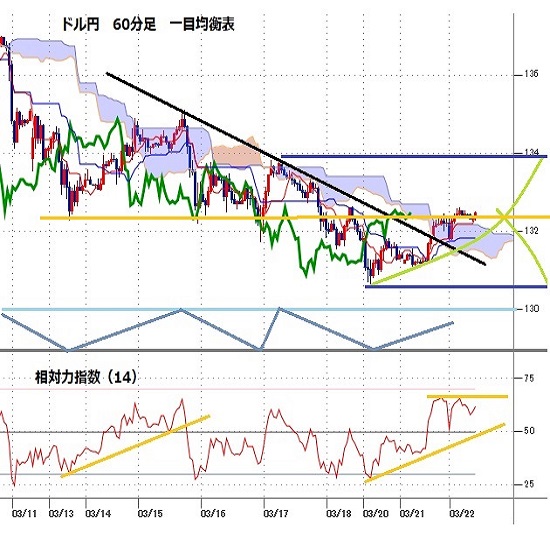

ドル円は前日3/20に記録した直近安値130.55をボトムに切り返すと、昨日は重要イベントを控えたポジション調整も相俟って一時132.60まで急伸しました。但し、(1)上方に複数のレジスタンスポイントが並んでいる点や、(2)世界的な金融システム不安が依然として燻っている点(UBSによる買収合意や主要6中銀によるドル資金供給、イエレン米財務長官による更なる政府介入を滲ませる発言を受けて信用不安が一時的に後退しているが本質的な問題解決には至っていない→UBSの共倒れリスクやクレディ・スイスが発行した劣後債AT1債の無価値化も懸念材料→リスクオフ再開への根強い警戒感が残存)、(3)米FRBによる金融引き締め休止の思惑(金融業界を中心に利上げ見送りを求める声が急増)、(4)上記3を背景とした日米金利差縮小観測(円キャリートレード逆流懸念)、(5)安全通貨の一極集中(一般的にリスク回避局面で買われる通貨は「円」「米ドル」「スイスフラン」が挙げられるが、今回は米国とスイスが金融不安の震源地であるため、消去法的に「円独歩高」となり易い)等を踏まえると、ここからの更なる上昇は容易では無く、一巡後の反落リスクが警戒されます。

こうした中、本日は上記3の材料を見極める上で、日本時間3:00に予定されている米FOMC声明およびドットチャート、同3:30からスタートするパウエルFRB議長記者会見に市場の関心が集まっています。注目ポイントは主に3つ挙げられます。1点目は足元の金融システム不安に配慮して「利上げ見送り」を決定するか否か(市場では据え置きが13.6%、25bp利上げが86.4%織り込まれているが、据え置きの可能性も排除できず)。2点目はドットチャートで将来的な金利見通しをトーンダウンさせるか否か(市場では3月および5月にそれぞれ25bpの利上げに踏み切った後、年末までに計3回の利下げに踏み切ることが市場コンセンサス)。

3つ目は量的引き締めのペースダウンを決定するか否か(世界的な金融システム不安に直面する中、米国は緊急融資プログラムを再開すると共に、3/19には主要6中銀がドルの流動性供給拡充に向けた協調行動を発表。こうした状況下において量的引き締めを予定通り継続するのか)。当方は、「利上げ見送り」+「ドットチャートの下方修正」+「量的引き締め継続」の組み合わせを想定しているため、米FOMC後に、「米金利低下→日米金利差縮小」を通じて、ドル円が大きく値を崩す展開をメインシナリオとして予想いたします(株式市場が大きく持ち直せば、米金利低下に伴うドル売りと、リスクオンの円売りが相殺されてドル円の動きは限定的となりそうだが、株式市場の反発度合が弱いと見なされる場合は、ドル円急落に繋がる恐れあり)。

本日の予想レンジ:130.50ー133.50

注:ポイント要約は編集部

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:上村 和弘

2023.03.22

ドル円見通し 信用不安やや落ち着き132円台へ戻し、23日未明のFOMCへ向かう(23/3/22)

信用不安の拡大懸念が後退して持ち直し、3月23日未明のFOMCを控えたポジション調整で22日未明には132.62円まで戻した。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。