ドル円年間見通し 異次元金融緩和終焉と概ね8年周期の下落期

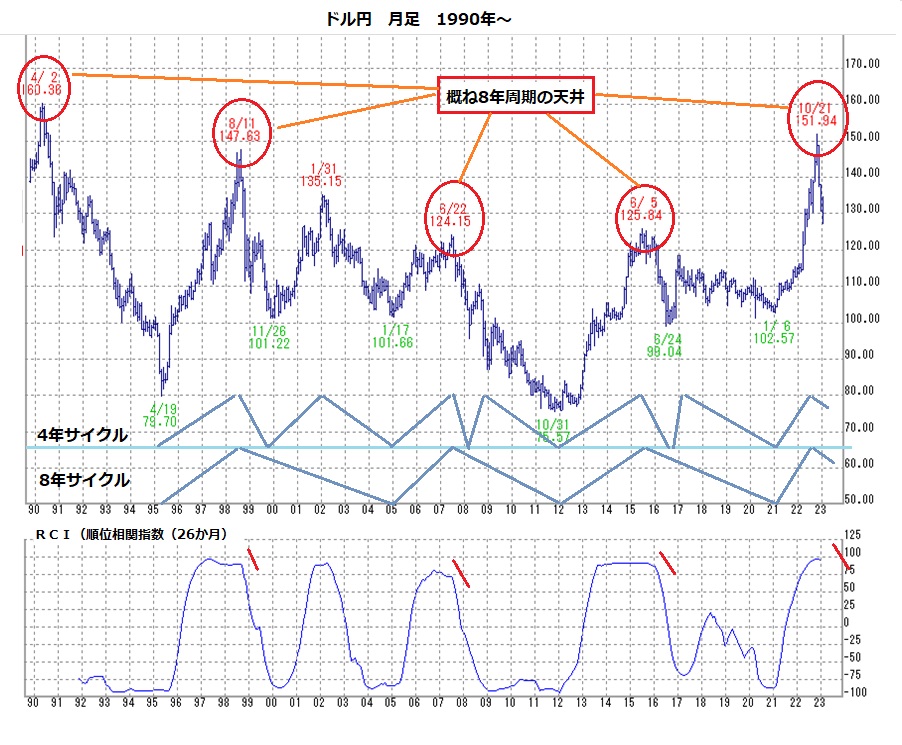

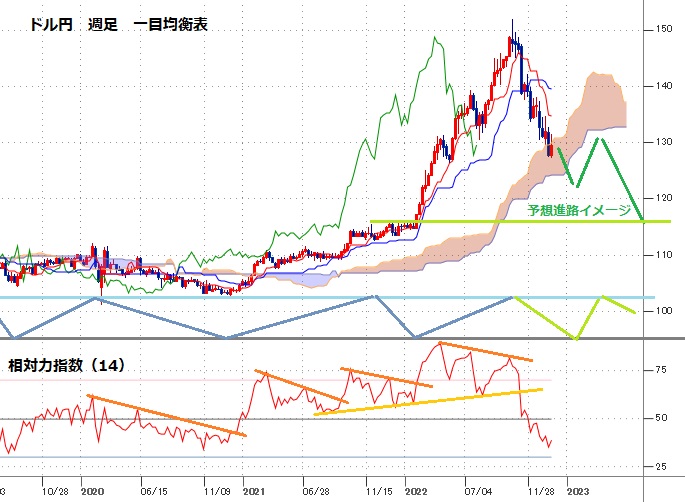

ドル円は日米長期金利差の拡大を背景に2021年1月6日底102.57円を起点として歴史的な大上昇に入り、2022年10月21日高値で151.94円へ上昇、この間の上昇幅は49.37円となったが、10月21日の日銀による二度目の大規模円買い介入で下落に転じ、11月10日の「逆CPIショック」、12月20日の日銀による長期金利許容変動幅上限の引き上げにより大幅続落となり、1月12日の新聞報道による日銀の追加政策修正見通しと米12月CPI上昇率の鈍化によるドル売り円買いで1月16日には127.21円へ下落、10月21日高値からの下げ幅は24.73円となった。

1月18日の日銀金融政策決定会合では追加修正が期待外れに終わったことで乱高下したものの1月12日からの下落解消には至らず、安値圏にとどまった状況にある。

ドル円は1月16日への下落により、2021年1月底以降の上昇幅に対して半値を削った。この3か月間の急落は直近数年間の中では最大級であり、大上昇途中の調整的な下げというよりも、歴史的な大上昇が一巡し、大きな揺れ返しの下落期に入ったことを示しているのだろうと思われる。今年1年間の展開を想定する上では、歴史的な大上昇の一巡から大幅下落期に転じていることへの認識が不可欠だと考える。

【長期スパンでは7年から10年周期の大天井形成を付けての下落期入り】

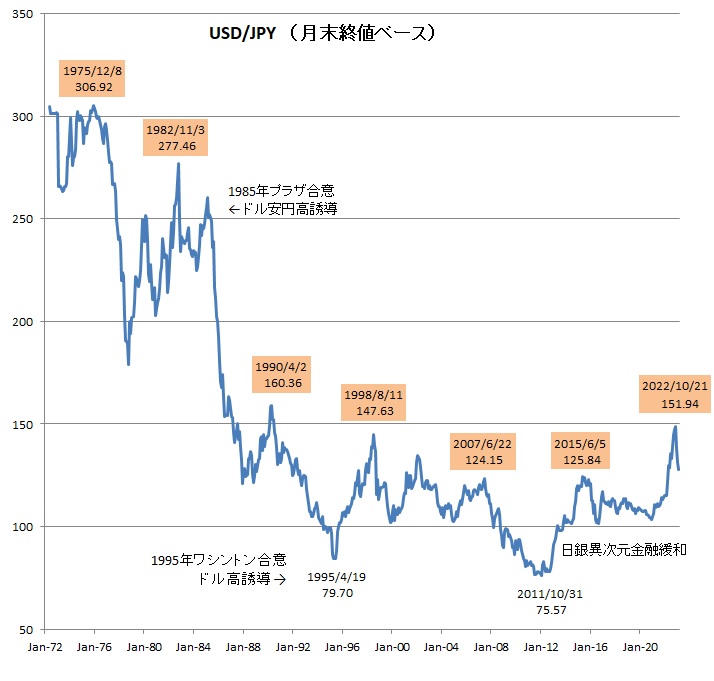

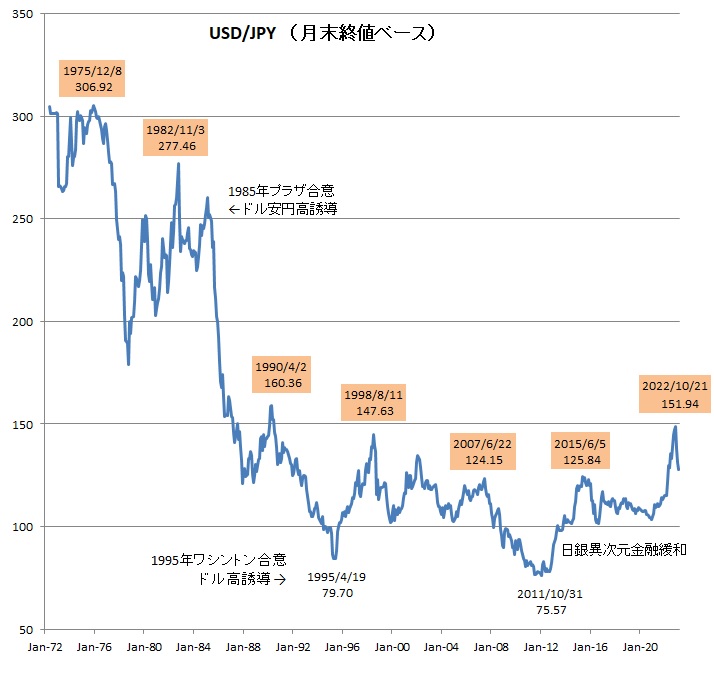

ドル円の月足チャートにおいては概ね8年前後で7年から10年の周期により大底及び天井を付けてきた。変動相場制が採用されて以降、概ね8年周期の大底は1978年10月30日安値、9年目の1988年1月4日安値、7年半目の1995年4月19日安値、10年目の2005年1月17日安値、7年弱の2011年10月31日底と続き、2011年10月31日底から9年を経過した2021年1月6日安値102.57円で直近の大底を付けており、2022年10月21日天井までの上昇は概ね8年周期のサイクルにおける大上昇期だったといえる。

概ね8年周期のサイクルにおける大天井は1975年12月8日高値、7年目の1982年11月3日高値、7年半目の1990年4月2日高値、8年強の1998年8月11日高値、9年目の2007年6月22日高値、8年目の2015年6月5日高値と続き、そこから7年強の2022年10月21日高値で直近の大天井を付けたと思われる。

天井周期は長引けば9年目に差し掛かるケースもあることから、2023年第1四半期に2022年10月21日高値以降の下げ幅の半値戻しを超える急反騰が発生する場合にはダブル天井形成へ向かう可能性も考えられるが、既に2022年10月21日高値から25円近い下落規模となっていること、2022年10月21日高値までの大上昇を支えてきた根拠である日本の異次元金融緩和政策の継続に対する米FRBによる超ハイペースでの利上げと日米長期金利差の拡大という土台が崩れていること、2022年の上昇期における上昇角度よりも鋭角的な下落角度で急落していることを踏まえれば、概ね8年周期の大天井を付けて下落期入りした可能性が有力ではないかと考える。

【過去の大上昇後の下落期入りとの比較】

2021年1月6日安値102.57円から2022年10月21日高値151.94円までの上昇幅は49.37円だった。2011年10月31日安値から2015年6月5日高値までの上昇幅が50.27円、1995年4月19日底から1998年8月11日高値までの上昇幅が67.99円、1988年1月4日安値から1990年4月2日高値までの上昇幅が40.18円であり、2021年10月21日までの上昇幅も過去の概ね8年周期のサイクルにおける天井形成への上昇幅と比較して必要条件を満たしていると考える。

では、概ね8年周期のサイクルで大天井を付けた後はどうだったのかについて振り返ってみれば、1990年4月2日天井160.36円からの下落は1995年4月19日安値79.70円まで続いたのだが、当初の下落は1990年10月18日安値123.60円まで36.76円の下落幅となったところから1991年6月12日高値142.11円まで18.51円の反騰が入っている。1998年8月11日天井からの下落は1999年11月26日安値101.22円まで続いたが当初は1999年1月11日安値108.17円まで39.46円の下落幅となったところから同年5月20日高値124.79円まで16.62円の反騰が入っている。また2007年6月22日天井124.15円からの下落は2011年10月31日安値75.57円まで続いたものの当初は2008年3月17日安値まで28.40円の下落後に同年8月15日高値110.64円まで14.89円の反騰を入れている。

このように5か月から9か月程度の下落が一服したところでいったん半値戻し規模の反騰が入るというパターンが繰り返されていることを踏まえれば、2022年10月21日高値を起点とした下落は長期化する可能性があるものの、当面は5か月経過となる今年3月や6か月経過となる今年4月あたりまでの下げでいったん落ち着いて昨年10月21日高値からの下げ幅に対する3分の1戻しから状況次第では半値戻しレベルの反騰が入るようなイメージになるのではないかと考える。

【概ね4年周期の底打ちサイクルによる次の底形成期】

概ね8年周期の天井・大底サイクルは、概ね4年周期(3年強から5年)の天井・底打ちサイクルが2セットで構成されてきた。直近では2011年10月31日安値から4年半の2016年6月24日安値、さらに4年半の2021年1月6日安値で概ね4年サイクルの底を付けてきた。この流れを踏まえれば、2022年10月21日高値を天井とした4年サイクルの底形成期は短い場合で2024年1月前後、平均的には2025年1月前後と想定されるので、2022年10月21日天井からの下落はまだ暫く続くだろうと考える。

ただし、前項で見たように数か月の下落後に半値戻し規模の反騰が入るパターンが多いことを踏まえると、今年第1四半期に2022年10月天井から30円前後規模の下落を入れたところでいったん直前安値から9円前後の反騰を入れ、戻り一巡後に2023年末にかけて第二段階の下落期に入り一段安してゆくというイメージになるのではないかと思われる。

【2022年10月までの歴史的な円安の終焉】

日銀は黒田総裁の任期が4月8日で終わる。アベノミクスと呼応した黒田日銀による異次元金融緩和政策は時に「黒田バズーカ」と呼ばれる大胆な政策の打ち出しにより2011年10月31日安値75.57円を起点として2015年6月5日高値125.84円まで50円を超える規模の円安ドル高を実現した。125円を超えたことに対する海外からの円安批判を受けて黒田総裁は「これ以上の円安はありえない」と述べたことが「黒田ライン」とされていったんは円安を抑えた。2016年の英国によるEU離脱ショックもあり2016年6月に100円割れまでドル円は下落したが、その後は100円から120円手前の範囲内で相対的な円安状態を維持してきたといえる。

2022年からの大上昇は米FRBがインフレ対策による利上げに走り、インフレ抑制効果のあるドル高を歓迎したことによるものであり、その間に低成長から抜け出せない日銀が金融緩和に拘り長期金利上昇を抑えるYCC(イールドカーブコントロール)を続けたこととの対比で円売りドル買いが勢い付いた結果であった。

米FRBは2022年3月のFOMCで0.25%利上げ、5月に0.50%利上げ、その後の4会合連続で0.75%利上げを継続し、インフレがなかなか抑制されないことで先行きの利上げピーク水準が徐々に引き上げられたこともあり米長期債利回りは大上昇してきたが、11月10日の10月米CPI上昇率が予想以上に鈍化したことによる「逆CPIショック」をきっかけに先行きの利上げピーク水準や利上げ状態の継続期間もある程度織り込まれたとして米長期債利回りは低下に転じた。

一方で日銀は10月21日に二度目の大規模円買い介入を実施してドル円の大上昇にブレーキを掛け、その後の逆CPIショックによる米長期債利回り低下からドル安円高へと風向きが変わった流れを好意的に放置して円高への修正を進めてきたともいえる。

米FRBによる利上げの先行きが見える一方、マイナス金利を継続してYCCによる長期金利上昇の抑制政策を維持してきた日銀は足元のインフレ進行により長期金利のゼロ%誘導が無理となり、12月20日には長期金利ゼロ%誘導のための許容変動幅上限の0.25%から0.50%への拡大を決定、これを「事実上の利上げ」と市場は受け止め「日銀ショック」と呼ばれる急激な円高を招いた。

黒田総裁の任期満了までは大きな政策修正はないのではないかとみてきた市場にとってはサプライズであり、その後も財務省理財局長による「いつまでも低金利状態は続かない」発言や、1月12日の読売新聞朝刊での「大規模緩和による副作用の点検」報道など、黒田総裁の任期満了までに金融緩和政策の大幅な修正へ向けた地ならしが始まったという印象を強めていた。

【1月18日の日銀金融政策現状維持は一時的な「逆日銀ショック」に終わる】

1月17-18日の日銀金融政策決定会合では金融政策が概ね現状維持とされた。

日銀は短期金利のマイナス0.1%を維持、長期金利については10年物国債金利がゼロ%程度で推移するよう上限を設けず必要な金額の長期国債買入れを行うこと、長期金利の変動幅を±0.5%程度とし、0.5%の利回りでの指値オペを明らかに応札が見込まれない場合を除き毎営業日実施し、各年限において機動的に買入れ額の増額や指値オペを実施するとし、「貸出増加を支援するための資金供給」の貸付実行期限を1年間延長、「気候変動対応オペ」の対象先を拡大、「共通担保資金供給オペ」を拡充するとした。

物価目標については「2%の物価安定目標」の実現を目指し安定的に持続するために必要な時点まで「長短金利操作付き量的・質的金融緩和」を継続するとし、必要があれば躊躇なく追加的な金融緩和措置を講じるとした。

インフレ見通しについては展望リポートで2022年度を3.0%(10月の2.9%から上方修正、2023年度を1.6%(10月と変わらず)、2024年度を1.8%(10月の1.6%から上方修正)とした。黒田総裁は1月18日午後の会見で、連続的な政策修正を見込んでいた「市場期待は是正された」と述べた。

ドル円は日銀声明発表直前安値128.38円から13時台高値131.57円へ3円を超える急伸となったが、買い一巡後に急落へ転じ、18日夜の米PPIや小売売上高、鉱工業生産が軒並み市場予想を大幅に下回ったことによる米長期債利回り低下もあり1月18日深夜には127.55円へ下落して日銀声明発表前の水準を割り込んだ。

12月20日の長期金利変動許容上限の引き上げについては現状維持予想だった市場にはサプライズとなり「日銀ショック」と呼ばれる円高となったが、1月18日は何もしなかったと失望されたことが「逆日銀ショック」としてドル円は一時的に急伸したものの1月18日夜には日銀声明発表前水準を大幅に下回る一段安となり、1月18日の日銀反応は一過性に終わった。黒田総裁は現状維持に対して「市場の追加修正期待を是正した」と述べて円高へ傾斜していた市場の見方を誤りとし、1月20日のダボス会議においても金融緩和政策の継続を強調したことでドル円の下落を抑えたが、1月18日からのやや乱調な展開でも今後の金融政策軌道修正による円高継続感は変わらなかったと思われる。

【第1四半期から第2四半期にかけて、日銀総裁交代と米FRB利上げピークの到来】

黒田総裁の任期は2023年4月8日までとなる。再任はありえないところだが、後任人事については3月中の国会承認が必要となる。政府はアベノミクスからの脱却、日銀は黒田異次元金融緩和からの脱却を目指す流れとすれば、市場に混乱をもたらす程の刺激的な政策変更はないとしても、3月9-10日の日銀金融政策決定会合での出口戦略への地ならしの追加、次期日銀総裁候補による出口戦略への言及等により、円高が進みやすい環境になるのではないかと思われる。

一方で、FOMCにおいては米国のインフレ率の鈍化と各種経済指標の低調さを踏まえて1月31-2月1日と3月21-22日の2会合で0.25%程度の小幅な利上げが継続しつつ、早期の利上げ打ち止めと利下げ再開へ向けた条件提示等によりドル安が進みやすくなると思われる。

日銀の後任人事を決定して新体制へ向かう時期と米FRBの利上げ打ち止めの時期が重なれば、ドル円としては3月から4月にかけて円高ドル安を継続し、いったん状況が落ち着く中でリバウンドを試し、夏から秋にかけてはFRBの利下げ再開への期待と日銀の金融緩和終了プロセスの進展により再び円高ドル安が進行するような展開になるのではないかと思われる。

日銀金融政策決定会合予定は、1月17日〜18日(済)、3月9日〜10日、4月27日〜28日、6月15日〜16日、7月27日〜28日、9月21日〜22日、10月30日〜31日、12月18日〜19日。

米FOMC予定は、1月31日〜2月1日、3月21日〜22日、5月2日〜3日、6月13日〜14日、7月25日〜26日、9月19日〜20日、10月31日〜11月1日、12月12日〜13日。

【概ね3か月前後の高値・安値形成サイクルによる年内の進路想定】

ドル円の日足チャートでは概3か月から4か月程度の周期で主要な安値を付けている。これを概ね3か月前後の底打ちサイクルとすれば、昨年8月2日安値から4か月目となる12月2日安値でいったん底を付け、既に底割れにより新たな弱気サイクル入りしているところと思われる。

当面の安値形成期は12月2日安値から3か月目の3月初旬前後、長引いた場合には4月にいったん底を付けるのではないかと思われる。安値の目途としては日米の長期債利回り格差やその前提となる日米のインフレ率やFRBによる利上げペースと利上げ打ち止め期の見通しによって変わってくるが、昨年10月21日高値151.94円から30円前後規模の下落として120円台序盤(123円から120円)の範囲と仮定し、125円以下の水準は勢い次第でもあるので安値を追いかけすぎるとリバウンドに足をすくわれる事もあると注意する。

日足チャートでは26日移動平均ないし一目均衡表の26日基準線が戻り高値を抑えやすく、昨年10月21日高値からの下落途中における反発幅は11月21日への4.58円、12月15日への4.57円、1月6日への5.27円等、概ね5円前後の反発では基調転換できなかったことを踏まえ、直近の安値から6円を超える規模の上昇や26日移動平均及び26日基準線を日足の終値ベースで超えて続伸に入る勢いが必要と思われる。また昨年の上昇期における反落調整では7月14日から8月2日への9.00円の下落が最大であるため、直前安値から6円を超えれば9円から10円規模、あるいは15円前後規模の上昇幅まで発展する可能性もあると考える。

ドル円が今年3月ないし4月に当面の底を付けてリバウンドに入る場合は1か月弱から1か月半程度のリバウンド期とみて、リバウンド幅の3分の1を削るところから弱気転換注意とし、半値を削って続落に入る場合や26日移動平均や26日基準線を再び割り込むところから下げ再開と仮定し、6月から8月にかけての間への下落期入りとみて戻り売り有利の展開で推移してゆくと考える。またその際は戻り幅の倍返しとなる下落幅を安値の目安とするが、第1四半期の安値が125円から120円の範囲なら、第3四半期の安値は120円を割り込み、2022年1月の113円台から116円台にかけての水準を試す流れとなるのではないかと考える。

昨年までのドル円の歴史的大上昇に対する揺れ返し型の下落基調に大きな変化がなく、過去の大天井からの下落と比較して類似性を維持するならば、秋にかけては再び戻りを入れつつも2023年末から2024円序盤にかけてはさらに円高ドル安が勢い付く可能性もあると思う。重要なことは概ね4年周期、8年周期の大天井形成後の下落期に入っているという認識だと考える。

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

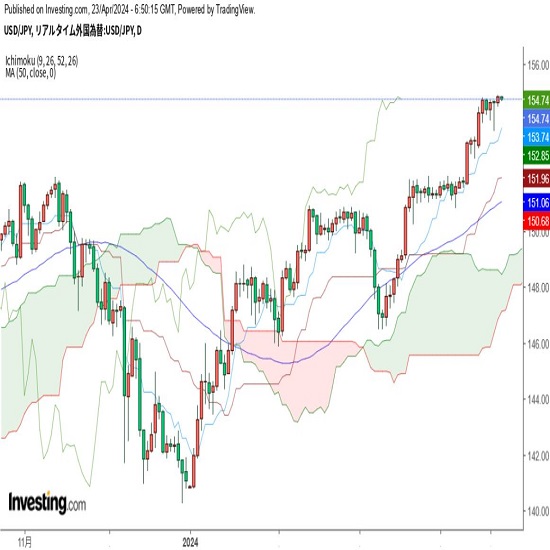

2024.04.24

ドル円、約34年ぶり高値圏で一進一退。週後半の重要イベントを控えて身動き取れず(4/24朝)

23日(火)のドル円相場は高値圏で一進一退。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.23

東京市場のドルは154円台後半でのもみ合い、 155円手前の壁は分厚いか(24/4/23)

東京時間(日本時間8時から15時)のドル・円は、目立った売買材料が観測されないなか、154円台後半でのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.23

ドル円 155円に接近、当局介入スタンスにも注目(4/23夕)

東京市場はほぼ横這い推移。155円の節目を前に上げ渋りの様相で、20ポイント程度のレンジ取引だった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.01.24

ドル円、日銀による共通担保資金供給オペ実施をトリガーに一時130円台後半へ急伸(1/24朝)

週明け23日(月)のドル円相場は下落後に持ち直す展開。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。