ドル円、方向感に欠ける展開。日銀金融政策決定会合が本日のメインイベント

〇ドル円、日中129.15まで上昇するも米国時間にかけ128.01まで反落

〇日銀政策決定会合を前にポジション調整主体の動き、方向感に欠ける展開

〇ユーロドル高値1.0869まで上昇後1.08割れに反落、ECBの引き締め鈍化報道等が背景

〇ドル円、テクニカルの地合い弱く、ファンダメンタルズも日米金融政策の方向性の差がドル円の重石

〇本日、日銀政策決定会合の結果公表に注目、追加的緩和修正の有無が焦点に

〇政策発表や黒田総裁会見後、ドル円相場が乱高下する恐れあり、ポジションサイズ管理に細心の注意必要

〇本日の予想レンジ:125.00ー131.00

海外時間のレビュー

17日(火)のドル円相場は振れを伴いつつも方向感に欠ける展開。(1)本邦輸入企業の実需のドル買いや、(2)米金利上昇に伴うドル買い圧力、(3)日経平均株価の堅調推移、(4)中国の主要経済指標の力強い結果(中国10ー12月期GDP統計、同12月小売売上高、同12月鉱工業生産、同12月固定資産投資の全てが市場予想を上回る結果)、(5)短期筋のショートカバー(日銀金融政策決定会合前にショート勢のストップをつけにいく動き)が支援材料となり、日本時間11時過ぎに、高値129.15まで反発しました。

しかし、買い一巡後に伸び悩むと、(6)日銀金融政策決定会合に向けた円ロングの再構築や、(7)米1月ニューヨーク連銀製造業景気指数(結果▲32.9、予想▲8.7、前回▲11.2)の冴えない結果が重石となり、米国勢参入後に、安値128.01まで反落しました。引けにかけて小反発するも戻りは鈍く、本稿執筆時点(日本時間1/18午前6時00分現在)では、128.30前後で推移しております。尚、昨日は一部メディアより、日銀の正・副総裁3名(黒田総裁は4/8、雨宮副総裁および若田部副総裁は3/19に任期満了)の後任人事が2/10に提示される可能性があることが報じられましたが、市場の反応は限定的となりました。

17日(火)のユーロドル相場は上昇後に反落。(1)天然ガス価格の更なる低下(暖冬の影響で需要が抑制→オランダTTFガス先物は2021年12月以来、約1年1ヵ月ぶり安値圏へと急低下)や、(2)上記1を背景とした欧州株の堅調推移、(3)レーンECB専務理事兼チーフ・エコノミストによる「さらなる利上げが必要」とのタカ派的な発言、(4)中国の主要経済指標の力強い結果、(5)ドイツ1月ZEW景況感指数(結果+16.9、予想▲15.0、前月▲23.3)の力強い結果、(6)米1月ニューヨーク連銀製造業景気指数の冴えない結果が支援材料となり、米国時間朝方にかけて、高値1.0869まで上昇しました。しかし、買い一巡後に伸び悩むと、(7)米金利上昇に伴うドル買い圧力や、(8)ECBが2月の理事会で50bpの利上げを実施した後、3月の理事会で利上げ幅を25bpに縮小する可能性が高まっているとの観測報道が重石となり、米国時間午後にかけて、安値1.0775まで反落しました。引けにかけて小反発するも戻りは鈍く、本稿執筆時点(日本時間1/18午前6時00分現在)では、1.0790前後で推移しております。

本日の見通し

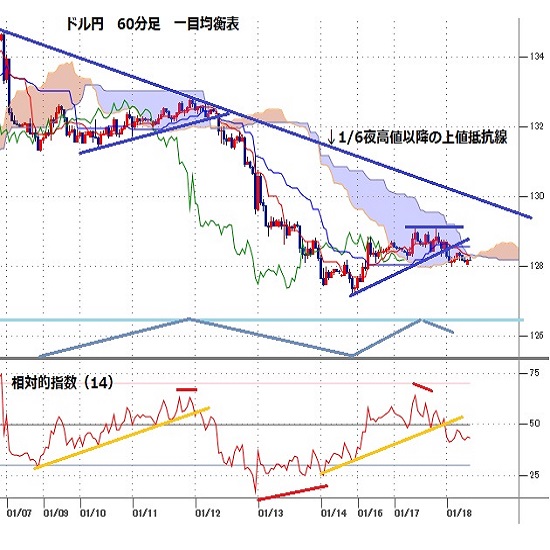

ドル円は1/6に記録した戻り高値134.79をトップに反落に転じると、1/16に一時127.24(昨年5/30以来、約7ヵ月半ぶり安値圏)まで急落しました。昨日はショートカバー主導で持ち直しましたが、(1)上方より複数のレジスタンスポイントが垂れ下がってきていることや、(2)強い売りシグナルを示唆する「一目均衡表三役逆転」「弱気のバンドウォーク」「ダウ理論の下落トレンド」が成立していること、(3)昨年の暴騰劇(113.47→151.95)のフィボナッチリトレースメント半値押しおよび61.8%押しを達成していること、(4)米FRBによる金融引き締め・早期終了観測が強まっていること、(5)日銀による金融緩和・修正観測が強まっていること、(6)上記4、5を背景に円キャリートレードの解消リスクが高まっていること等を踏まえると、リスクは明らかにダウンサイドと判断できます。

事実、通貨オプション市場ではリスクリバーサルが円コールオーバー側に急拡大するなど、ダウンサイドを織り込む動きが広がっています。こうした中、本日は、今週のメインイベントである日銀金融政策決定会合に注目が集まります。読売新聞社が1/12に「日銀が1/17ー1/18の金融政策決定会合で大規模金融緩和の副作用を点検する」と報じたことで、市場の関心は、前回に続いて緩和修正が行われるか否か?に集まっています。緩和修正が行われる場合、(A)イールドカーブコントロール(YCC)の許容変動幅が±0.5%から±0.75%に拡大されるシナリオや、(B)YCCの許容変動幅が±1.00%まで拡大されるシナリオ、(C)YCCが完全に撤廃されるシナリオ、(D)マイナス金利からの脱却が示されるシナリオ、(E)YCCからスワップ市場操作(OIS)への移行が示されるシナリオなどの選択肢が想定されます。この場合、実質的な「金融引き締め」と捉えられることから、円キャリートレードの逆流を想起させる形で、ドル円には強い下押し圧力が加わるものと推察されます。状況次第では、前月同様、5ー6円の値幅で急落する恐れもあるでしょう。

一方、政策修正が見送られる場合には、安堵感から円ロングが巻き戻され、一時的に130円アッパーへと急伸する展開が想定されます。但し、日銀による金融緩和・修正観測が完全に剥落する可能性は小さいことから(すぐに次回3月の会合に向けての織り込みが始まることから)、一巡後は長い上髭を残して反落に転じるシナリオが想定されます。以上の通り、本日は日銀金融政策決定会合や黒田総裁会見を契機にドル円相場が乱高下する恐れがあるため、ポジションサイズ管理に細心の注意が必要でしょう。

本日の予想レンジ:125.00ー131.00

注:ポイント要約は編集部

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:上村 和弘

2023.01.18

ドル円見通し 日銀金融政策決定会合控えて129円台序盤から128円割れへ失速(23/1/18)

ドル円は1月17日昼129.13円へ上昇、1月16日昼安値127.21円からの持ち直しを試したが129円台を維持できず18日未明には128円を若干割り込むところまで反落した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.01.17

明日の日銀会合待ち、レンジ内で乱高下も(1/17夕)

17日の東京市場はドル底堅い。先週末13日以来の129円台回復局面も観測されたが続かず、上値も重かった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。