ドル円見通し 1997年型の反騰へ進むか、1998年天井からの下落再現か試される

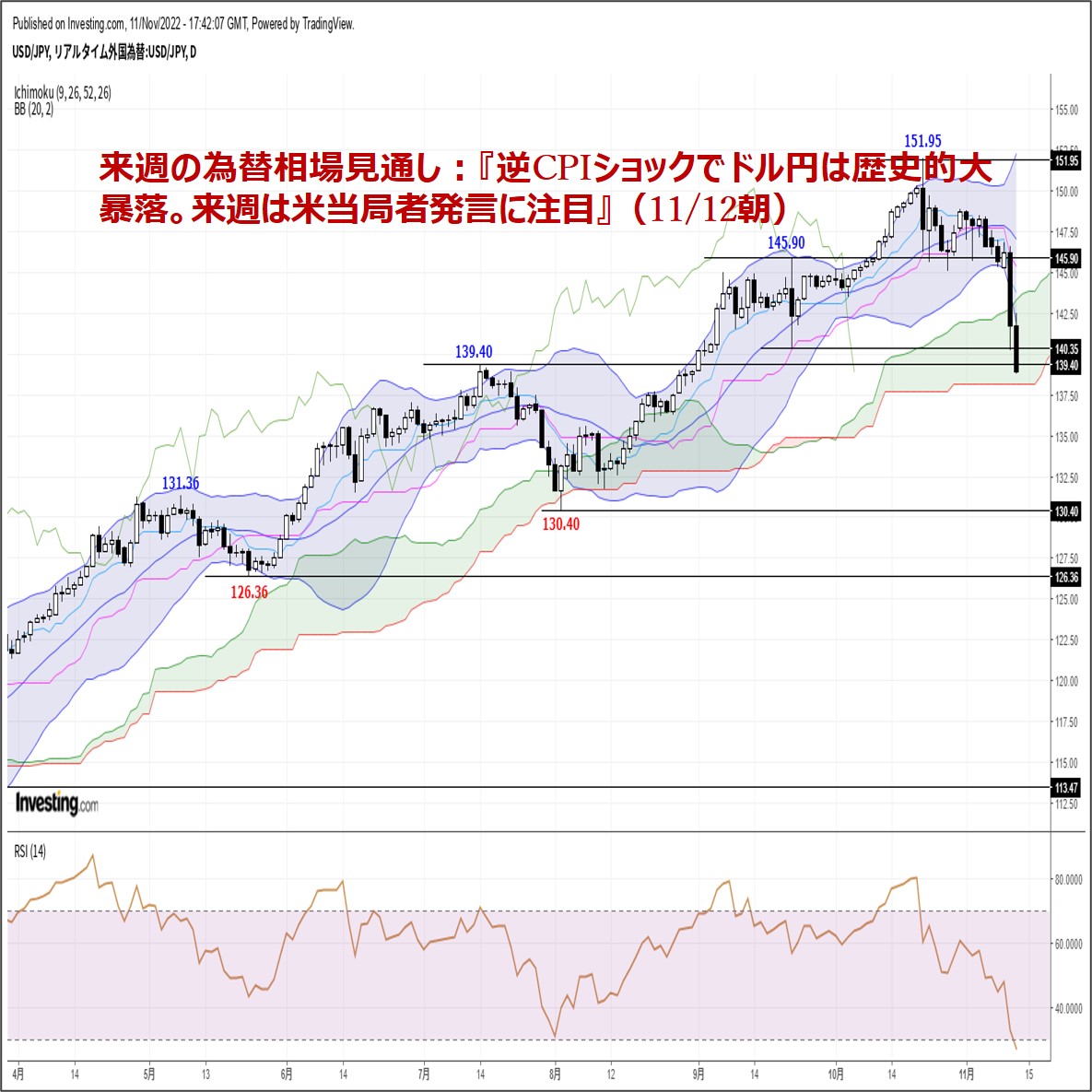

〇ドル円、11/10米CPIが市場予想下回り、米長期金利急低下146円台序盤から12日未明に138.45まで急落

〇145円を底値とした三角持ち合いが崩れ、買い方の狼狽売りが殺到する暴落商状

〇12月FOMCでの利上げ幅は0.50%へペースダウン、年明け以降は0.25%ずつの通常利上げペースか

〇11/11高値142.48を超えられないうちは一段安懸念を引きずると考える

〇140円以下での推移か、超えても再び割り込む場合は下向き、137.50割れからは136円前後への下落想定

〇140円台回復からは142円前後への上昇想定するが、142.48を超えられないうちは次の下落期へ向かうか

【概況】

11月10日夜の米消費者物価上昇率が市場予想を下回ったことで米FRBの超ハイペースでの利上げが鈍化すると受け止められて米長期債利回りが急低下し、為替市場はドル全面安、NYダウが急伸する展開となる中、ドル円はCPI発表前の146円台序盤から11日朝安値140.19円まで暴落的な急落に見舞われた。

11月11日は米国祝日で債券市場が休場だったものの前夜からの暴落商状は収まらず、11日午前に142.48円までいったん戻したところを売られて140円を割り込み、12日未明には138.45円まで大幅続落となった。

ドル円の下落率は10日夕刻高値から凡そ5.6%だったが、一方でユーロドルは11月10日夜安値0.9934ドルから12日未明高値1.0364ドルまで4.3%の上昇、ポンドドルは10日早朝安値1.13338ドルから12日未明高値1.18534ドルまで4.6%の上昇だった。

ドル円は10月21日の政府日銀による二度目の大規模介入で直前高値151.94円から24日午前安値145.61円まで急落し、米経済指標の悪化により10月27日安値145.10円まで下げた後は11月3日未明のFOMC直後に付けた安値145.66円、11月9日昼の145.16円等で145円割れを回避しつつ戻り高値の切り下がる三角持ち合いの様相だったが、11月10日夜の急落で持ち合いから転落したため、買い方の狼狽売りが殺到する形で暴落商状に陥り、11日も整理売りの継続で一段安に見舞われて安値圏にとどまったまま週を終えた。

【週間の下落規模は2011年10月末以降で最大】

ドル円は週間で前週比7.92円安の暴落となり9月5日以降の上昇幅を解消する大陰線に終わった。当週の高安は147.56円から138.45円まで9.11円の下落規模だった。

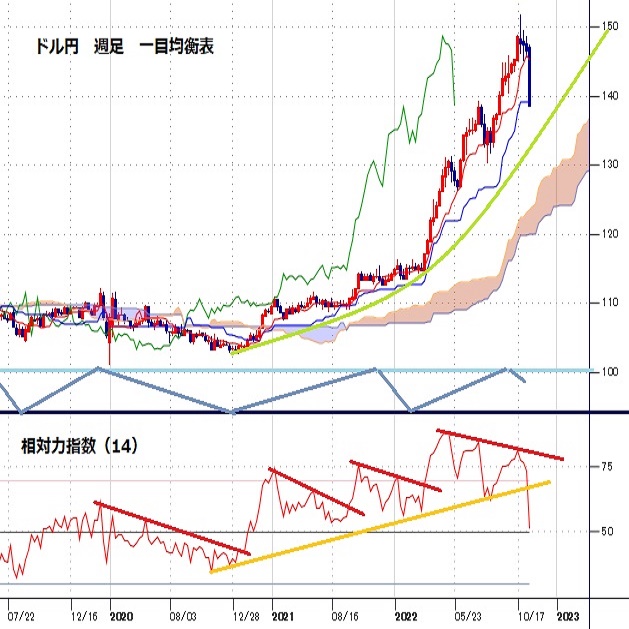

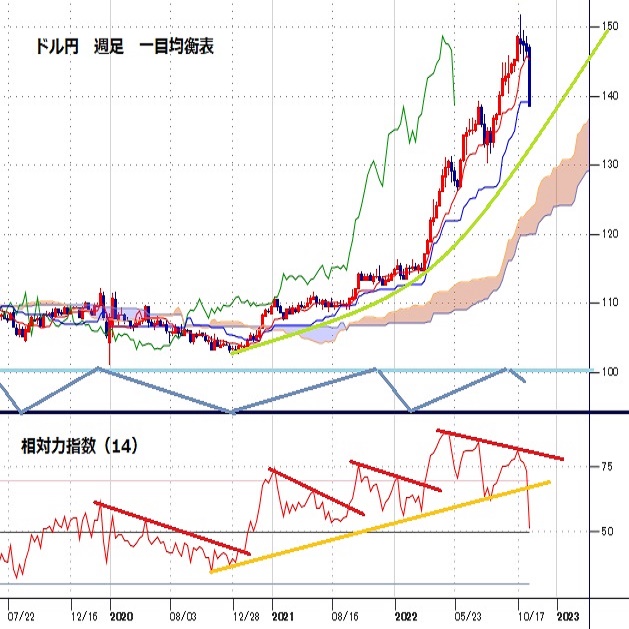

2020年3月のパンデミック発生ショックによる一時的な急落で付けた安値101.23円と2021年1月6日安値102.57円をダブル底として歴史的な大上昇を継続してきたが、2021年1月以降では週間で3円を超える下落は見られなかった。

週間足における相対力指数は、今年5月高値形成時に90ポイントに迫り、7月への一段高と10月への一段高では指数のピークが切り下がる弱気逆行が発生しての急落であり、2021年1月底からの大上昇が一巡して下落期に入った可能性も懸念される状況だ。

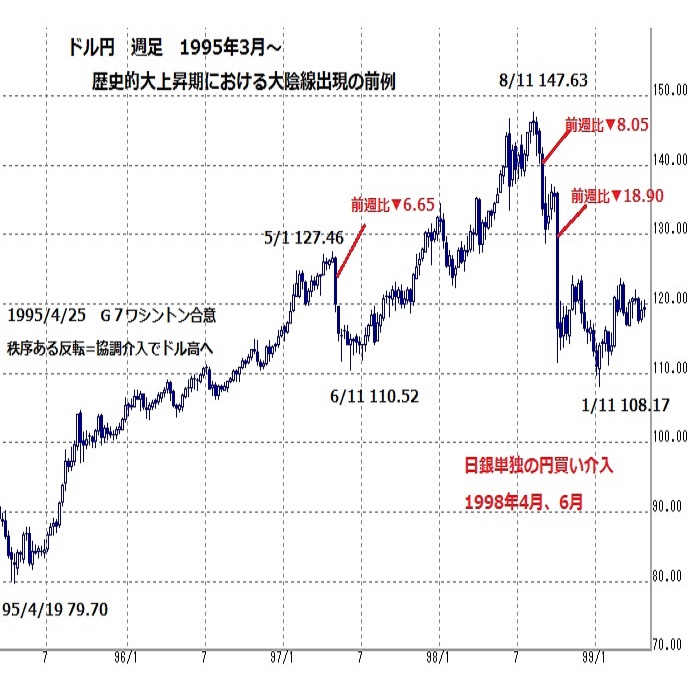

同規模の週足大陰線としては、1995年4月底79.70円から1998年8月天井147.63円への大上昇過程において、1997年5月9日へ急落した週で高値126.82円から安値119.00円まで当週の高安で7.82円、前週比6.65円の大陰線となり、その翌週も114.65円まで安値を切り下げて週末値115.75円まで前週比4.25円の下落規模となる大陰線の連発が発生したところがある。その時は6月11日安値110.52円まで安値を切り下げてから出直しに入って1998年8月天井へと一段高している。週足大陰線連発前の高値127.46円から6月11日安値までは16.94円安、下落率は凡そ13%だった。

今回も1997年と同様のケースとすればまだ暫く調整安での落ち着きどころを探りながら出直りのきっかけを待つ展開となる可能性があるが、同規模の下落幅なら下値目途は135円、同規模の下落率なら132.20円近辺と計測される。

しかし、前週比7.92円の下落規模に匹敵するところとしては、1998年8月天井直後の8月末から9月4日にかけての急落時に前週比8.05円の下落幅となった大陰線があり、これが天井確認となる大陰線であったことも忘れられない。その時は当週の高安で142.50円から132.88円まで9.62円の下落幅となり、翌週に128.90円まで続落して8月11日天井からの下げ幅が18.73円となり、いったん137円台まで戻してから10月8日安値111.53円へ一段安となり、その週は前週比18.90円の長大陰線で当週の高安は24.52円の下落規模となっている。

【米FRB利上げペースの織り込みと利上げ継続への判断】

米CPIの伸び率鈍化により米FRBの超ハイペースでの利上げは鈍化するだろうと言われており、12月FOMCでの利上げ幅は0.75%ではなく0.50%へペースダウンし、年明け以降は0.25%ずつの通常利上げペースに落ち着く可能性が高まったとされる。

FRBによる利上げのピークが多少上方修正されたとしてもピークが見えたとなれば先読みで展開する為替市場では当面のドル高材料を消化したとしてこれまでの歴史的なドル高への大規模な修正が入ったとしても不思議ない。しかし、利上げは継続するために米長期債利回りが再び上昇し始める場合には日米金利差がまだ開く可能性を踏まえてドル円の上昇再開へと風向きを変える可能性も残る。FRB高官による最近の発言はペースダウンを示唆しているものの、それでも12月に0.50%の大幅利上げとなる可能性や利上げ状態の長期化が示唆されている。

またドル高は米国のインフレ抑制に寄与するがドル安が継続し始める場合は輸入インフレが再燃する可能性もある。中国の感染拡大によるサプライチェーンの混乱やパンデミックからの回復による人手不足問題が賃金上昇を継続させて米国のインフレ率が高止まりするなら、政策目標としてのインフレ率2%を目指して0.50%利上げを暫く続ける可能性も残る。

しばらくはその見極めが必要な状況が続くと思われ、地区連銀総裁やFRB理事らの発言及びインフレ指標に一喜一憂することも考えられるが、先高期待を優先して市場介入にも立ち向かってきた強気な市場心理が腰砕けとなったとすれば、上昇再開へ向かうには市場心理をドル高継続へ持ち直させる土台再構築も必要になってくるだろう。

【2021年1月底以降の3分の1押しライン】

2021年1月6日底102.57円から今年10月21日高値151.94円までの上昇幅は49.37円。その3分の1押しが135.48円、半値押しが127.25円にある。

日足の大陰線が出現した場合、一時的なパニックで買い方が狼狽売りに陥ったものの早々に冷静さを取り戻して先高期待継続姿勢を示す場合は、早々に下げ止まって大陰線の中心値を超える反騰へ進む必要があるが、現状は日足大陰線の連発による下落のため、まずは11月11日の日足陰線による下落幅の解消=11月11日高値142.48円を超えるかどうか試され、できないうちは一段安懸念を引きずると考える。

中勢としては週足の大陰線の中心値(143.00円)を早々に回復するような反騰へ進めるのかどうかが歴史的な大上昇継続への試金石と思われる。週足大陰線の中心値を下回るうちは一段安懸念が付きまとう状況とし、3分の1押しラインの135.48円前後で踏みとどまれるかどうかを試し、さらに安値が切り下がるようなら半値押しラインの127.25円を試すような規模へと発展しかねないと警戒したい。

以上を踏まえて当面のポイントを示す。

(1)当初、137.50円を下値支持線、140.00円を上値抵抗線とする。

(2)140円以下での推移か、一時的に超えても再び割り込む場合は下向きとし、137.50円割れからは136円前後への下落を想定する。136円以下は反騰注意とするが、140円以下での推移か直前安値から2円を超えない戻りにとどまる場合は短期的な戻りを売られて一段安を繰り返しやすい状況と考える。また下げ足が速まる場合は135円から133円前後の水準へ当面の下値目途を引き下げる。

(3)140円台回復からは11月10日夜からの暴落一服によるリバウンドとみて142円前後への上昇を想定するが、11月11日午前の戻り高値142.48円を超えられないうちは戻り高値を切り下げて次の下落期へ向かう可能性があると注意する。

【当面の主な予定】

11/14(月)

米中首脳会談(バリ島)

10:00 (日) 黒田日銀総裁、金融経済懇談会・会見

19:00 (欧) 9月 鉱工業生産 前月比 (8月 1.5%、予想 0.5%)

19:00 (欧) 9月 鉱工業生産 前年同月比 (8月 2.5%、予想 3.0%)

19:00 (欧) パネッタECB理事、講演

11/15(火)

G20首脳会議(バリ島、16日まで)、トランプ前大統領の重大発表

08:30 (米) ウィリアムズ・ニューヨーク連銀総裁、パネル討論会

08:50 (日) 7-9月期 GDP速報値 前期比 (4-6月 0.9%、予想 0.3%)

08:50 (日) 7-9月期 GDP速報値 年率換算 (4-6月 3.5%、予想 1.2%)

09:30 (豪) 豪中銀、金融政策会合議事要旨

11:00 (中) 10月 小売売上高 前年同月比 (9月 2.5%、予想 0.7%)

11:00 (中) 10月 鉱工業生産 前年同月比 (9月 6.3%、予想 5.2%)

13:30 (日) 9月 鉱工業生産確報値 前月比 (速報 -1.6%)

13:30 (日) 9月 鉱工業生産確報値 前年同月比 (速報 9.8%)

13:30 (日) 9月 設備稼働率 前月比 (8月 1.2%)

16:00 (英) 9月 失業率・ILO方式 (8月 3.5%、予想 3.5%)

19:00 (独) 11月 ZEW景況感 (10月 -59.2、予想 -51.0)

19:00 (欧) 11月 ZEW景況感 (10月 -59.7)

19:00 (欧) 7-9月期 GDP改定値 前期比 (速報 0.2%、予想 0.2%)

19:00 (欧) 7-9月期 GDP改定値 前年同期比 (速報 2.1%、予想 2.1%)

19:00 (欧) 9月 貿易収支・季調済 (8月 -473億ユーロ、予想 -450億ユーロ)

19:00 (欧) 9月 貿易収支・季調前 (8月 -509億ユーロ)

22:30 (米) 11月 ニューヨーク連銀製造業景況指数 (10月 -9.1、予想 -5.8)

22:30 (米) 10月 生産者物価指数(PPI) 前月比 (9月 0.4%、予想 0.5%)

22:30 (米) 10月 生産者物価指数(PPI) 前年同月比 (9月 8.5%、予想 8.4%)

22:30 (米) 10月 PPIコア指数 前月比 (9月 0.3%、予想 0.4%)

22:30 (米) 10月 PPIコア指数 前年同月比 (9月 7.2%、予想 7.2%)

23:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

23:00 (米) クックFRB理事、講演

24:00 (米) バーFRB副議長(銀行監督担当)、上院銀行委員会証言

26:30 (欧) エルデルソンECB理事、講演

11/16(水)

米航空宇宙局(NASA)が月探査ロケット打ち上げ

08:50 (日) 9月 機械受注 前月比 (8月 -5.8%、予想 0.7%)

08:50 (日) 9月 機械受注 前年同月比 (8月 9.7%、予想 7.5%)

09:30 (豪) 7-9月期 賃金指数 前期比 (4-6月 0.7%、予想 0.9%)

13:30 (日) 9月 第三次産業活動指数 前月比 (8月 0.7%、予想 0.6%)

16:00 (英) 10月 消費者物価指数(CPI) 前月比 (9月 0.5%、予想 1.7%)

16:00 (英) 10月 消費者物価指数(CPI) 前年同月比 (9月 10.1%、予想 10.7%)

16:00 (英) 10月 CPIコア指数 前年同月比 (9月 6.5%、予想 6.4%)

16:00 (英) 10月 小売物価指数(RPI) 前年同月比 (9月 12.6%、予想 13.4%)

22:30 (米) 10月 小売売上高 前月比 (9月 0.0%、予想 1.0%)

22:30 (米) 10月 小売売上高・除自動車 前月比 (9月 0.1%、予想 0.5%)

22:30 (米) 10月 輸入物価指数 前月比 (9月 -1.2%、予想 -0.5%)

22:30 (米) 10月 輸出物価指数 前月比 (9月 -0.8%、予想 -0.2%)

23:15 (米) 10月 鉱工業生産 前月比 (9月 0.4%、予想 0.2%)

23:15 (米) 10月 設備稼働率 (9月 80.3%、予想 80.4%)

23:15 (英) ベイリー英中銀総裁、議会証言

23:50 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

24:00 (米) 11月 NAHB住宅市場指数 (10月 38、予想 36)

24:00 (米) 9月 企業在庫 前月比 (8月 0.8%、予想 0.5%)

24:00 (欧) ラガルドECB総裁、講演

24:00 (欧) パネッタECB理事、講演

24:00 (米) バーFRB副議長、下院委員会証言

24:30 (米) エネルギー省週間石油在庫統計

27:00 (米) 財務省20年債入札

28:35 (米) ウォラーFRB理事、講演

11/17(木)

ボージョレ・ヌーボー解禁

06:45 (NZ) 7-9月期 生産者物価指数(PPI) 前期比 (4-6月 2.4%)

08:50 (日) 10月 通関貿易収支・季調前 (9月 -2兆940億円、予想 -1兆6714億円)

08:50 (日) 10月 通関貿易収支・季調済 (9月 -2兆98億円、予想 -1兆9864億円)

09:30 (豪) 10月 新規雇用者数 (9月 0.09万人、予想 1.50万人)

09:30 (豪) 10月 失業率 (9月 3.5%、予想 3.6%)

19:00 (欧) 9月 建設支出 前月比 (8月 -0.6%)

19:00 (欧) 9月 建設支出 前年同月比 (8月 2.3%)

19:00 (欧) 10月 消費者物価指数(HICP)改定値 前年同月比 (速報 10.7%、予想 10.7%)

19:00 (欧) 10月 HICPコア指数改定値 前年同月比 (速報 5.0%、予想 5.0%)

21:30 (英) ピル英中銀理事、講演

21:30 (米) ボスティック・アトランタ連銀総裁、講演

22:30 (米) 新規失業保険申請件数 (前週 22.5万件、予想 22.2万件)

22:30 (米) 失業保険継続受給者数 (前週 149.3万人)

22:30 (米) 10月 住宅着工件数・年率換算 (9月 143.9万件、予想 141.1万件)

22:30 (米) 10月 住宅着工件数 前月比 (9月 -8.1%、予想 -2.0%)

22:30 (米) 10月 建設許可件数・年率換算 (9月 156.4万件、予想 151.5万件)

22:30 (米) 10月 建設許可件数 前月比 (9月 1.4%、予想 -3.1%)

22:30 (米) 11月 フィラデルフィア連銀製造業景況指数 (10月 -8.7、予想 -6.0)

23:15 (米) ブラード・セントルイス連銀総裁、講演

23:30 (英) テンレイロ英中銀委員、講演

23:40 (米) メスター・クリーブランド連銀総裁、講演

24:40 (米) ジェファーソンFRB理事、パネル討論会

27:45 (米) カシュカリ・ミネアポリス連銀総裁、質疑応答

11/18(金)

アジア太平洋経済協力会議(APEC)首脳会議(19日まで)

08:30 (日) 10月 全国消費者物価指数(CPI) 前年同月比 (9月 3.0%、予想 3.7%)

08:30 (日) 10月 CPI・生鮮食料品除く 前年同月比 (9月 3.0%、予想 3.5%)

08:30 (日) 10月 CPI・生鮮食料品・エネルギー除く 前年同月比 (9月 1.8%、予想 2.4%)

09:01 (英) 11月 GFK消費者信頼感 (10月 -47、予想 -46)

16:00 (英) 10月 小売売上高 前月比 (9月 -1.4%、予想 0.5%)

16:00 (英) 10月 小売売上高 前年同月比 (9月 -6.9%、予想 -6.5%)

16:00 (英) 10月 小売売上高・除自動車 前月比 (9月 -1.5%、予想 0.6%)

16:00 (英) 10月 小売売上高・除自動車 前年同月比 (9月 -6.2%、予想 -6.8%)

17:30 (欧) ラガルドECB)総裁、講演

22:00 (独) ナーゲル独連銀総裁、講演

22:15 (英) マン英中銀委員、講演

24:00 (米) 10月 中古住宅販売件数・年率換算 (9月 471万件、予想 436万件)

24:00 (米) 10月 中古住宅販売件数 前月比 (9月 -1.5%、予想 -7.4%)

24:00 (米) 10月 コンファレンスボード景気先行指数 前月比 (9月 -0.4%、予想 -0.4%)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.19

ドル円、イスラエルのイランに対する報復ミサイル攻撃報道に、一時153円台後半に急落 (4/19午前)

19日午前の東京市場でドル円はもみ合い後に急落。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.04.19

ドル円見通し 154円割れを買われて再び155円の壁に挑戦(24/4/19)

ドル円は154円割れを買われて一段高を伺う位置に付けている印象だ。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.19

ドル円、G7・G20通過後に再び上昇。日米金利差に着目したドル買い・円売りが再開(4/19朝)

18日(木)のドル円相場は下落後に急反発。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.11.14

ドル円 先週の週足陰線は今年最大、ドル続落に注意(週報11月第2週)

先週のドル/円相場はドルが独歩安。週足は今年最大、実体部だけで8円を超える長大陰線引けとなった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.11.12

来週の為替相場見通し:『逆CPIショックでドル円は歴史的大暴落。来週は米当局者発言に注目』(11/12朝)

今週のドル円相場(USDJPY)は、週初147.15で寄り付いた後、早々に週間高値147.59まで上昇しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。