ドル円見通し 137円台維持できずジリ安、FRB議長講演待ち

〇ドル円、8/25午前137円台から転落した後も137円に届かず、8/26午前序盤は136円台中盤での小動き

〇本日夜のパウエル米FRB議長講演を待ちたいとして、ドル高一服のまま揉み合いでの推移続く

〇米GDPは上方修正されるも2四半期連続マイナス、失業保険申請件数は2週連続で改善

〇昨日は地区連銀総裁達のタカ派発言相次ぐ、本日のパウエル議長もタカ派姿勢となるか

〇136.30以上での推移中は、137.24超えから8/23午前高値137.71を目指すとみる

〇136.30割れからは8/23夜安値135.80試しとし、底割れからは135円台序盤試しとみる

【概況】

ドル円は8月23日夜の米経済指標が予想以上に悪化したことで23日午前高値137.71円から23日夜安値135.80円へ急落し、売り一巡後の買い戻しで24日夜には137.24円まで戻したものの25日午前に137円台から転落、ジリ安の推移となっている。

8月23日夜までは米国の年内大幅利上げ継続の可能性を背景にドル全面高となりユーロドルがパリティ割れへ下落し、ドル円も8月2日安値130.39円以降の高値を更新したが、23日夜の米経済指標悪化によりFRBのタカ派姿勢が緩むのではないかとの見方からドル高にブレーキがかかった。その後は8月26日夜のジャクソンホール会合におけるパウエル米FRB議長講演を待ちたいとしてドル高一服のまま揉み合いでの推移が続いている。

8月25日は米4-6月期GDP改定値が速報値から上方修正されて週間失業保険申請件数も予想を下回る改善だったことで若干のドル高反応も見られたが137円には届かず、26日午前序盤は136円台中盤での小動きとなっている。

【米GDP上方修正だが2四半期連続マイナス、失業保険申請件数は2週連続改善】

8月25日に米商務省が発表した2022年4-6月期の米GDP改定値は年率換算前期比で0.6%減となり速報値の0.9%減から上方修正されたが2四半期連続のマイナスのままとなり所謂テクニカル・リセッション入りの様相となっている。GDPの7割を占める個人消費は速報の1.0%増から1.5%増へ上方修正されたが、住宅投資は速報の14.0%減から16.2%減へ下方修正された。

米労働省による新規失業保険申請は8月20日までの週間で前週比2000件減少の24万3000件となり2週連続で改善、市場予想の25万3000件を下回った。また失業保険受給者総数は8月13日までの週間で141万5000人となり前週から1万9000人減少して市場予想の144万2000人を下回った。

これら発表を受けて若干ドル高反応が見られたものの限定的な動きにとどまった。

【米長期債利回りは連騰一服で低下、NYダウは3日続落後の2連騰】

8月25日のNYダウは前日比322.55ドル高と上昇した。8月19日から23日にかけて3日間の続落となっていたが、パウエル議長講演前での買い戻しが続いた。23日は米PMIの大幅低下等により売られたものの、その後はリセッション入りしたとしても深刻な不況入りは回避されるとの楽観心理がやや回復している印象だ。ナスダック総合指数も前日比207.74ポイント高と連騰した。

一方で米10年債利回りは前日比0.08%低下の3.03%と失速した。6月14日の3.50%をピークに8月2日の2.52%まで低下したところから切り返しに入っており、8月19日から24日まで4連騰となり3.13%まで戻していたが、FRB議長講演前のポジション調整で低下した印象だ。30年債利回りは前日比0.08%低下の3.24%、2年債利回りは0.02%低下の3.37%で、2年債と10年債及び30年債との逆イールドは継続している。

【パウエル議長講演待ち、地区連銀総裁達はタカ派姿勢目立つ】

今晩、カンザスシティー連銀主催のジャクソンホール・シンポジウムにおけるパウエル米FRB議長講演があるが、25日は地区連銀総裁達のタカ派発言が相次いだ。

カンザスシティー連銀のジョージ総裁は次回FOMCで0.50%か0.75%の利上げを想定し、どちらになるかの判断は時期尚早としたが、「インフレを目標に戻すという我々の責務は極めて明確」とし、「政策金利が4%を超えてその後もその水準にとどまることが必要」と述べた。

フィラデルフィア連銀のハーカー総裁は「次のインフレ指標次第で次回の利上げが0.5%となるか0.75%となるか判断する」とした。

アトランタ連銀のボスティック総裁も「0.75%か0.50%か決めかねている」とし、インフレと雇用指標が強ければ0.75%利上げが正当化されると述べた。

セントルイス連銀のブラード総裁は「年末までに政策金利を3.75〜4.00%に引き上げたい」と述べた。

総じてタカ派であり、次回の雇用統計やインフレ指標で顕著なインフレ低下傾向が示されなければ0.75%の大幅利上げもあり得る印象だ。パウエル米FRB議長は6月の半期議会証言で金融引き締めによるリセッション入りの可能性を指摘しつつ「景気よりもインフレ抑制」と強調しており、今回の講演でもタカ派姿勢は変わらないと思われる。

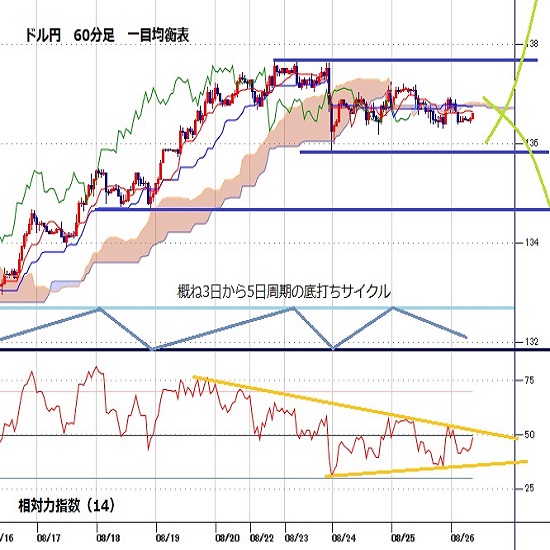

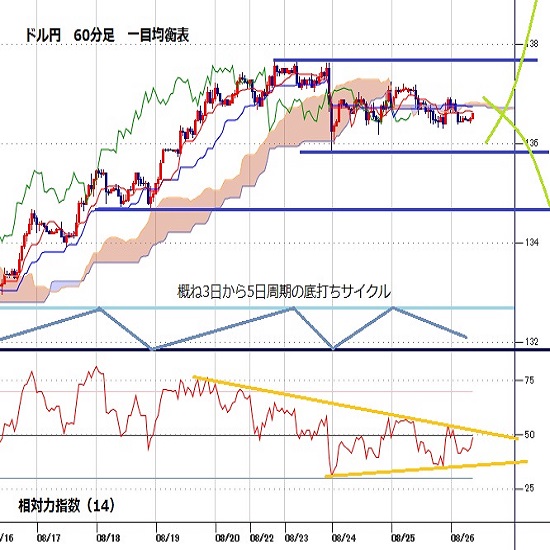

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、8月23日夜の急落から1円を超える反騰となったために24日午前時点では23日夜安値を直近のサイクルボトムとした強気サイクル入りとして高値形成期を26日午前から30日午前にかけての間と想定した。

8月24日夜に137.24円まで戻した後は軟調な推移が続いているため、24日夜高値を直近のサイクルトップとした弱気サイクルとして26日夜から30日深夜にかけての間への下落を想定する。ただし24日夜高値超えからは新たな強気サイクル入りとして29日夜から731日夜にかけての間への上昇を想定する。

60分足の一目均衡表では8月24日夜高値以降の軟調推移で遅行スパンが悪化、先行スパンからも転落しているので遅行スパン悪化中は安値試し優先とするが、先行スパンを上抜き返すところからは上昇期入りの可能性ありとみて遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は8月23日夜の急落時に30ポイントまで低下した後は40ポイント前後から60ポイント手前までのレンジで横ばい推移が続いている。60ポイント超えからは70ポイント台を目指す上昇を想定するが、50ポイント以下での推移中は下向きとして30ポイント割れを試す下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、136.30円を下値支持線、137.24円を上値抵抗線とする。

(2)136.30円以上での推移中は137.24円超えから8月23日午前高値137.71円を目指すとみる。137.70円以上は反落注意とするが、FRB議長講演をきっかけに勢い付く場合は138円台序盤へ上値目途を引き上げる。

(3)136.30円割れからは8月23日夜安値135.80円試しとし、底割れからは135円台序盤試しとみる。

【当面の主な予定】

8/26(金)

15:00 (独) 9月 GFK消費者信頼感 (8月 -30.6、予想 -32.0)

21:30 (米) 7月 卸売在庫 前月比 (6月 1.8%、予想 1.4%)

21:30 (米) 7月 個人所得 前月比 (6月 0.6%、予想 0.6%)

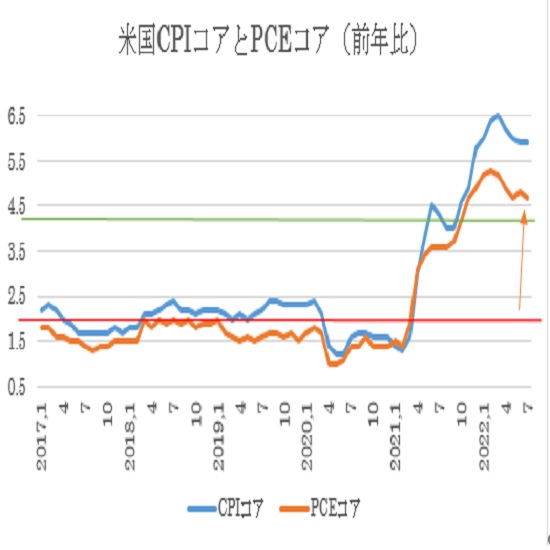

21:30 (米) 7月 個人消費支出(PCE) 前月比 (6月 1.1%、予想 0.5%)

21:30 (米) 7月 PCEデフレーター 前年同月比 (6月 6.8%、予想 6.4%)

21:30 (米) 7月 PCEコア・デフレーター 前月比 (6月 0.6%、予想 0.3%)

21:30 (米) 7月 PCEコア・デフレーター 前年同月比 (6月 4.8%、予想 4.7%)

23:00 (米) 8月 ミシガン大消費者信頼感指数・確報値 (速報 55.1、予想 55.3)

23:00 (米) パウエル米FRB議長、ジャクソンホール会合で講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

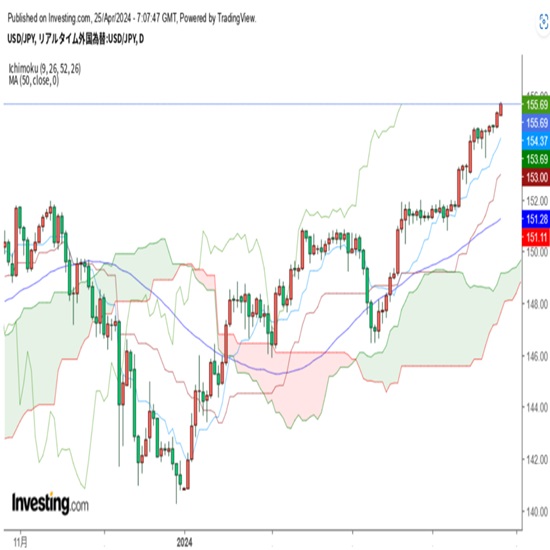

2024.04.25

東京市場のドルは155円75銭まで円安加速、投機筋は「日本当局は介入できず」を見透かした格好か(24/4/25)

東京時間(日本時間8時から15時)のドル・円は、目立った材料は観測されないなか、円安が加速し155円75銭までドルは上昇した。

-

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.25

ドル円、155円乗せ後も介入等の動き無く、155円台半ばに続伸 (4/25午前)

25日午前の東京市場でドル円は155円台前半を続伸。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.08.26

ドル円、上下しつつも方向感見出せず。今晩はいよいよ注目のパウエル議長講演(8/26朝)

25日(木)のドル円相場は振れを伴いつつも方向感を見出せず。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。