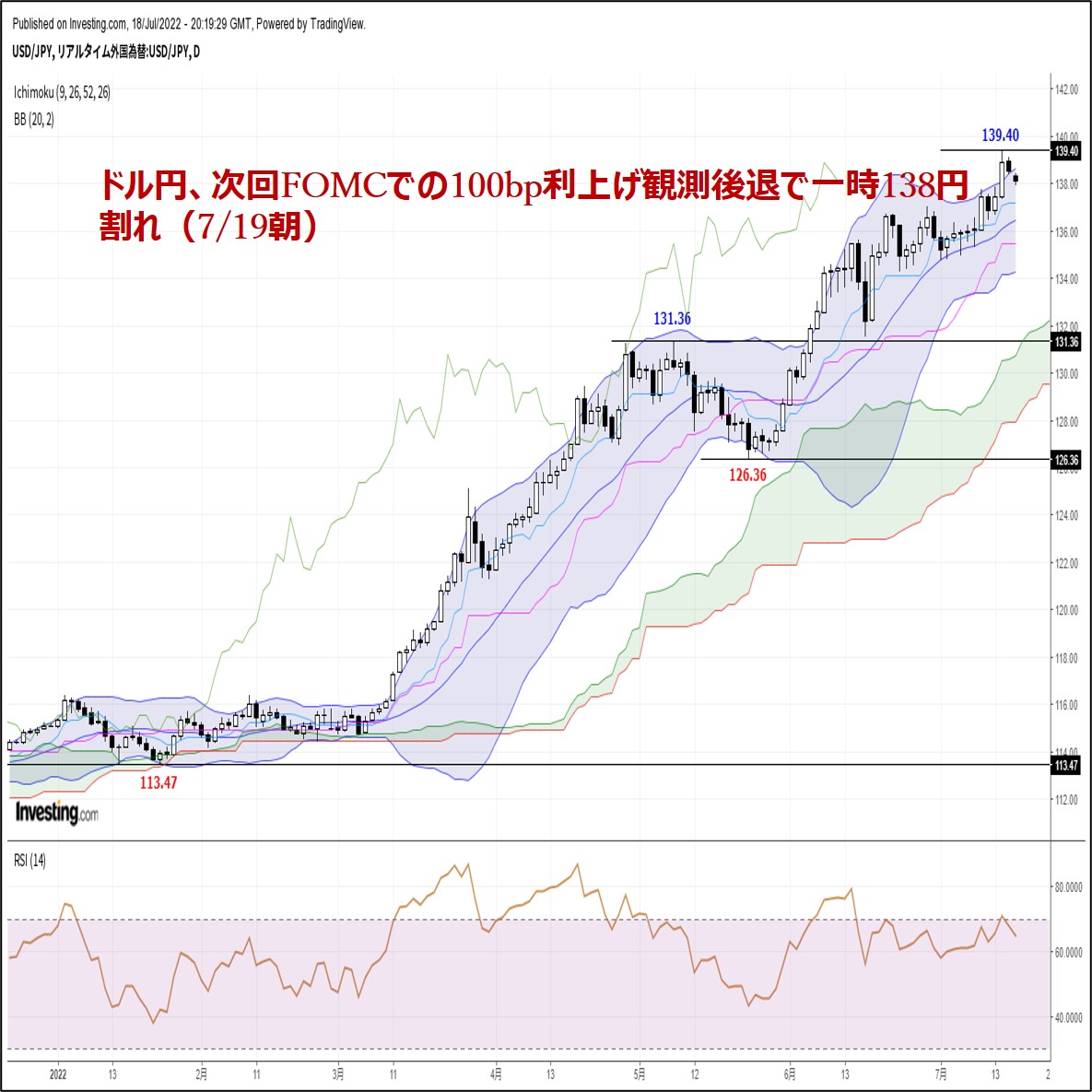

ドル円見通し ドル全面高一服、139円台序盤から138円割れへ調整安入る

〇先週のドル円、米CPIが予想を上回ったことを背景にドル高が勢い付き、7/14夜には139.39まで上昇

〇7/15はドル高一服感から調整的な下落、7/18は137.88まで続落するも、その後138円割れは買われる

〇米CPIの結果を受け米連銀の1.0%利上げ懸念が強まるが、7/15以降市場心理もやや落ち着く

〇ドル円の昨年1月底からの上昇は19か月目、上昇幅は36.82円となるが、まだ伸び代もあり得るか

〇米長期債利回りは反発、逆イールドは継続、NYダウは下落

〇138.50超えから強気転換注意とし、138.75超えからは上昇再開とみて139円台前半を目指すとみる

〇137.88割れからは137円台中盤への下落を想定するが、次の上昇起点になりやすいとみる

【概況】

ドル円は参院選での与党大勝をきっかけに7月11日午前に137.00円を突破して夜には全般のドル高に乗じて137.75円へ到達、12日夜に136.46円まで調整したところから13日夜には137.86円へ高値を更新、14日午前に138円を突破して14日夜には139.39円まで大幅続伸した。

7月13日の米CPIが予想を上回り、次回FOMCでの1.0%利上げの可能性が強まったことでドル高が勢い付いたことが背景だったが、1.0%利上げに否定的な米連銀高官発言もあり15日はユーロドルが1ユーロ1ドルのパリティ割れまで下げたところから持ち直して欧米株も上昇したことでドル高に一服感が生じ、ドル円も調整的な下落で15日深夜には138.38円まで下げ138.53円で週を終えた。

7月18日は日本市場休場だったが、先週末からのドル安への修正が続いたためにドル円も夕刻安値で137.88円まで続落したが、その後は138円割れを買われて下げ渋り、19日朝時点は138円台序盤で推移している。

【米連銀の1.0%利上げ観測は後退】

6月22日と23日のパウエル米連銀議長による米上下院での金融引き締めによるリセッション入りへの言及と6月29日の同議長による「景気よりも物価抑制」発言が金融市場全般のリスク回避感を強めた。さらに7月13日の米6月CPIが前年比9.1%上昇となったことで市場は7月26-27日のFOMCで1.0%の超大幅利上げもあり得ると懸念を強めてきた。しかし15日はやや過剰反応だったとして市場心理もやや落ち着いている。

米連銀のウォラー理事は14日の講演で1.0%の超大幅利上げについては「市場が若干先走り過ぎ」、「基本シナリオは0.75%利上げ」と述べて市場の1%利上げ予想をけん制した。アトランタ連銀のボスティック総裁も「過度で劇的な利上げは経済の不確実性に拍車がかかる」として1%利上げは劇的過ぎるとの認識を示した。

ただ米セントルイス連銀のブラード総裁は「年末までに政策金利を3.75〜4.00%へ引き上げる必要がある」、「年内残り4回の会合2.25%引き上げることになる」との見通しを示したが、「利上げ幅はパウエル議長次第」とし、「次回1.0%利上げして残り3会合で上げ幅を少なくするのと、次回0.75%利上げして残り3会合でやや多めに引き上げることの違いはあまり大きくない」と述べており、1.0%利上げの可能性も議長次第ではあり得るとした。

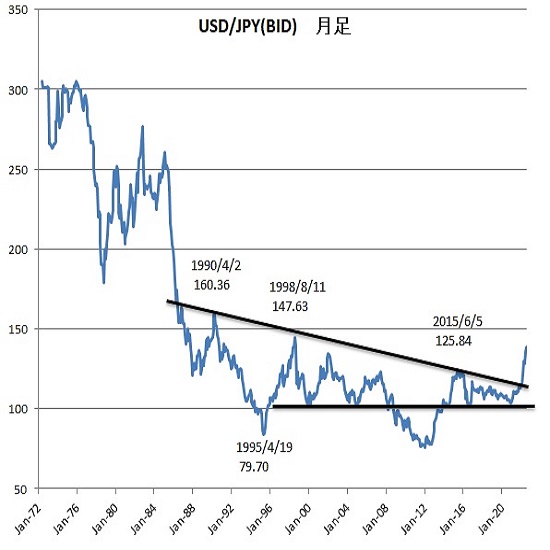

【月足レベルの上値目途、1998年8月147.63超えれば1990年4月160.36まで見当たらず】

ドル円の昨年1月底からの上昇は今月で数え19か月目となった。上昇幅は先週高値までで36.82円であり、1999年11月から2002年1月までの27か月で33.93円の上昇幅だったところを超えた。2011年10月31日底75.57円から2015年6月5日天井125.84円まで50.27円の上昇幅となった時の中間点にある2014年1月2日高値105.44円までの28か月で29.87円の上昇幅だった時も超えており、比較となるのは1995年4月19日底79.70円から1997年5月1日高値127.46円まで26か月で47.76円の上昇幅だったところまで遡る必要がある。しかしその時は1997年6月11日安値110.52円まで16.94円の急落調整を入れてからさらに一段高に入って1998年8月天井147.63円まで合計67.99円の上昇幅となっている。

過去の大上昇期と比較すれば現状はまだ伸び代もあり得るところであり、既に140円に迫ったところのため、140円到達からは1988年8月天井を試し、さらに超えれば1990年4月2日天井160.36円まで目安となる過去の高値が見当たらなくなる位置にある。

【米長期債利回り、逆イールド続く】

7月18日の米10年債利回りは先週末比0.07%上昇の2.99%、30年債利回りは同0.08%上昇の3.16%、2年債利回りは同0.05%上昇の3.18%となった。

米10年債利回りは15日に0.05%低下したところからの反発、30年債利回りは同じく0.03%低下したところからの反発、2年債も0.01%低下したところからの反発だが、18日時点でも2年債と10年債及び30年債に対する逆イールドが続いている。過激な利上げペースに対する懸念が後退しているものの、当面しては年末から来年にかけての利上げはどんどん進む見通しであり、期限の短い2年債利回りの上昇再開感が目立つが、逆イールドがリセッション入りへのサインであるとの市場認識もあり逆イールドの継続は株式市場の圧迫へとつながる。

一方、7月18日のNYダウは前日比215.65ドル安と反落した。7月8日から14日まで5営業日の続落だったところから15日は前日比658.09ドル高と反発したものの年初からの戻り高値切り下がりの範囲にある。ロシアの欧州向け天然ガス供給がメンテナンスによる停止から不可抗力条項による契約不履行の可能性が報じられたことで原油価格が反騰したが、米国の大幅利上げ継続によるリセッション懸念、欧州のエネルギー不足による景気悪化、中国の感染拡大によるロックダウン再開への懸念等が株式市場には大きな重石となっている。

ドル円としては米長期債利回り上昇なら円安ドル高反応となるのが基本であり、今週はECB理事会と日銀金融政策決定会合もあるため、欧州の長期債利回り上昇による円安がドル円にも波及する可能性も考えておく必要がありそうだ。

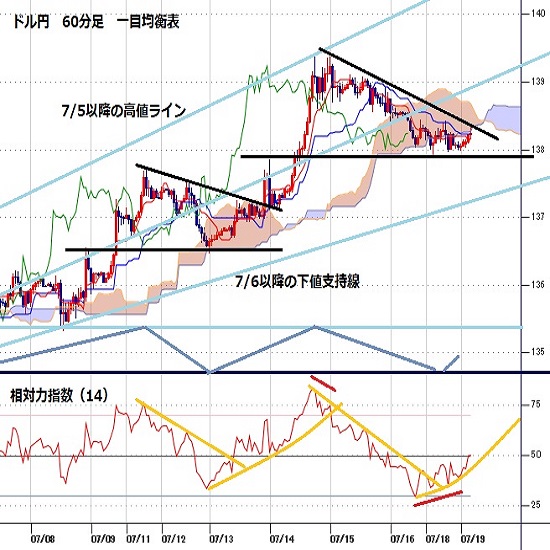

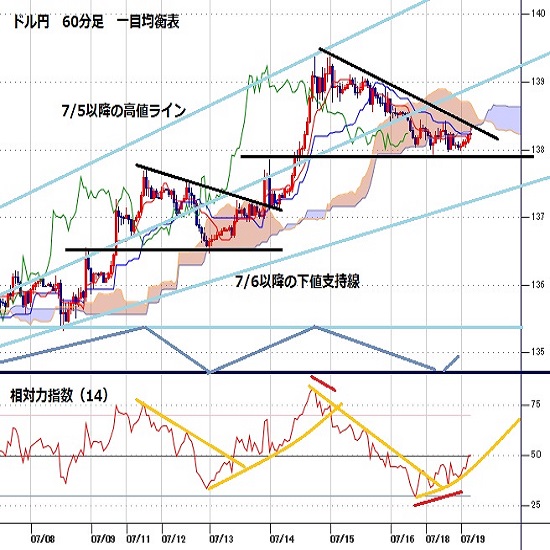

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、7月12日夜安値を前回のサイクルボトムとして強気サイクル入りしたと見てきたが、14日夕高値で直近のサイクルトップを付けて弱気サイクル入りした。ボトム形成期は7月15日夜から19日夜にかけての間と想定されるため、まだ一段安余地を残すが、138円割れを買われて確りすれば強気サイクル入りしてくる可能性があると注意し、138.75円超えからは強気サイクル入りと仮定して19日夜から21日夜にかけての間への上昇を想定する。

60分足の一目均衡表では7月14日夕高値からの下落が続いて遅行スパンが悪化したが18日夕からの下げ渋りにより好転しやすい位置にある。また先行スパンからも転落したがその下限に入りついている。

先行スパンを上抜き返せないうちは遅行スパンが一時的に好転してもその後に悪化するところから下げ再開の可能性があるが、先行スパンを上抜き返すところからは上昇再開とみて遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は7月18日午前から夕刻にかけての安値切り下がりに対して指数のボトムが切り上がる強気逆行が見られてから50ポイント台を回復してきているので上昇再開に入りつつあるところと思われる。40ポイント割れからは下げ再開とするが、50ポイント以上での推移中は60ポイント台後半へ向かう流れとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、137.88円を下値支持線、139.75円を上値抵抗線とする。

(2)138.50円超えから強気転換注意とし、138.75円超えからは上昇再開とみて139円台前半(139.00円から139.50円)を目指すとみる。139円台序盤では戻り売りも出やすいとみるが、138.50円以上での推移なら20日の日中も高値試しへ向かいやすく、7月14日高値139.39円超えからは140円台への挑戦に進むとみる。

(3)137.88円割れからは137円台中盤(137.70円から137.30円)への下落を想定するがそこは押し目買いされて次の上昇起点になりやすいのではないかと考える。

【当面の主な予定】

7/19(火)

米中間選挙予備選(メリーランド州)

ロシア大統領、イラン・トルコ首脳会談

10:30 (豪) 豪中銀、金融政策会合議事要旨公表

11:00 (豪) ブロック豪中銀副総裁、講演

15:00 (英) 6月 失業保険申請件数 (5月 -1.97万件)

15:00 (英) 5月 失業率・ILO方式 (4月 3.8%、予想 3.9%)

18:00 (欧) 5月 建設支出 前月比 (4月 -1.1%)

18:00 (欧) 5月 建設支出 前年同月比 (4月 3.0%)

18:00 (欧) 6月 HICP消費者物価指数改定値 前年同月比 (5月 8.6%、予想 8.6%)

18:00 (欧) 6月 HICP消費者物価コア指数改定値 前年同月比 (5月 3.7%、予想 3.7%)

21:30 (米) 6月 住宅着工件数・年率換算件数 (5月 154.9万件、予想 158.0万件)

21:30 (米) 6月 住宅着工件数 前月比 (5月 -14.4%、予想 2.0%)

21:30 (米) 6月 建設許可件数・年率換算件数 (5月 169.5万件、予想 165.0万件)

21:30 (米) 6月 建設許可件数 前月比 (5月 -7.0%、予想 -2.7%)

26:45 (英) ベイリー英中銀総裁、講演

7/20(水)

日銀・金融政策決定会合初日

08:10 (豪) ロウ豪中銀総裁、講演

15:00 (英) 6月 消費者物価指数 前月比 (5月 0.7%、予想 0.7%)

15:00 (英) 6月 消費者物価指数 前年同月比 (5月 9.1%、予想 9.3%)

15:00 (英) 6月 消費者物価コア指数 前年同月比 (5月 5.9%、予想 5.8%)

15:00 (英) 6月 小売物価指数 前年同月比 (5月 11.7%、予想 11.8%)

15:00 (独) 6月 生産者物価指数 前月比 (5月 1.6%、予想 1.5%)

17:00 (欧) 5月 経常収支・季調済 (4月 -58億ユーロ)

23:00 (米) 6月 中古住宅販売件数・年率換算件数 (5月 541万件、予想 540万件)

23:00 (米) 6月 中古住宅販売件数 前月比 (5月 -3.4%、予想 -0.2%)

23:00 (欧) 7月 消費者信頼感速報値 (6月 -23.6、予想 -24.7)

23:30 (米) エネルギー省石油在庫統計

26:00 (米) 財務省20年債入札

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

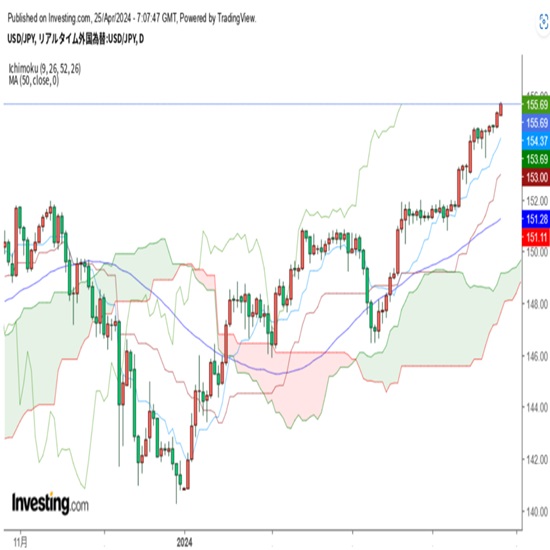

2024.04.26

ドル円、約34年ぶり高値を一段と更新。本日は日銀会合と植田総裁会見がメインイベント(4/26朝)

25日(木)のドル円相場は堅調な値動き。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.25

東京市場のドルは155円75銭まで円安加速、投機筋は「日本当局は介入できず」を見透かした格好か(24/4/25)

東京時間(日本時間8時から15時)のドル・円は、目立った材料は観測されないなか、円安が加速し155円75銭までドルは上昇した。

-

-

米ドル(USD)の記事

Edited by:編集人K

2022.07.19

ドル円138円台前半、ドル高調整続くも137円台の買い意欲強く底堅い (7/19午前)

祝日明け19日午前の東京市場でドル円は方向感なく推移。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.07.19

ドル円、次回FOMCでの100bp利上げ観測後退で一時138円割れ(7/19朝)

週明け18日(月)のドル円相場は上値の重い展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。