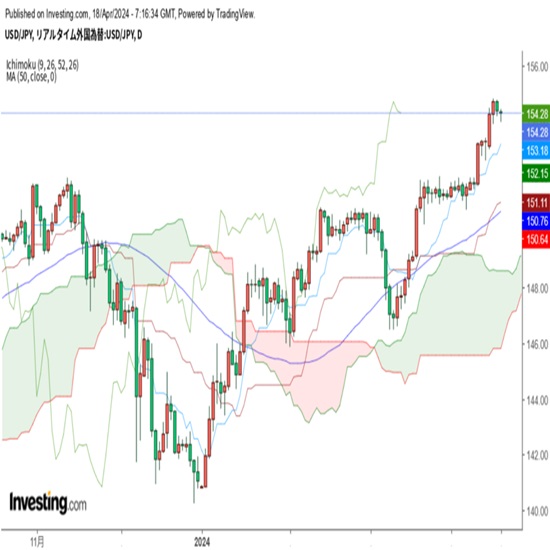

ドル円見通し 126円前半から下げ渋るが上値重く、右肩下がりの展開続く

〇ドル円、5/26午後126.54へ下げるも、5/24深夜安値126.35割れ回避で買い戻され深夜127.41まで戻す

〇日銀総裁の出口戦略への言及が報じられ一時的な円高反応となるも、その後元の水準へ切り返す

〇昨日発表の米経済指標は強弱まちまちの結果、市場の反応は限定的

〇米株価は大幅上昇で買い戻し優勢となっている印象、米長期債利回りは下げ渋りで小動き

〇127.20から127.58手前は戻り売りにつかまりやく、126.35割れから125円台中盤への下落を想定する

〇127.58超える場合126円台で目先の底をつけ戻りを試す流れとみて、128円台序盤への上昇を想定する

【概況】

ドル円は5月26日午後の日銀黒田総裁による衆院予算委員会での金融緩和政策出口戦略への言及が報じられたところで円高反応となり126.54円へ下落したが、5月24日深夜に米長期債利回り大幅低下でつけた安値126.35円割れをひとまず回避したことで買い戻し優勢となり、26日深夜には127.41円まで戻した。しかし5月26日午後に急落する前の高値127.58円には届かず、戻り高値切り下がり基調の範囲での推移となっている。

5月19日夜に127.01円まで下げた後、23日午前安値で127.13円へ再び下げたところで底割れを回避して持ち合いを形成してから一段安しているが、5月24日夜安値からの動きもその当時に近い持ち合い形成にとどまっている印象だ。

【日銀黒田総裁の出口戦略言及】

日銀の黒田総裁は5月26日の衆院予算委員会で現状の金融緩和政策の終了へ向けた「出口戦略」について野党の質問に答える形で「金融市場の安定を確保しながら適切に遂行するのは十分可能」と述べた。この発言が日銀の金融緩和政策が終了へ向けた準備に入っているのではないかと思惑されて円買いドル売り反応を招いたが、黒田総裁のインフレに関する認識等はまだ危機感に乏しく金融緩和政策を在任中に終了させることもなさそうだとして一時的な円高ドル安反応の後は元の水準へと切り返した。

黒田総裁は4月の全国消費者物価指数(生鮮食品を除く)が前年同月比2.1%上昇となり日銀の物価目標である2%を超えたことに関し、「今の時点では2%の上昇が来年も再来年も続いていく状況とは考えていない」と述べ、現状のインフレを一時的なものとして金融緩和政策を継続する姿勢を示した。

米連銀が大幅利上げに踏み切り、豪、NZや英国などが利上げに入り、出遅れているECBも7月には利上げを開始する見通しが強まっており、日銀も他国中銀の金融引き締めへの動きと同調して利上げ及び引き締めへと政策スタンスを変更しなければ円安を加速して輸入インフレを進行させて経常収支悪化を招き、悪い円安として日本経済への打撃となる可能性があるが、黒田総裁発言は出口戦略について全く検討していないわけではないものの当面は金融緩和政策を変更する気はないということになるのだろうと思われる。

米長期金利が上昇している局面なら26日午後の黒田発言からのドル売り円買いが一時的なものにとどまった後にドル高へと大きく切り返してもよいところだが、米長期債利回りは大上昇一服で調整的な低下基調にあるため、深夜にかけてのドル円の反発も鈍いものだった。

【米経済指標はまちまち】

5月26日夜に発表された米1-3月期GDP改定値は年率換算の前期比で1.5%減となり速報値の1.4%減から下方修正されて市場予想の1.3%減への若干の上方修正期待を裏切った。しかしGDPの7割を占める個人消費は前期比年率3.1%となり速報値の2.7%から上方修正されて市場予想の2.8%も上回った。1-3月期のコアPCE(個人消費支出価格指数)は前期比年率で5.1%上昇となり速報値の5.2%及び予想の5.2%を若干下回った。強弱まちまちであり、ロシア制裁問題や10-12月期の成長に対する反動によるマイナスのため、市場の反応は限定的だった。

米労働省による新規失業保険申請件数は5月21日までの週間で前週比8000件減の21万件となり2週ぶりの改善で市場予想の21万5000件を下回った。1週遅れとなる失業保険受給者総数は5月14日までの週間で134万6000人となり前週から3万1000人増で市場予想の131万人を上回った。

米不動産業者協会(NAR)による4月の中古住宅販売保留指数は前月比3.9%低下となり3月の1.6%低下から悪化して市場予想の2.0%低下を大幅に下回った。最近の住宅市況では販売価格高騰が続いているものの販売件数や着工等で陰りが見られる。

【NYダウは5連騰、米長期債利回りは下げ渋りで小動き】

5月26日のNYダウは前日比516.91ドル高と大幅上昇、ナスダック総合指数も同305.91ポイント高と大幅高となった。米経済指標は強弱まちまちだったが、この日発表の小売業界の決算が良かったことや26日未明に公開された米連銀FOMC議事録要旨では利上げペースをさらに加速させるような懸念につながらなかった為にやや安心感が広がっており、NYダウが前週までの8週連続下落、ナスダックが7週連続下落と大幅安してきた流れが先週末でひとまず落ち着き買い戻し優勢となっている印象だ。ただしダウの先週までの下落は戦後最長クラスであり、8週の下落に対して直前の1、2週分を解消しても下落基調から抜け出しきれないことも懸念される。

米長期債利回りはまちまちの動きだった。米10年債利回りは前日と変わらずの2.75%にとどまり、30年債利回りは0.02%上昇の2.99%、2年債利回りは0.02%低下の2.48%だった。

10年債利回りは5月9日に3.20%を付けてパンデミック以降の最高値とし、2018年10月天井の3.26%に迫ったところから調整安に入っている。米FOMCによる3月の0.25%利上げ、5月の0.50%利上げと6月及び7月の0.50%ずつの利上げ方針を背景に大上昇してきたが、当面の利上げペースを織り込んだこと、7月の利上げ以降はインフレ動向次第では連続利上げ一服で様子見に入る可能性も出てきたことで、利上げペース加速への過度の懸念が後退していることを反映している。ただ、NYダウが連騰で上昇していることによる株買い債券売りでの利回り上昇圧力はさほど見られず、利回り益確定のための債券買い、ウクライナ戦争とロシア制裁による先行きの景気減速懸念への安全資産買いが利回り低下を渋らせている印象もある。

ドル円としては米長期債利回りの下げ渋りは下支えになるが勢いある上昇再開に入らないうちはドル円の大上昇一巡による調整安を長引かせる要因となりやすいところと思われる。

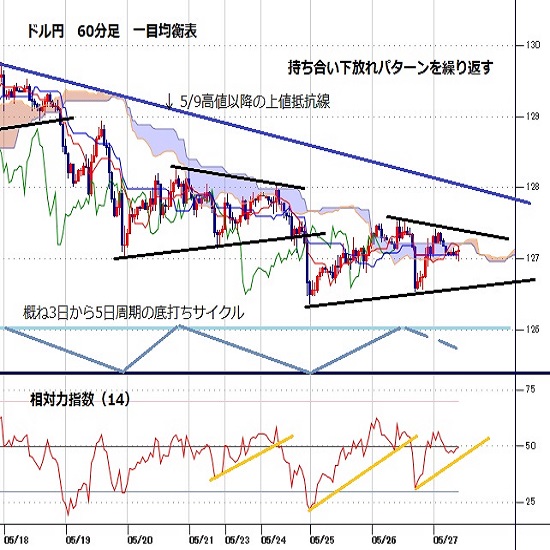

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、5月19日夜安値から3日を経過した5月24日夜安値で直近のサイクルボトムを付けて戻したが、5月26日午後の下落で24日夜安値に迫り、その後の戻りも下落前の水準を超えずにいるため、既に26日午前高値で直近のサイクルトップを付けて下落期に入っている可能性が高いのではないかと思われる。

5月26日午前高値127.58円を超える場合は24日夜安値を起点とした上昇の継続として27日の日中から30日の日中にかけての間への上昇を想定するが、127円以下での推移中は下向きとし、24日夜安値割れからは弱気サイクル入りとして27日夜から31日深夜にかけての間への下落を想定する。

60分足の一目均衡表では127円を挟んだ揉み合いでの騰落が繰り返されているので遅行スパン及び先行スパンは実線と交錯を繰り返して方向感に欠ける。このため、5月26日午後高値超えからは戻りをさらに試すとみて遅行スパン好転中の高値試し優先とするが、両スパンそろって悪化している状況においては一段安警戒として遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は5月26日夕刻に30ポイントまで下げた後の戻りでは60ポイントに届かずにいる。127円を挟んだ揉み合いだが戻り高値切り下がり基調での推移中のため、60ポイントを超える場合は高値切り上げへ向かい戻りを試して70ポイント前後へ向かう可能性もあるが、60ポイント以下での推移中は一段安警戒とし、40ポイント割れからは20ポイント台を目指す下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、5月24日夜安値126.35円を下値支持線、26日午前高値127.58円を上値抵抗線とする。

(2)127.20円から127.58円手前は戻り売りにつかまりやすいところとし、126.35円割れからは125円台中盤(125.70円から125.30円)への下落を想定する。125.50円以下は反発注意とするが126.70円以下での推移なら週明けも安値試しへ向かいやすいとみる。

(3)127.58円を超える場合は126円台で目先の底をつけて戻りを試す流れへ進むとみて128円台序盤への上昇を想定する。128円台序盤では戻り売りも出やすいと注意するが、127.50円以上での推移なら週明けも高値試しへ向かう可能性があるとみる。

【当面の主な予定】

5/27(金)

北大西洋条約機構加盟国国会議員会議春季大会(5/30まで、リトアニア)

バイデン米大統領、海軍兵学校卒業式でスピーチ

10:30 (豪) 4月 小売売上高 前月比 (3月 1.6%、予想 0.9%)

21:30 (米) 4月 卸売在庫 前月比 (3月 2.3%、予想 2.0%)

21:30 (米) 4月 個人所得 前月比 (3月 0.5%、予想 0.5%)

21:30 (米) 4月 PCE(個人消費支出) 前月比 (3月 1.1%、予想 0.7%)

21:30 (米) 4月 PCEデフレーター 前年同月比 (3月 6.6%、予想 6.2%)

21:30 (米) 4月 PCEコア・デフレーター 前月比 (3月 0.3%、予想 0.3%)

21:30 (米) 4月 PCEコア・デフレーター 前年同月比 (3月 5.2%、予想 4.9%)

23:00 (米) 5月 ミシガン大学消費者信頼感指数確報値 (速報 59.1、予想 59.1)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.19

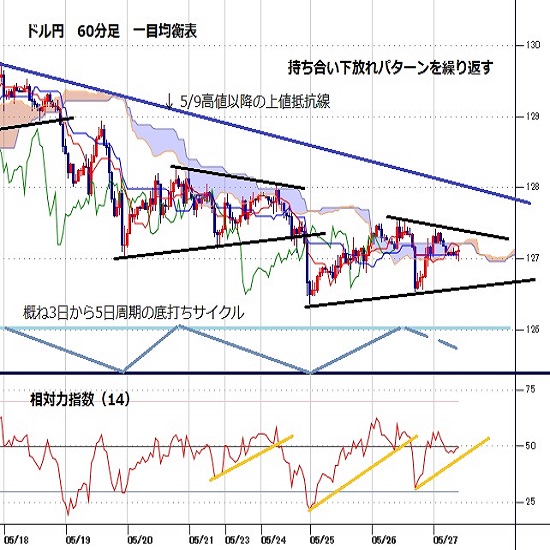

ドル円、G7・G20通過後に再び上昇。日米金利差に着目したドル買い・円売りが再開(4/19朝)

18日(木)のドル円相場は下落後に急反発。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.18

東京市場のドルは154円20銭水準で推移、G20中で市場は介入実施は難しいとの見方(24/4/18)

東京時間(日本時間8時から15時)のドル・円は、一時153円台を付ける場面見られたが、瞬間的な動きに留まり154円20銭台で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.18

ドル円 基調変わらずも155円トライは仕切り直しか(4/18夕)

東京市場はドルが小安い。昨日は割り込めなかった154円を一時下回る局面も観測されていた。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

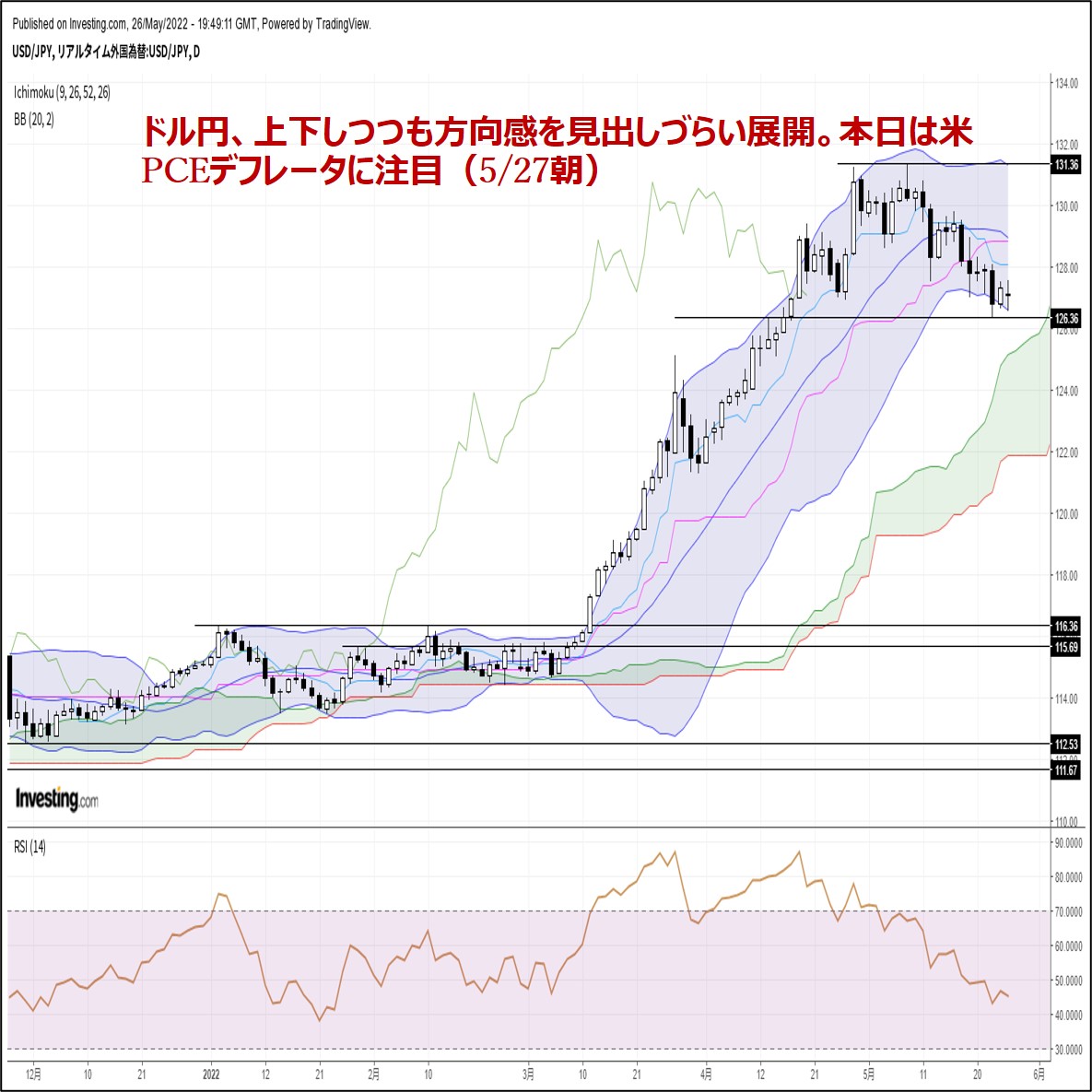

2022.05.27

ドル円、上下しつつも方向感を見出しづらい展開。本日は米PCEデフレータに注目(5/27朝)

26日(木)のドル円相場は方向感に欠ける展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。