ドル円見通し レンジ拡張型持ち合いに留まるか、ダブル天井からの下落継続か試される

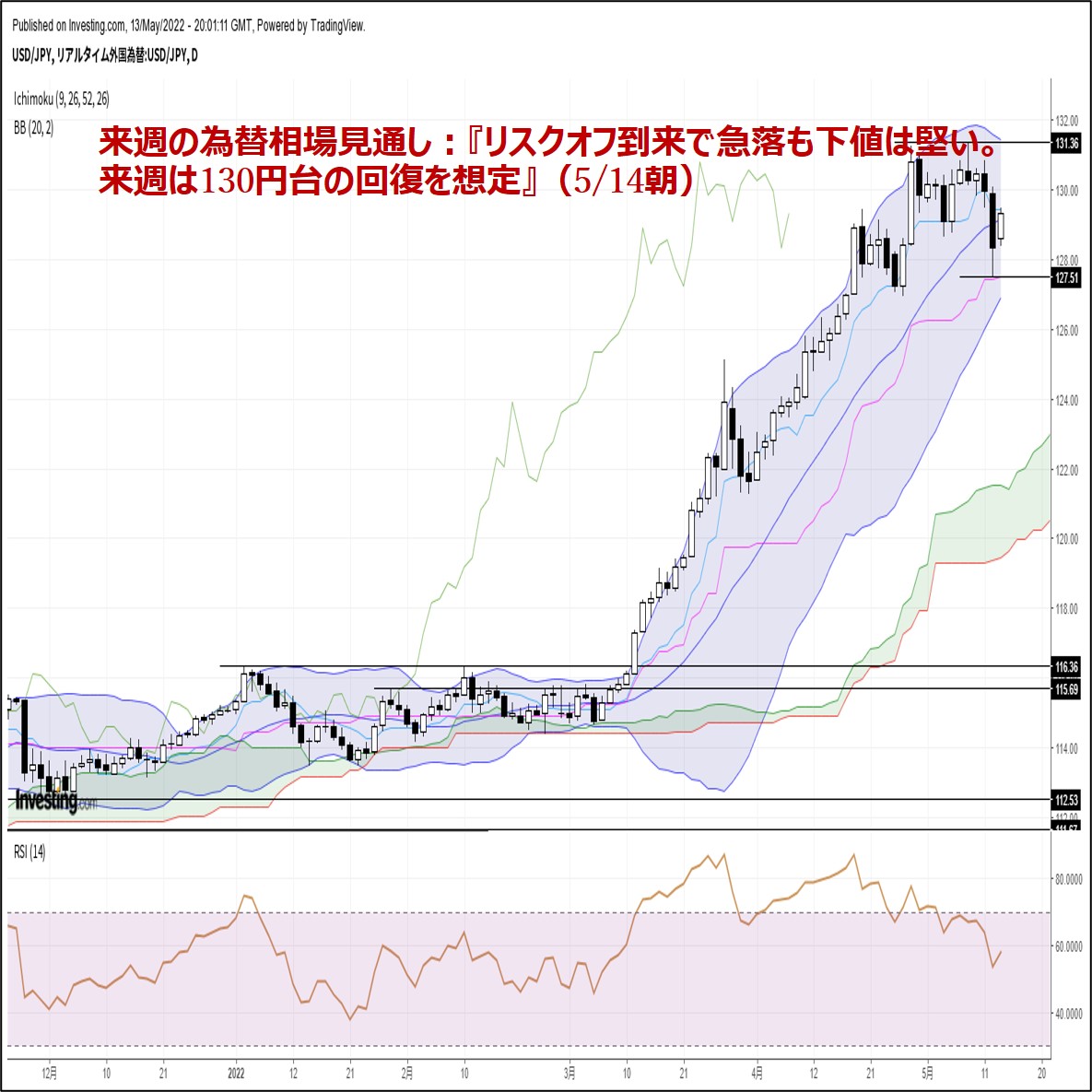

〇先週のドル円、5/11の上昇は131円に届かず、米金利低下、株安に12日に127.50まで急落

〇週末は5/9日高値131.34からの下げ幅に対する半値戻しを若干超えたところで越週

〇このまま高値更新へ進む可能性がある一方で、大上昇が継続する中、大きな調整期につかまる可能性も

〇インフレ深刻化、有事拡大懸念によるFRB金融引き締め強化と米金利のさらなる上昇シナリオ要検討

〇130円を超えて131円台を回復する場合、132円台、135円台を順次試してゆく流れ

〇128.50円を割り込むところからは5月12日安値127.50円試し、底割れからは更に2-5円幅の下落も

【概況】

ドル円は日銀が金融緩和政策を頑なに維持する一方で米連銀が大幅利上げへと進み米長期債利回りが上昇して日米長期金利差が拡大したこと、日本の低成長下での輸入インフレ進行による経常収支悪化により昨年1月6日底102.57円を起点とした歴史的な大上昇を継続してきた。

今年4月28日の日銀金融政策決定会合でマイナス金利と量的緩和の維持及び毎営業日毎の指値オペによる長期金利抑制方針が示された後に131.24円へ上昇、米連銀のFOMC直後に目先のイベント通過でいったん128.61円まで下げたところから米長期債利回りの一段高を見て5月9日には131.34円へと二度目の131円台に到達した。

ドル円は5月11日夜の米CPI発表直後の上昇では131円に届かず、米10年債利回りが5月9日から121日まで4営業日連続の低下となったことや株安、英国の3月GDPマイナス転落、フィンランドのNATO加盟申請等から12日は金融市場全般が乱調な展開となり127.50円まで急落したが、13日はNYダウが7日ぶりに反発、米10年債利回りも5日ぶり反騰となり深夜には129.45円まで戻し、5月9日高値からの下げ幅に対する半値戻しを若干超えたところで週を終えた。

【3月末反落時と同値幅の下げ】

5月9日高値131.34円から5月12日夜安値127.50円までの下げ幅は3.84円で、3月28日高値125.10円から3月31日安値121.26円までの下げ幅と同値である。26日移動平均や一目均衡表の26日基準線に到達したところで5月13日は戻しているため、5月12日安値を当面の押し目底として上昇再開に入り歴史的な大上昇を継続する可能性がある。

60分足では4月28日夜高値131.24円から5月9日高値131.34円までやや高値切り上がりとなる一方、4月30日安値129.30円と5月5日未明FOMC直後の安値128.61円、5月12日夜安値127.50円はほぼ1直線で切り下がっており、上値抵抗線やや切り上がりで下値支持線が切り下がるレンジ拡張型の逆三角持ち合いとなっている。このため130円を超えてくれば131.50円近辺に来る持ち合いの上値抵抗線に挑戦し、突破すれば歴史的な大上昇の継続により5月12日への下げ幅に対する倍返しとなる135.18円及び2002年1月31日天井135.15円を目指す可能性が高まると思われる。しかし、5月9日高値を超えないうちは4月28日高値と5月9日高値によるダブルトップに終わる可能性も考える必要があるだろう。

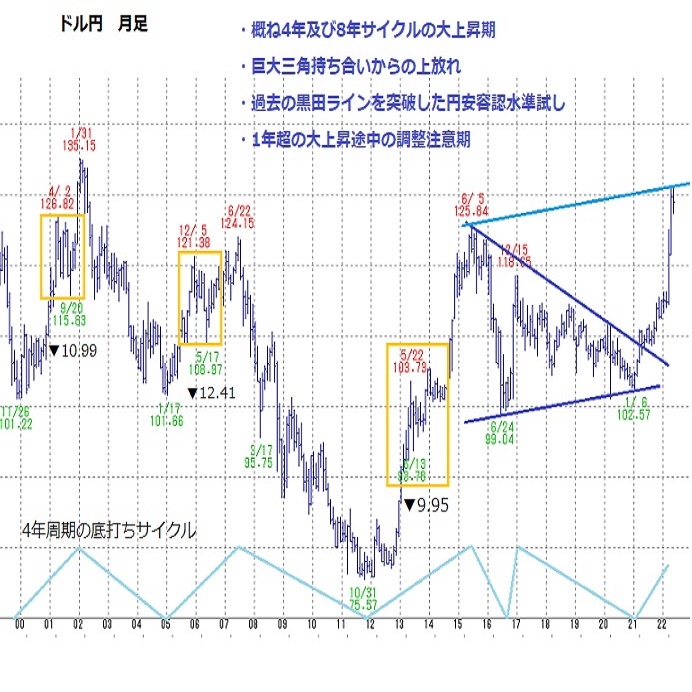

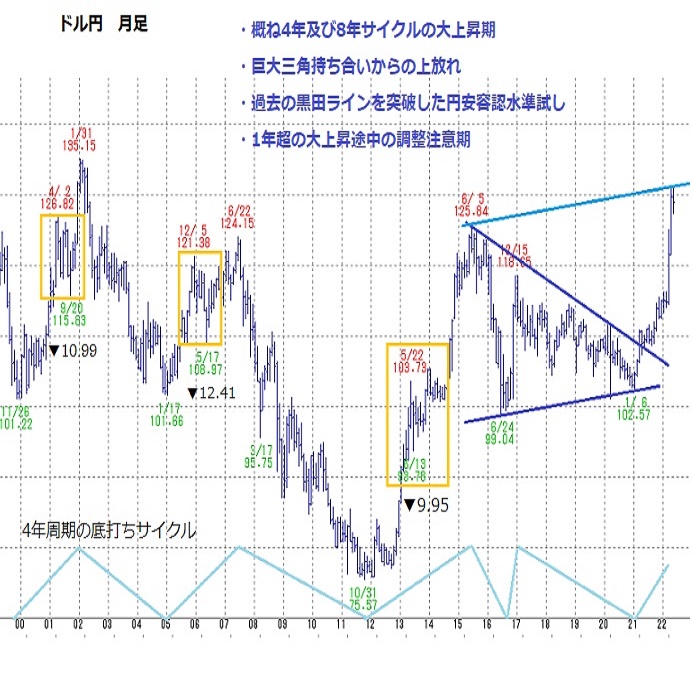

【2011年10月底から2015年6月天井への大上昇並みへ発展できるか試す】

ドル円の月足チャートでは概ね4年周期及びそれが2セットとなった8年周期の底打ち・天井サイクルが見られる。現状は2011年10月31日底75.57円から9年経過した2021年1月6日に底打ち(パンデミック発生ショックによる2020年3月9日安値とのダブル底)となり、2011年10月底からの大上昇時や1999年11月底からの大上昇時に近いレベルの勢いで推移してきた。

8年サイクルにおける前回の天井は2015年6月5日高値であり、既に7年目に入っているのでもう1、2年の上昇期延長となる可能性があるものの、やや短めに天井を付けたとしても不思議ない時間帯に来ている。

2011年10月底からの上昇期では、2013年5月22日高値103.73円まで上昇幅が28.16円となったところから同年6月13日安値93.78円まで9.95円の下落が入っている。また1999年11月底からの上昇時も2002年1月天井へ向かう途中の2001年4月2日高値126.82円から同年9月20日安値115.83円まで下げ幅10.99円の調整安が入っている。

月足チャートにおける14か月相対力指数は80ポイントを超えているが、これは2015年6月天井前や1998年8月天井及びその前の1997年5月高値維持以来となる。週足も前週に88.8ポイントまで上昇してここ数年で最高値となっている。

これらの経緯を踏まえれば、今年3月末への調整安と同値の下げにとどまってこのまま高値更新へ進む可能性がある一方で、大上昇が継続するとしてもやや大きな調整期につかまる可能性もあるところと注意すべきだろう。

【米10年債利回りの上昇基調続くか】

米10年債利回りは5月9日に3.20%を付けて昨年来の最高水準とし2018年11月以来の水準に達した。2018年10月天井が3.26%であり、2020年3月のパンデミックショックで付けた0.32%への下落分をほぼ帳消しにするところまで切り返したことになる。

米連銀は6月と7月に0.50%ずつの追加利上げをしながら先行きは3.50%前後まで政策金利の引き上げを目指している印象だが、ある程度の先行き利上げ水準を織り込んできているためそろそろ頭打ちとなっても不思議ないところだが先行きは不透明だ。

ウクライナ戦争とロシア制裁の今後の影響や、中国が感染拡大による上海等での長期ロックダウンが明けて景気拡大再開に入る場合などはロシア産以外の資源エネルギーや非鉄、貴金属、レアメタル、小麦等穀物、家畜用飼料、肥料原料等の争奪戦となり、現在予見されているインフレレベルを超えて3月序盤の原油や穀物等が暴騰したような状況が再燃する可能性もまだ否定できない。

ロシアルーブルはロシア軍のウクライナ軍事侵攻と欧米の経済制裁が始まったところで1ドル80ルーブル前後の水準だったところから3月序盤に121.21ルーブルまでドル高ルーブル安となる暴落に見舞われたが、その後の揺れ返しにより進行前の水準を回復してさらにルーブル高を継続、5月13日には62.75ルーブルまで上昇(ドル安ルーブル高)となっている。このことはロシアが経済制裁により破綻してウクライナ戦争もロシア不利のまま終わるという楽観論とは異なり、ロシア経済及びルーブルの地力を市場が認識していることを示している。

ウクライナ戦争の長期化と3月序盤に市場が懸念した新たなオイルショック型のインフレ深刻化や有事拡大リスク懸念が再び拡大する場合には、米連銀等の金融引き締めが強化されて米長期債利回りが一段と上昇し、輸入インフレによる弱い円が売られる状況がさらに加速することも考えておく必要があることを示していると思う。

【当面のポイント】

(A) 中国の感染拡大が収まらず景気減速が続き、ロシア制裁の返り血で欧州景気が悪化、金融引き締めで米国株の下落基調がさらに進行、ウクライナ戦争は膠着からロシア劣勢となりルーブルも再び下落という状況になれば世界規模の需要低下によるインフレの頭打ち、米長期債利回りの大上昇も一服でドル円も131円到達を当面のピークとしてやや大きな調整安に入る可能性が考えられる。

(B) 逆に中国が感染収束で勢いを回復、欧州景気減速でユーロ安は進んでもドル全面高が継続、ロシア産以外の国際商品争奪戦によるインフレ懸念再拡大と原油や穀物高騰、米連銀は引き締め姿勢を現状より強化、輸入インフレによる日本の経常収支悪化が一段と深刻化ということになればドル円がやや暴落的な商状を見せつつ135円超えを目指す流れへと進む可能性がある。

当面は上記のいずれの展開へ向かっていくのかを見極めつつ、ドル円の一段高か、大きな調整安か、判断してゆくことになるのだろうと思われる。

(1)130円を超えて131円台を回復する場合、既に5月12日安値への下落で調整を消化して一段高へ向かう流れとみて、途中に1円強の反落を入れつつも132円台、135円台を順次試してゆく流れと考える。

(2)130円台を回復できないか一時的に回復しても維持できずに128.50円を割り込むところからは5月12日安値127.50円試しとし、底割れからは126円前後、さらに先行きでは5月9日高値から7円から10円の下落規模へと進む可能性を考える。

【当面の主な予定】

5/16(月)

休場、シンガポール

EU外相理事会

08:50 (日) 4月 国内企業物価指数 前月比 (3月 0.8%、予想 0.8%)

08:50 (日) 4月 国内企業物価指数 前年同月比 (3月 9.5%、予想 9.4%)

11:00 (中) 4月 小売売上高 前年同月比 (3月 -3.5%、予想 -6.1%)

11:00 (中) 4月 鉱工業生産 前年同月比 (3月 5.0%、予想 0.4%)

17:20 (欧) パネッタECB理事、講演

17:40 (欧) レーンECB理事、講演

18:00 (欧) 3月 貿易収支・季調済 (2月 -94億ユーロ、予想 -178億ユーロ)

18:00 (欧) 3月 貿易収支・季調前 (2月 -76億ユーロ)

21:30 (米) 5月 ニューヨーク連銀製造業景況指数 (4月 24.6、予想 17.0)

21:55 (米) ウィリアムズ・ニューヨーク連銀総裁、討論会

23:15 (英) 英中銀のベイリー総裁ら財務委員会出席

5/17(火)

10:30 (豪) 豪中銀、金融政策会合議事要旨

13:30 (日) 3月 第三次産業活動指数 前月比 (2月 -1.3%、予想 1.1%)

15:00 (英) 4月 失業保険申請件数 (3月 -4.69万件)

15:00 (英) 3月 失業率・ILO方式 (2月 3.8%、予想 3.8%)

18:00 (欧) 1-3月期 GDP改定値 前期比 (速報 0.2%、予想 0.2%)

18:00 (欧) 1-3月期 GDP改定値 前年同期比 (速報 5.0%、予想 5.0%)

19:05 (英) カンリフ英中銀副総裁、講演

21:00 (米) ブラード・セントルイス連銀総裁、講演

21:30 (米) 4月 小売売上高 前月比 (3月 0.5%、予想 0.9%)

21:30 (米) 4月 小売売上高・除自動車 前月比 (3月 1.1%、予想 0.3%)

22:15 (米) 4月 鉱工業生産 前月比 (3月 0.9%、予想 0.4%)

22:15 (米) 4月 設備稼働率 (3月 78.3%、予想 78.5%)

22:15 (米) ハーカー・フィラデルフィア連銀総裁、講演

23:00 (米) 3月 企業在庫 前月比 (2月 1.5%、予想 1.9%)

23:00 (米) 5月 NAHB住宅市場指数 (4月 77、予想 75)

26:00 (欧) ラガルドECB総裁、講演

27:00 (米) パウエルFRB議長、WSJ主催会議インタビュー

27:30 (米) メスター・クリーブランド連銀総裁、オンラインフォーラム挨拶

5/18(水)

G7財務相・中銀総裁会議(独、5/20日まで)

07:45 (米) エバンス・シカゴ連銀総裁、講演

08:50 (日) 1-3月期 GDP速報値 年率換算 (10-12月 4.6%、予想 -1.8%)

08:50 (日) 1-3月期 GDP速報値 前期比 (10-12月 1.1%、予想 -0.4%)

10:30 (豪) 1-3月期 賃金指数 前期比 (10-12月 0.7%、予想 0.8%)

13:30 (日) 3月 鉱工業生産・確報値 前月比 (速報 0.3%)

13:30 (日) 3月 鉱工業生産・確報値 前年同月比 (速報 -1.7%)

13:30 (日) 3月 設備稼働率 前月比 (2月 1.5%)

15:00 (英) 4月 消費者物価指数 前月比 (3月 1.1%、予想 2.6%)

15:00 (英) 4月 消費者物価指数 前年同月比 (3月 7.0%、予想 9.1%)

15:00 (英) 4月 消費者物価コア指数 前年同月比 (3月 5.7%、予想 6.2%)

15:00 (英) 4月 小売物価指数 前月比 (3月 1.0%、予想 0.5%)

15:00 (英) 4月 小売物価指数 前年同月比 (3月 9.0%、予想 11.0%)

18:00 (欧) 4月 消費者物価指数改定値 前年同月比 (速報 7.5%、予想 7.5%)

18:00 (欧) 4月 消費者物価コア指数改定値 前年同月比 (速報 3.5%、予想 3.5%)

21:30 (米) 4月 住宅着工件数・年率換算件数 (3月 179.3万件、予想 176.5万件)

21:30 (米) 4月 住宅着工件数 前月比 (3月 0.3%、予想 -1.6%)

21:30 (米) 4月 建設許可件数・年率換算件数 (3月 187.3万件、予想 182.0万件)

21:30 (米) 4月 建設許可件数 前月比 (3月 0.4%、予想 -2.7%)

23:30 (米) エネルギー省週間石油在庫統計

26:00 (米) 財務省20年債入札

29:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

5/19(木)

休場、トルコ

未 定 (南) 南ア中銀 政策金利 (現行 4.25%、予想 4.75%)

07:45 (NZ) 1-3月期 生産者物価指数 前期比 (10-12月 1.4%)

08:50 (日) 4月 通関貿易収支・季調前 (3月 -4124億円、予想 -1兆2019億円)

08:50 (日) 4月 通関貿易収支・季調済 (3月 -8998億円、予想 -1兆4598億円)

08:50 (日) 3月 機械受注 前月比 (2月 -9.8%、予想 3.8%)

08:50 (日) 3月 機械受注 前年同月比 (2月 4.3%、予想 3.3%)

10:30 (豪) 4月 新規雇用者数 (3月 1.79万人、予想 3.00万人)

10:30 (豪) 4月 失業率 (3月 4.0%、予想 3.9%)

17:00 (欧) 3月 経常収支・季調済 (2月 208億ユーロ)

18:00 (欧) 3月 建設支出 前月比 (2月 1.9%)

18:00 (欧) 3月 建設支出 前年同月比 (2月 9.4%)

20:30 (欧) 欧州中銀 理事会議事要旨

21:30 (米) 5月 フィラデルフィア連銀製造業景況指数 (4月 17.6、予想 17.0)

21:30 (米) 新規失業保険申請件数 (前週 20.3万件、予想 20.0万件)

21:30 (米) 失業保険継続受給者数 (前週 134.3万人、予想 132.0万人)

21:30 (欧) デギンドスECB副総裁、講演

23:00 (米) 4月 中古住宅販売件数・年率換算件数 (3月 577万件、予想 562万件)

23:00 (米) 4月 中古住宅販売件数 前月比 (3月 -2.7%、予想 -2.6%)

23:00 (米) 4月 コンファレンスボード景気先行指数 前月比 (3月 0.3%、予想 0.0%)

25:00 (欧) ヴェスターガー欧州委員、ホルツマン・オーストリア中銀総裁講演

26:00 (米) 財務省インフレ指数連動10年債入札

5/20(金)

バイデン大統領、日韓歴訪(5/24まで)

07:45 (NZ) 4月 貿易収支 (3月 -3.92億NZドル)

08:01 (英) 5月 GFK消費者信頼感 (4月 -38、予想 -39)

08:30 (日) 4月 全国消費者物価指数 前年同月比 (3月 1.2%、予想 2.5%)

08:30 (日) 4月 全国消費者物価指数・生鮮食品除く 前年同月比 (3月 0.8%、予想 2.0%)

08:30 (日) 4月 全国消費者物価指数・生鮮食品・エネルギー除く 前年同月比 (3月 -0.7%、予想 0.7%)

15:00 (英) 4月 小売売上高 前月比 (3月 -1.4%、予想 -0.2%)

15:00 (英) 4月 小売売上高 前年同月比 (3月 0.9%、予想 -7.0%)

15:00 (英) 4月 小売売上高・除自動車 前月比 (3月 -1.1%、予想 -0.2%)

15:00 (英) 4月 小売売上高・除自動車 前年同月比 (3月 -0.6%、予想 -8.3%)

15:00 (独) 4月 生産者物価指数 前月比 (3月 4.9%、予想 1.2%)

16:30 (英) ピル英中銀理事、講演

23:00 (欧) 5月 消費者信頼感・速報値 (4月 -22.0、予想 -21.5)

5/21(土)

オーストラリア総選挙

APEC貿易相会合(5/22まで、バンコク)

5/22(日)

APEC貿易相会合最終日

世界経済フォーラム年次総会(5/26日まで、ダボス)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.05.16

ドル円、久しぶりの週足陰線、風向き変化も(週報5月第3週)

先週のドル/円相場はドルが小安い。ザラ場ベースでは一時131.35円を記録し、年初来高値を更新する局面も見られたが続かなかった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.05.14

来週の為替相場見通し:『リスクオフ到来で急落するも下値は堅い。来週は130円台の回復を想定』(5/14朝)

ドル円は週後半にかけて一時127.51まで急落しましたが、週末にかけて再び129円台半ばまで値を戻すなど、ボラタイルな相場展開が続いています。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。