ドル円見通し 世界連鎖株安と米長期債利回り低下で4月28日高値を超えた後は失速

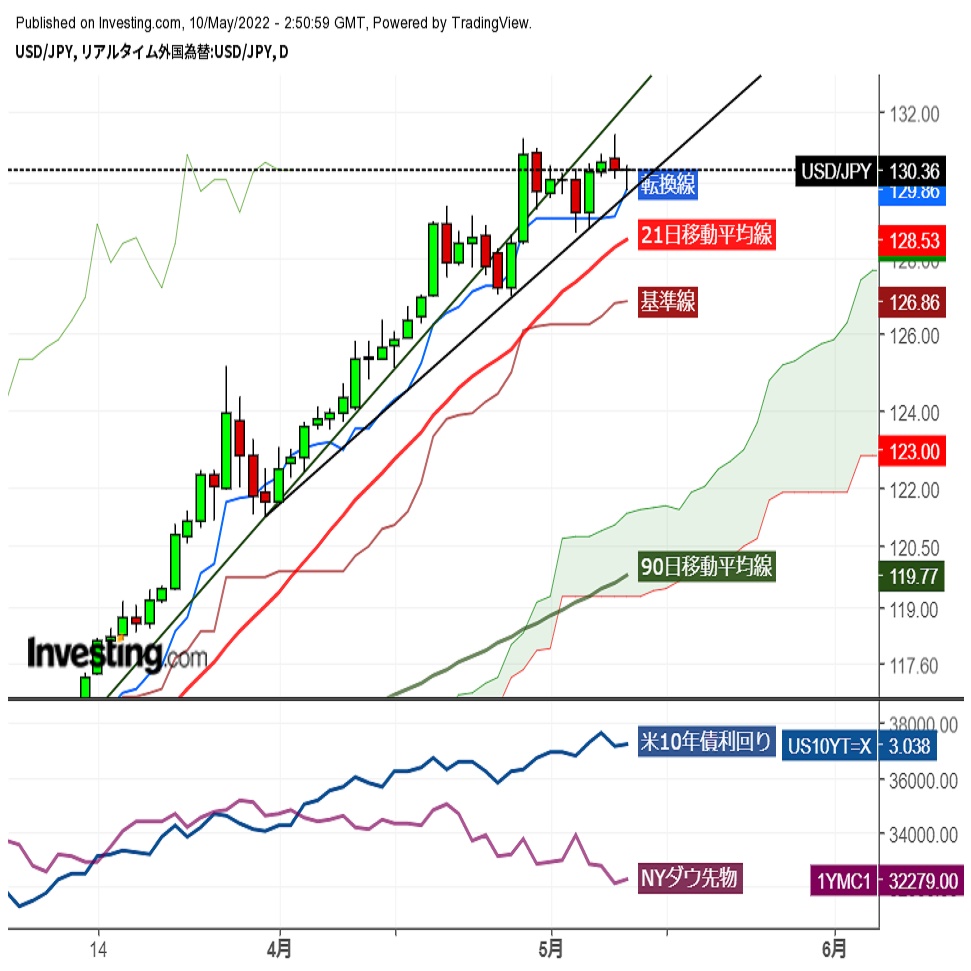

〇ドル円、5/9午後高値131.34をつけ、4/28高値131.24を超え昨年1月底102.57以降の最高値更新

〇その後勢い続かず、株安が拡大する中米長期債利回りが低下に転じ、深夜130.10へ失速

〇NYダウは大幅下落で年初来安値更新、ナスダックは1年半ぶり安値、株式市場全般が調整局面入りの印象

〇米長期債利回り低下、長期金利上昇基調は継続的だが株安が進む局面では債券買いにより低下しやすい

〇130.75以下での推移中は一段安余地ありとし、130.10割れからは129円台中盤を試すとみる

〇130.75超えからは上昇再開の可能性ありとみて、131.00及び5/9午後高値131.34超えを試す流れとみる

【概況】

ドル円は5月9日午後高値で131.34円をつけて4月28日の日銀金融緩和継続決定からの上昇時につけた131.24円を超えて昨年1月底102.57円以降の最高値を更新したが、その後は勢いが続かず、アジア株安から欧米株安へと株安が拡大する中で米長期債利回りが低下に転じたため深夜には130.10円へ失速した。

中国の感染拡大による景気減速感、ロシア制裁の悪影響による欧州景気への懸念、米連銀の金融引き締めを嫌った米国株安と続いたことで、当初は上昇して先週末の水準から一段高となっていた米10年債利回りが株売り債券買いにより低下に転じたことが影響したようだが、新値更新から勢い付かなかったところは株安継続に対する先行き不透明感でクロス円全般の手仕舞い売りが優勢となったことも影響したのではないかと思われる。特に原油安による豪ドル等の資源・コモディティ通貨安も圧迫感を強めた印象だ。

【NYダウは年初来安値更新、ナスダックは1年半ぶり安値】

5月9日のNYダウは前日比653.67ドル安の大幅下落となり、一時は700ドル安を超える下げ幅で32121.98ドルの安値を付けて2月24日安値を割り込み、1月5日につけた史上最高値36952.65ドル以降の安値を更新した。4月21日の戻り高値からの下落による年初来安値更新で下落も二段目に入ったが、5月5日の前日比1063.09ドル安から3日続落となっている。

ナスダック総合指数は前日比521.41ポイント安の大幅下落で2020年11月以来となる1万2000ポイント割れとなった。昨年11月に1万6212.23ポイントをつけて史上最高値を更新したところからの安値更新であり、昨年1年間の上昇を解消している。S&P500指数も4000ポイントを割り込んで昨年3月末以来の安値水準となっており、アジア株安、欧州株安と共に株式市場全般の調整局面入りという印象が強まっている。

中国では感染拡大への規制強化が解除できず、上海のロックダウンも1か月を超えて長期化しているもののまだ出口が見えず、北京の規制も強化されている。9日に発表された中国の貿易統計では輸出が前年比3.9%増にとどまり3月の14.7%増から大幅に鈍化している。感染拡大問題と共に欧米によるロシア制裁の影響でロシアとの貿易が縮小している側面もあるようだ。

5月9日は独仏英の欧州主要株価指数も2%を超える大幅下落だったが、米連銀による金融安定報告書では「ロシアのウクライナ侵攻が欧州の金融機関に打撃を与える」とし、「ウクライナ戦争が長期化すれば資源や穀物不足の深刻化と市場の乱高下を招き、ロシアと関わりの深い欧州経済の鈍化や世界的な高インフレと金利上昇などを招く可能性がある」と指摘し、「欧州の銀行は特に影響を受け、欧州銀と関係の深い米銀への影響も懸念される」としている。

【米長期債利回りは株安を見て低下】

5月9日の米10年債利回りは一時3.20%を付けて2018年11月以来の高水準に達したが、欧米株安を見て債券買い・利回り低下に転じたために前日比0.10%低下の3.04%となった。30年債利回りも前日比0.09%低下の3.15%、2年債利回りも0.14%低下の2.60%となった。

米長期債利回りの上昇基調は継続的と思われるが、株安が進む局面では株売り債券買いにより低下しやすく、ドル円としては高値更新後の調整安につかまりやすい状況となる。今のところは4月20日から4月26日にかけての低下局面に近い動きとみるが、ドル円の上昇再開へ向けては米10年債利回り低下が落ち着いて上昇再開に入るタイミングを見定めたいところだ。

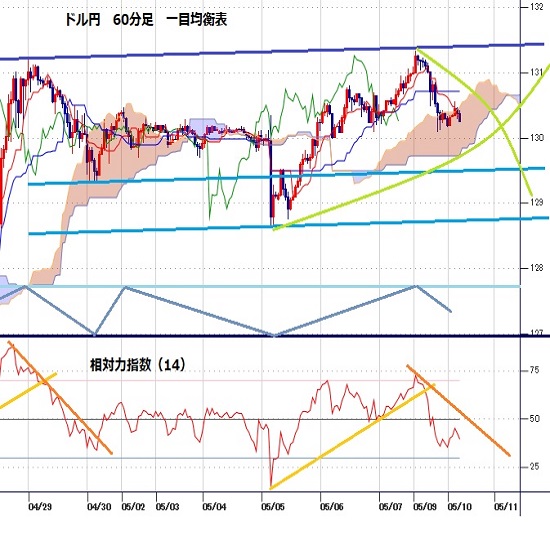

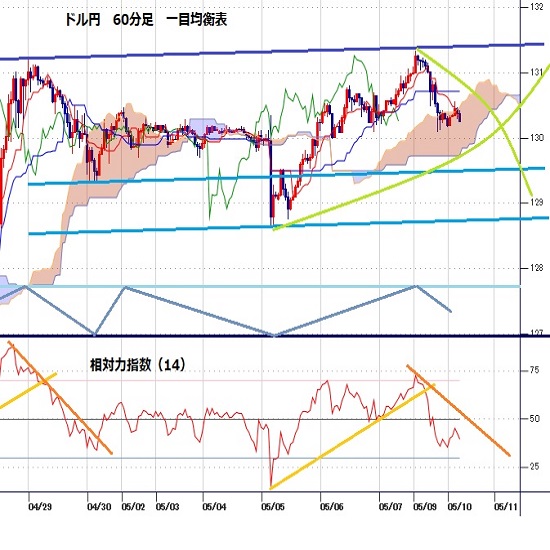

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、5月5日未明のFOMC声明発表直後に付けた安値をサイクルボトムとして強気サイクル入りしていたが、9日午後高値で直近のサイクルトップを付けて下落に転じたと思われる。ボトム形成期は5月5日未明安値を基準として10日未明から12日未明にかけての間と想定されるのですでに反騰注意期に入っているが、130円台前半にとどまっているのでまだ一段安余地ありとみる。ただし、130.75円超えからは強気転換注意として5月9日午後高値131.34円試しとし、高値更新からは新たな強気サイクル入りとして12日午後から16日午後にかけての間への上昇を想定する。

60分足の一目均衡表では5月9日夜への下落で遅行スパンが悪化し、先行スパンへ潜り込んでいる。このため遅行スパン悪化中は安値試し優先とし、先行スパンから転落する場合は下げ足が早まる可能性があると注意する。遅行スパン好転からは上昇再開に入るとみて高値試し優先へ切り替える。

60分足の相対力指数は5月9日深夜への下落で30ポイント台へ低下した後は下げ渋っているものの50ポイント以下にとどまっている。50ポイント以下での推移か一時的に超えても維持できないうちはもう一段安余地ありとみるが、55ポイントを超えてその後も50ポイント台を維持し始める場合は上昇再開の可能性を優先する。

以上を踏まえて当面のポイントを示す。

(1)当初、130.10円を下値支持線、130.75円を上値抵抗線とする。

(2)130.75円以下での推移中は一段安余地ありとし、130.10円割れからは129円台中盤(129.70円から129.30円)を試すとみる。129.50円以下は反騰注意とするが、130.50円以下での推移なら11日の日中も安値試しへ向かう可能性が残るとみる。

(3)130.75円超えからは上昇再開の可能性ありとみて131.00円及び5月9日午後高値131.34円超えを試す流れとみる。131円台序盤ではいったん売られやすいとみるが、131円台に到達した後も130.75円以上での推移なら11日の日中も高値試しへ向かいやすいとみる。

【当面の主な予定】

5/10(火)

休場 ロシア

10:30 (豪) 4月 NAB企業景況感指数 (3月 18)

18:00 (独) 5月 ZEW景況感 (4月 -41.0、予想 -42.0)

18:00 (欧) 5月 ZEW景況感 (4月 -43.0)

20:40 (米) ウィリアムズ・ニューヨー連銀総裁、講演

21:30 (米) ボスティック・アトランタ連銀総裁、挨拶

22:25 (米) バーキン・リッチモンド連銀総裁、講演

23:00 (独) ナーゲル独連銀総裁、講演

26:00 (米) ウォラーFRB理事、カシュカリ・ミネアポリス連銀総裁、講演

26:00 (米) 財務省3年債入札

28:00 (米) メスター・クリーブランド連銀総裁、パネル討論会

5/11(水)

08:00 (米) ボスティック・アトランタ連銀総裁、討論会

09:30 (豪) 5月 ウエストパック消費者信頼感指数 (4月 95.8)

10:30 (中) 4月 消費者物価指数 前年同月比 (3月 1.5%、予想 1.9%)

10:30 (中) 4月 生産者物価指数 前年同月比 (3月 8.3%、予想 7.8%)

14:00 (日) 3月 景気先行指数速報値 (2月 100.0、予想 100.9)

14:00 (日) 3月 景気一致指数速報値 (2月 96.8、予想 97.0)

15:00 (独) 4月 消費者物価指数改定値 前月比 (速報 0.8%、予想 0.8%)

15:00 (独) 4月 消費者物価指数改定値 前年同月比 (速報 7.4%、予想 7.4%)

16:15 (独) ナーゲル独連銀総裁、講演

17:00 (欧) ラガルドECB総裁、講演

21:30 (米) 4月 消費者物価指数 前月比 (3月 1.2%、予想 0.2%)

21:30 (米) 4月 消費者物価指数 前年同月比 (3月 8.5%、予想 8.1%)

21:30 (米) 4月 消費者物価コア指数 前月比 (3月 0.3%、予想 0.4%)

21:30 (米) 4月 消費者物価コア指数 前年同月比 (3月 6.5%、予想 6.0%)

23:30 (米) EIA週間石油在庫統計

25:00 (米) ボスティック・アトランタ連銀総裁、講演

26:00 (米) 財務省10年債入札

27:00 () 4月 財政収支 (3月 -1927億ドル、予想 2200億ドル)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

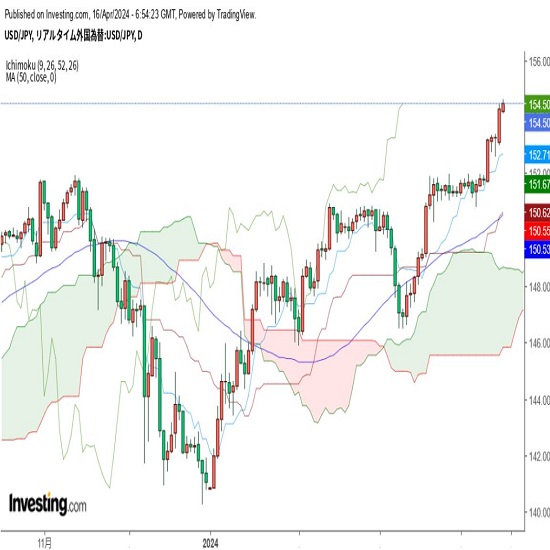

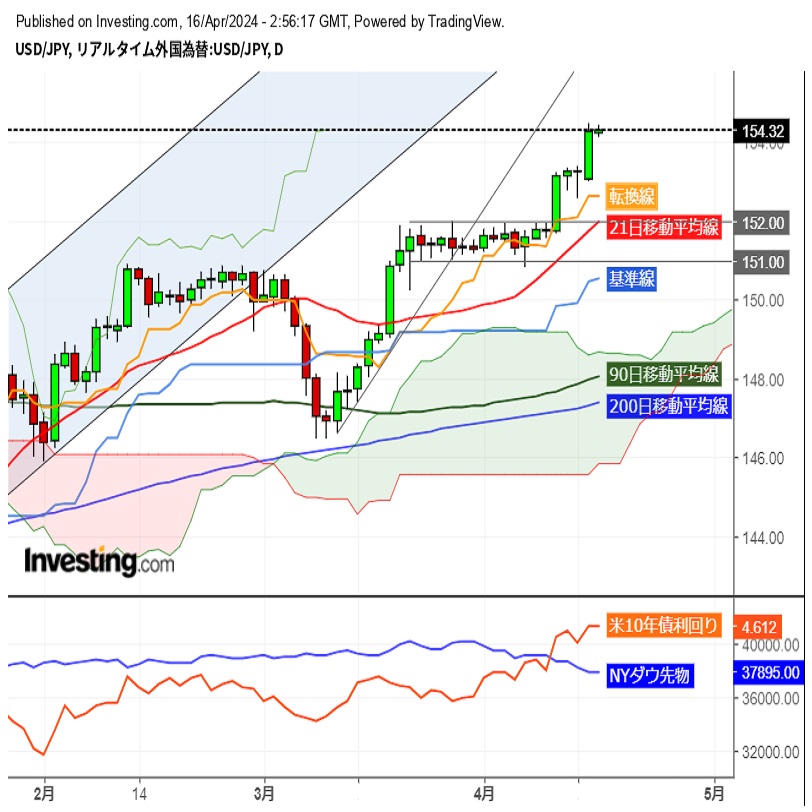

2024.04.16

東京市場のドルは154円台でしっかり、155円台を意識だが乱高下に警戒(24/4/16)

東京時間(日本時間8時から15時)のドル・円は、一段の上昇とはならなかったが、ドル売り円買い圧力は弱く、154円台の高値圏でのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.16

ドル円 上値メド155円もすでに視界内、攻防注視(4/16夕)

東京市場はドルが小幅に続伸。連日の高値更新で、節目とされる155円まであと50ポイント足らずとなった。

-

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.05.10

ドル円、約20年ぶり高値更新後に急反落。本日は米当局者とバイデン大統領発言に注目(5/10朝)

週明け9日(月)のドル円相場は高値更新後に急反落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。