ドル円見通し ドル安基調継続で114円示現、1月4日夜高値からの下落続く

〇ドル円、1/13深夜114円へ一段安、米PPI発表前後ドル安が進む中、安値をさらに切り下げる展開

〇米PPIの伸びはやや鈍化、サプライチェーン停滞による物価上昇がピークに達した可能性示唆

〇NYダウ・ナスダックともに下落、米長期債利回りは総じて低下

〇米連銀高官がインフレ対策に軸足を置く中、米連銀の金融引き締め姿勢を織り込んだ上でのドル安

〇114.50以下での推移中は一段安警戒とし、113.75割れからは113円台前半を試す流れとみる

〇114.50超えを強気転換注意、114.70超えから戻しに入るとみて115.00台回復を目指す上昇を想定する

【概況】

ドル円は1月13日深夜に114円へ一段安となった。114円からはひとまず買い戻されているものの、1月4日夜に116.34円を付けて5年ぶりの116円台到達となったところから徐々に上値が重くなり1月10日夜に115.50円台の下値支持線を割り込んで一段安となり、12日夜には115円を割り込んで13日早朝には114.36円まで下げていた。13日の日中は114.50円を挟んだ揉み合いだったが、13日夜の米PPI発表を前後してドル安が進む中で安値をさらに切り下げる展開となった。

1月4日夜高値からは2.34円の円高ドル安だが、昨年1月6日底102.57円を起点とした上昇もすでに1年を経過したところでの下落であり、11月24日から11月30日にかけての下落幅2.99円、7月2日から8月4日にかけての下落幅2.94円、3月31日から4月23日にかけての下落幅3.50円等に匹敵する動きとなる可能性にも注意がいるところと思われる。

【米PPIの伸びはやや鈍化】

1月13日夜に米労働省が発表した12月の生産者物価指数(PPI)は前月比0.2%上昇となり11月の1.0%上昇から鈍化して市場予想の0.4%上昇を下回った。伸び率としては2020年11月以来13か月ぶりの低水準であり、サプライチェーンの停滞による物価上昇がピークに達した可能性も示唆するものだった。前年同月比は9.7%上昇で11月の9.8%を下回り市場予想の9.8%を下回った。

コア指数は前月比で0.5%上昇で予想と一致したが11月の0.9%から鈍化し、前年同月比も8.3%上昇で11月の7.7%及び市場予想の7.7%を上回った。

前日に発表された12月の消費者物価指数(CPI)上昇率は全体の前年同月比が7.0%となり11月の6.8%から伸びが加速して1982年6月以来39年半ぶりの高水準に達し、食品とエネルギーを除いたコア指数の前年同月比も5.5%で11月の4.9%から伸びが加速して1991年2月以来凡そ30年ぶりの高水準だった。

CPIとPPIを見るとそろそろインフレもピークに近いのではないかとの印象も抱くが、原油相場の上昇基調が続いていることやオミクロン株の感染拡大によりサプライチェーン停滞が長期化することへの懸念も根強く、高インフレが長引く可能性への懸念が優先される状況と思われる。

米労働省による新規失業保険申請件数は1月8日までの週間で前週比2万3000件増の23万件となり市場予想の20万件を上回り2週連続で拡大した。1週遅れとなる1月1日までの週間失業保険受給者総数は155万9000人で前週比19万4000人減少となり市場予想の173万3000人を下回った。

オミクロン株による感染拡大が失業者を新たに発生させていることも考えられるところであり、今後の感染拡大状況によっては雇用改善傾向にブレーキがかかる可能性もあるが、感染拡大によってもロックダウンなどは回避されてインフレを伴った景気回復は継続するとの市場全般のコンセンサスは崩れていないと思われる。

【NYダウ反落、米長期債利回りは低下】

1月13日のNYダウは前日比176.70ドル安と下落、ナスダック総合指数は381.58ポイント安と下落した。米連銀による金融引き締め姿勢や感染拡大を意識して利益確定売りがやや優勢の印象だったが、13日は米長期債利回りが低下したもののナスダックの下げが目立っており、ナスダック総合指数は11月22日高値からの調整が長引いている。

長期債利回りは総じて低下。指標の10年債利回りは前日比0.03%低下の1.71%で1月10日に1.80%を付けて12月3日以降の高値を更新したところから調整気味の低下となっている。2年債利回りは0.02%低下の0.90%で1月11日に0.94%を付けて2年ぶり高値水準としたところから上げ渋りの様相。

【米連銀の金融引き締めを織り込んだ上でのドル安】

1月6日のFOMC議事録公開、7日夜の米12月雇用統計における失業率の3.9%への改善、1月11日のパウエル米連銀議長再任に関する上院公聴会での発言、12日の米CPI上昇率、13日の米PPI上昇率とブレイナード理事の副議長昇格に関する上院公聴会発言等、米連銀による金融引き締め姿勢を強める動きが続いているが、為替市場がドル高ではなくドル安で進んでいるのは材料的に米連銀による3月からの利上げや資産圧縮による引き締め姿勢を織り込み済みとし、米長期債利回り上昇局面ではユーロ圏や英豪など主要国利回りも上昇するためにドル高材料にならず、逆に米連銀がインフレ対策に対して後手に回っていることへの懸念、インフレ率上昇によるドル価値の低下感が却ってドル安を助長しているのではないかという印象だ。

米連銀の副議長に昇格予定のブレイナード理事は13日の米上院銀行委員会公聴会で3月のFOMCでのテーパリング終了後に複数回の利上げを開始できると述べた。また米シカゴ連銀のエバンズ総裁は2022年に2回から4回の利上げが予想されるとし、サンフランシスコ連銀のデイリー総裁も3月FOMCでの利上げは妥当だと述べた。総じて米連銀高官はインフレ対策に軸足を置いてタカ派へ傾斜しているが、市場も織り込み済みとして年初からのドル安反応を継続している。

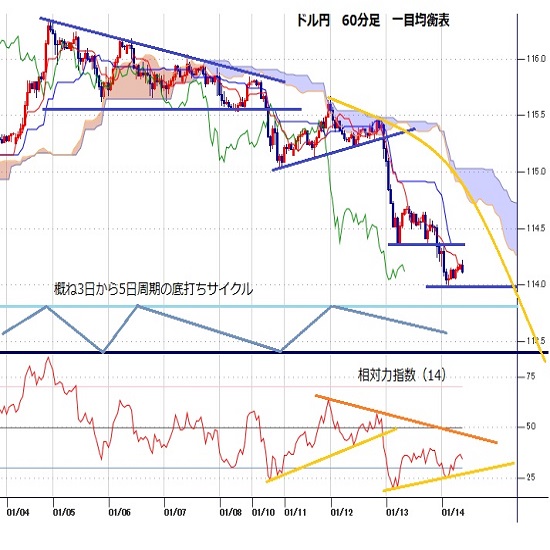

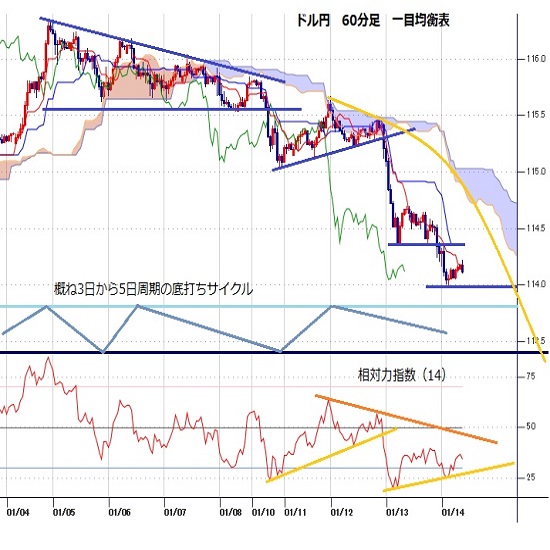

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、1月10日深夜安値を直近のサイクルボトムとして底割れからは新たな弱気サイクル入りとしていたが、1月12日夜に10日深夜安値を割り込んで一段安したために13日午前時点では11日深夜高値を直近のサイクルトップとして底割れから弱気サイクル入りしたところとし、ボトム形成期を13日夜から17日深夜にかけての間と想定した。

14日未明へ一段安となりその後も反騰しきれずにいるので113円台中盤への一段安余地ありとみるが、13日午前の反発時に付けた114.70円を上抜く場合はいったん戻しに入るとみて14日夜から18日夜にかけての間への上昇を想定する。

60分足の一目均衡表では1月12日夜の急落で遅行スパンが悪化、先行スパンからも大きく下方に乖離したが、その後も両スパン揃っての悪化が続いているので遅行スパン悪化中は安値試し優先とする。遅行スパン好転からはいったん戻しに入るとみるが、先行スパンが分厚い抵抗帯となりやすく、遅行スパンが一時的に好転してもその後に悪化するところからは下げ再開に入りやすいとみる。

60分足の相対力指数は1月12日夜安値から14日未明への一段安に際して指数のボトムが20ポイント台でやや切り上がる強気逆行がみられる。50ポイントに届かないうちは一段安警戒とする。50ポイントに到達するところからはいったん戻しに入るとみるが、その後に40ポイントを割り込む場合は下げ再開を警戒する。

以上を踏まえて当面のポイントを示す。

(1)当初、113.75円を下値支持線、114.50円を上値抵抗線とする。

(2)114.50円以下での推移中は一段安警戒とし、113.75円割れからは113円台前半(113.50円から113.00円)を試す流れとみる。113.25円以下は反発注意とみるが114.25円以下での推移なら週明けも安値試しへ進みやすいとみる。

(3)114.30円から114.50円にかけてのゾーンは戻り売りにつかまりやすいとみるが、114.50円超えを強気転換注意とし、13日午前高値114.70円超えからは戻しに入るとみて115.00円台回復を目指す上昇を想定する。

【当面の主な予定】

1/14(金)

未 定 (中) 12月 貿易収支・米ドル建て (11月 717.2億ドル、予想 730.0億ドル)

未 定 (中) 12月 貿易収支・人民元建て (11月 4606.8億元、予想 4537.0億元)

16:00 (英) 11月 月次GDP 前月比 (10月 0.1%、予想 0.4%)

16:00 (英) 11月 鉱工業生産 前月比 (10月 -0.6%、予想 0.2%)

16:00 (英) 11月 鉱工業生産 前年同月比 (10月 1.4%、予想 0.5%)

16:00 (英) 11月 貿易収支・物品 (10月 -139.34億ポンド、予想 -142.00億ポンド)

16:00 (英) 11月 貿易収支・全体 (10月 -20.27億ポンド、予想 -25.00億ポンド)

19:00 (欧) 11月 貿易収支・季調済 (10月 24億ユーロ、予想 15億ユーロ)

19:00 (欧) 11月 貿易収支・季調前 (10月 36億ユーロ)

22:30 (米) 12月 小売売上高 前月比 (11月 0.3%、予想 0.0%)

22:30 (米) 12月 小売売上高・除自動車 前月比 (11月 0.3%、予想 0.2%)

22:30 (米) 12月 輸入物価指数 前月比 (11月 0.7%、予想 0.3%)

22:30 (米) 12月 輸出物価指数 前月比 (11月 1.0%、予想 0.3%)

23:15 (米) 12月 鉱工業生産 前月比 (11月 0.5%、予想 0.3%)

23:15 (米) 12月 設備稼働率 (11月 76.8%、予想 77.0%)

24:00 (米) 1月 ミシガン大学消費者信頼感指数速報値 (12月 70.6、予想 70.0)

24:00 (米) 11月 企業在庫 前月比 (10月 1.2%、予想 1.3%)

25:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

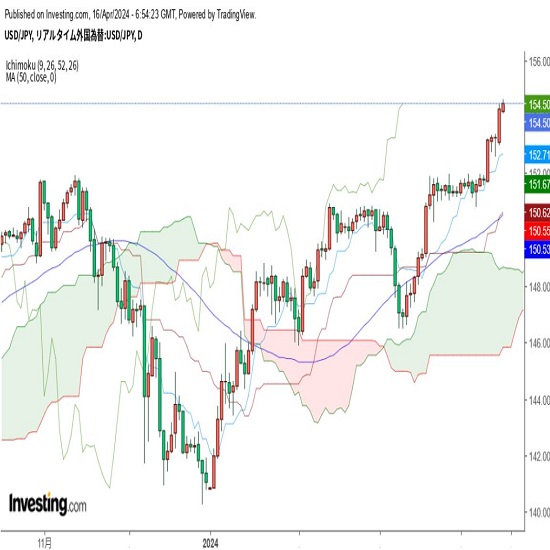

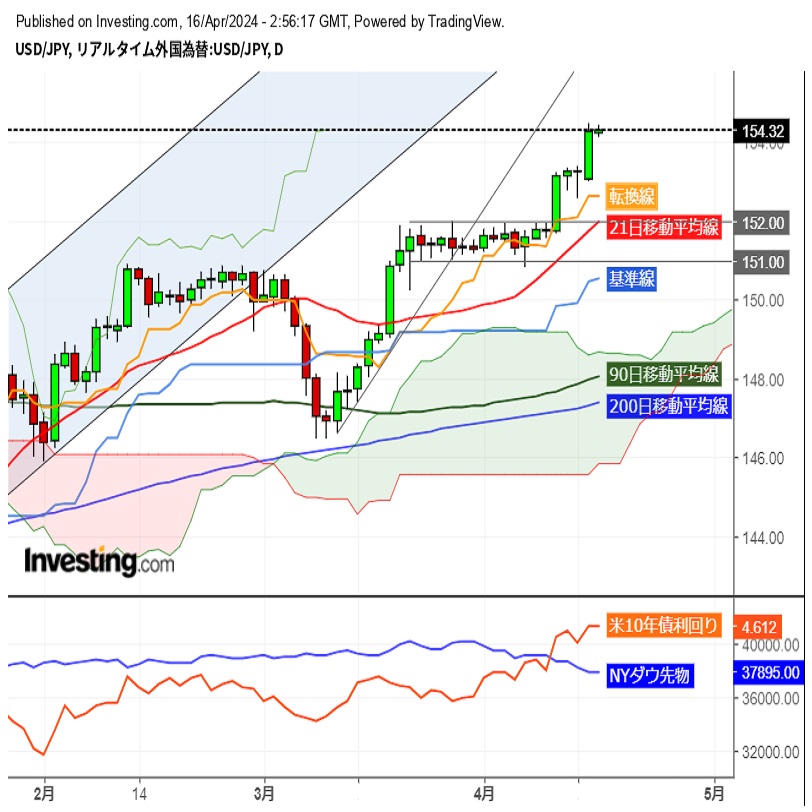

2024.04.16

東京市場のドルは154円台でしっかり、155円台を意識だが乱高下に警戒(24/4/16)

東京時間(日本時間8時から15時)のドル・円は、一段の上昇とはならなかったが、ドル売り円買い圧力は弱く、154円台の高値圏でのもみ合いとなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.16

ドル円 上値メド155円もすでに視界内、攻防注視(4/16夕)

東京市場はドルが小幅に続伸。連日の高値更新で、節目とされる155円まであと50ポイント足らずとなった。

-

-

米ドル(USD)の記事

Edited by:編集部N

2022.01.14

ドル円113円台後半、日経平均大幅下落でリスク回避の円買い進む (1/14午前)

14日午前の東京市場でドル円は113円台後半でじり安の動き。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.01.14

ドル円、昨年12/22以来の安値圏へ続落。米早期利上げ観測の後退が重石に(1/14朝)

13日(木)のドル円相場は大幅続落。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。