ドル円見通し 114円台で確り、高値圏を維持して一段高を伺う

〇ドル円、10/18は手掛かり難で114円台前半での揉み合い、小幅持ち合い上放れのきっかけ待ちの状況

〇米長期債利回り上昇基調継続、NYダウはリスク回避感から小幅下落、ナスダックは上昇

〇昨日発表の米経済指標はまちまちの結果、中国の景気減速が警戒材料となってきた印象

〇114円台を維持するうちは、114.46超えから115円を目指す上昇を想定する

〇113.98割れからは下向きとして、113.50前後試しを想定する

【概況】

ドル円は10月15日夜高値で114.46円へ上昇、9月15日安値109.09円以降の高値を更新した後は新たな高値更新へ進めず、15日深夜に114円をわずかに割り込んだところは買われていたが、週明けの18日は手掛かりに欠けて114円台前半での揉み合いに終始した。

10月8日の米9月雇用統計を通過してからの米長期債利回り上昇局面で112円台を突破、9月30日高値112.07円を上抜いて年初来高値を更新、さらにパンデミック前の2020年2月20日高値112.21円も超えて13日夜には113.80円まで高値を伸ばし、15日夜には114.46円を付けて2018年10月4日高値114.54円にあと一歩に迫っている。

週明けの10月18日は米経済指標はまちまち、為替市場も株式市場もまちまちの展開で決め手に欠いたが、米長期債利回りの上昇基調は継続してドル円を下支えている。10月15日夜高値114.46円と15日深夜安値113.98円の範囲で横ばい型の小幅持ち合いを形成しているが、上放れのきっかけを待つ状況となっている。

【米長期債利回り上昇基調は継続】

米長期債利回りは総じて上昇。指標の10年債利回りは先週末比0.04%上昇の1.61%。高値で1.62%を付けて8月以降の高値である12日の1.63%に迫っている。12日から14日まで反落したところからの上昇再開感が強まってきた印象だ。5年債利回りは一時1.193%を付けて2020年2月以来の高水準に達した。利上げ時期に敏感な2年債利回りは先週末比0.03%上昇の0.43%となり一時0.44%を付けて年初来高値を更新している。2年債利回りは10月4日から連騰状態で勢い付いている。

米長期債利回りの上昇基調と共に欧州主要国、英豪等の長期債利回りも上昇しているため必ずしも米長期債利回り上昇=ドル高とならず、18日はユーロが反発、ポンドが下落、豪ドルは反落後に持ち直し、ドル円が横ばいと為替市場の動きは分かれているが、主要国いずれも景気回復と物価上昇を見て金融引き締めへとスタンスが変わり始めていることでドル円は日米金利差を意識して上昇基調を維持し、クロス円全般も騰勢を継続している。

10月18日の米国株式市場はまちまちでNYダウは先週末比36.15ドル安と小幅下落したがナスダック総合指数は124.47ポイント高と上昇している。ダウは18日午前発表の中国7-9月期GDPが予想を下回る低調さだったことでリスク回避感も出ている印象だが、ナスダックが企業好決算への期待先行で戻しているようだ。

【米経済指標はまちまち、中国の景気減速が気になる】

米連銀の発表した9月の鉱工業生産指数は前月比1.3%低下となり8月の0.1%低下に続いてのマイナスで市場予想の0.2%上昇を下回った。半導体不足による自動車関連業の低調ぶりや9月の大型ハリケーン襲来の影響も出たようだ。設備稼働率も75.2%で8月の76.2%から低下となり2月からの上昇がストップした。

10月18日午前に発表された中国の7-9月期GDPは前期比0.2%増にとどまって4-6月期の1.3%から大幅に低下、市場予想の0.5%も下回った。前期比年率で言えば0.8%増。前年同期比は4.9%増で4-6月期の7.9%増から大幅に低下して市場予想の5.2%増も下回った。パンデミックによる経済活動への規制が影響した前年との比較としては伸びが低調であり、最近報じられている石油石炭不足による電力供給制限で製造業が停電で操業停止するなどの影響も10-12月期に影響するとみられ、パンデミック後の景気回復を先導してきた中国の景気回復減速感が警戒材料となってきた印象がある。中国不動産大手デベロッパーの恒大集団による経営危機等、中国の不動産バブル崩壊と金融機関の財務悪化への連鎖も懸念が続く。

日本にとっては中国の生産停滞や世界規模でのエネルギー及び資源価格の高騰による輸入物価上昇が景気悪化要因となりかねない状況にあることが円安要因でもあり、主要国の長期債利回り上昇による円安圧力と共に中国情勢も気になるところだ。

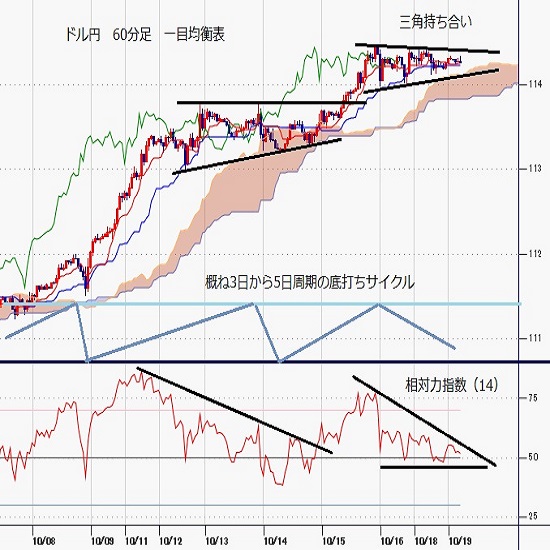

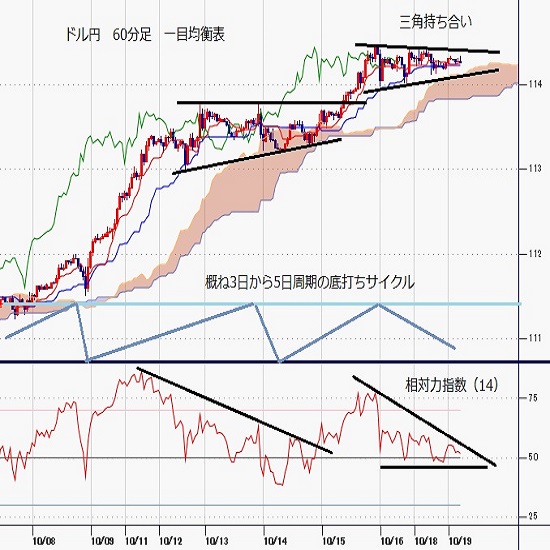

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、10月13日夜高値からの反落で付けた14日午前安値を直近のサイクルボトムとして一段高したが、15日夜高値以降は新たな高値更新へ進めずに持ち合いとなっている。15日夜高値を超える場合は持ち合い上放れとなるため新たな強気サイクル入りと考えて20日夜から22日夜にかけての上昇を想定するが、高値更新へ進めないうちは19日の日中から20日午前にかけての間への下落余地の残るところと思われる。15日夜高値114.46円を超えて新たな強気サイクル入りとなるか試されるところだ。

60分足の一目均衡表では10月15日夜高値からの持ち合い推移により遅行スパンは実線と交錯しているが先行スパンを上回る状況は維持している。持ち合い推移のため、15日夜高値を超えるところからは一段高に入るので遅行スパン好転中の高値試し優先とし、15日深夜安値割れからは持ち合い下放れとして遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は15日夜の70ポイント台後半から低下したが50ポイントを割り込んだところからはやや持ち直している。60ポイント超えからは上昇再開とし、45ポイント割れからは30ポイント台への低下を想定する。

以上を踏まえて当面のポイントを示す。

中勢としてはまだ上昇基調の継続中とみるが目先は足踏み型の調整期と思われる。

(1)当初、10月15日深夜安値113.98円を下値支持線、15日夜高値114.46円を上値抵抗線とする。

(2)114円台を維持するうちは114.46円超えから115円を目指す上昇を想定する。114.75円以上は反落注意とするが、114.46円を超える水準で推移するなら20日の日中も高値試しへ向かいやすいとみる。

(3)113.98円割れからは下向きとして113.50円前後試しを想定する。113.50円前後は押し目買いされやすい水準とみるが、114円以下での推移なら20日も安値試しへ向かいやすいと注意し、上昇再開は114.20円超えからとする。

【当面の主な予定】

10/19(火)

中国全国人民代表大会[全人代]常務委員会(10月23日まで)

18:00 (欧) 8月 建設支出 前月比 (7月 0.1%)

18:00 (欧) 8月 建設支出 前年同月比 (7月 3.3%)

19:00 (英) マン英中銀委員、講演

21:00 (欧) パネッタECB理事、講演

21:05 (英) ベイリー英中銀総裁、気候変動関連の講演

21:30 (米) 9月 住宅着工件数 年率換算件数 (8月 161.5万件、予想 162.0万件)

21:30 (米) 9月 住宅着工件数 前月比 (8月 3.9%、予想 0.3%)

21:30 (米) 9月 建設許可件数 年率換算件数 (8月 172.8万件、予想 168.0万件)

21:30 (米) 9月 建設許可件数 前月比 (8月 6.0%、予想 -2.4%)

21:50 (米) ハーカー・フィラデルフィア連銀総裁、開会挨拶

22:00 (欧) レーンECB理事、講演

24:00 (米) デイリー・サンフランシスコ連銀総裁、開会挨拶

24:00 (米) ボウマンFRB理事、デーリー・サンフランシスコ連銀総裁、フォォーラム参加

26:00 (米) ボスティック・アトランタ連銀総裁、イベント参加

10/20(水)

08:50 (日) 9月 貿易統計・通関・季調前 (8月 -6354億円、予想 -5096億円)

08:50 (日) 9月 貿易統計・通関・季調済 (8月 -2718億円、予想 -5864億円)

09:00 (豪) 9月 ウェストパック景気先行指数 前月比(8月 -0.3%)

13:30 (豪) 豪中銀年次報告書

15:00 (英) 9月 消費者物価指数 前月比 (8月 0.7%、予想 0.4%)

15:00 (英) 9月 消費者物価指数 前年同月比 (8月 3.2%、予想 3.2%)

15:00 (英) 9月 消費者物価コア指数 前年同月比 (8月 3.1%、予想 3.0%)

15:00 (英) 9月 小売物価指数 前月比 (8月 0.6%、予想 0.2%)

15:00 (英) 9月 小売物価指数 前年同月比 (8月 4.8%、予想 4.7%)

15:00 (独) 9月 生産者物価指数 前月比 (8月 1.5%、予想 1.1%)

17:00 (欧) 8月 経常収支・季調済 (7月 216億ユーロ)

17:00 (欧) 8月 経常収支・季調前 (7月 302億ユーロ)

18:00 (欧) 9月 消費者物価指数改定値 前年同月比 (速報 3.4%、予想 3.4%)

18:00 (欧) 9月 消費者物価コア指数改定値 前年同月比 (速報 1.9%、予想 1.9%)

23:30 (米) EIA週間石油在庫統計

25:00 (米) ボスティック・アトランタ連銀総裁、イベントで挨拶

26:00 (米) 財務省20年債入札

26:45 (米) ブラード・セントルイス連銀総裁、討論会

27:00 (米) 米地区連銀経済報告(ベージュブック)

27:00 (米) 9月 月次財政収支 (8月 -1706億ドル、予想 -1800億ドル)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

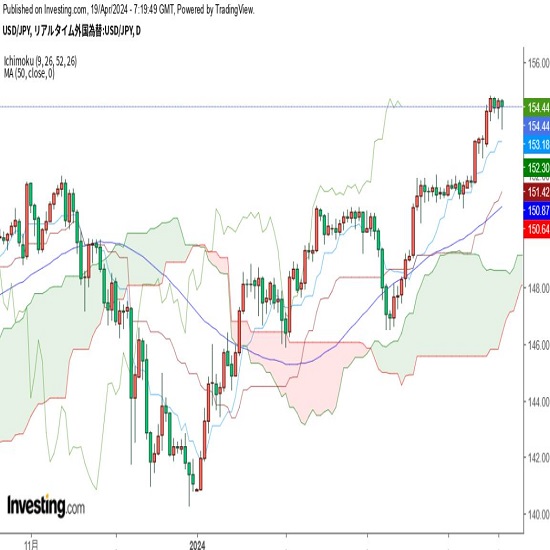

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.19

ドル円、イスラエルのイランに対する報復ミサイル攻撃報道に、一時153円台後半に急落 (4/19午前)

19日午前の東京市場でドル円はもみ合い後に急落。

-

米ドル(USD)の記事

Edited by:編集人K

2021.10.19

ドル円114円台前半、新規材料待ちで高値圏でのもみ合い (11/19午前)

19日午前の東京市場でドル円は114円台前半で頭の重い展開。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.10.19

ドル円、約3年ぶり高値圏で一進一退。米金利や米株を睨みながらの神経質な展開(10/19朝)

週明け18日(月)のドル円相場は下落後に持ち直す展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。