ドル円,パウエル米連銀議長講演からドル安、ボックス型持ち合いで週末の米雇用統計へ

〇先週末のドル円、PCEデフレーター改善に110.26まで上昇

〇その後、パウエル議長の予想よりハト派よりな内容の講演で109.70レベルに反落

〇7月PCEデフレーターは、前年同月比+4.2%、コアも3.6%、いずれも1991年以来の高水準

〇パウエル議長は年内量的緩和縮小が適切と発言するも、時期は明示せず、利上げは急がない姿勢を強調

〇テーパリング開始時期は8月雇用統計次第か

〇ドル円は雇用統計まで109.40-110.00中心のボックス圏での推移を予想

〇雇用統計後ドル安に向かう場合、109.10、108.71、107.46等最近の安値を順次試すか

〇110.30超えから続伸の場合、110.79超えで逆三尊完成、ドル高加速しやすい

【概況】

ドル円は8月27日22時過ぎに110.26円まで上昇して8月19日昼及び26日夜に付けた110.22円をわずかに超えて8月16日夜安値109.10円以降の高値を切り上げたが、深夜に109.70円台へ反落した。

8月27日夜に当初上昇したのは米7月PCEデフレーターが予想を上回る上昇率となったことで米連銀の量的緩和縮小開始が速まると市場が受け止めてドル買いへ向かったためだが、23時のパウエル米連銀議長講演を控えていたこともありドル高反応は短時間にとどまり、議長講演内容が伝わり始めると市場が警戒するほどには議長の量的緩和縮小着手は急がれていないとの印象となり、利上げについてもかなり慎重姿勢だとしてドル安へと急旋回した。

ユーロドルはいったん下落したところから急伸して8月20日以降の高値を更新、ポンドドルや豪ドル等も8月20日以降の高値を更新してドル全面安の様相となった。ドルストレートにおけるドル安からクロス円全般が上昇、ドル円としてはドル安とクロス円からの円安に挟まれたが、米長期債利回り低下を見てドル安円高が勝る動きとなった。

【株高、米長期債利回り低下、PCE物価指数上昇率は30年ぶり高水準】

米10年債利回りは前日比0.04%低下の1.31%。8月17日に1.21%まで低下したところから反騰入りして26日には1.37%台へ戻して8月12日に付けた1.38%に迫っていたが、27日は一時1.30%まで反落した。量的緩和縮小開始と利上げ時期に敏感である2年債利回りは0.02%低下の0.22%。8月25日に0.25%へ上昇して8月4日の0.16%以降の高値としたが27日は一時0.21%まで反落した。

株式市場は楽観的な受け止めでNYダウが前日比242.68ドル高と上昇、ナスダック総合指数は183.69ポイント高で2日ぶりに史上最高値を更新した。

米商務省が発表した7月の個人消費支出(PCE)物価指数の上昇率は前年同月比4.2%となり1991年1月の4.5%以来30年ぶり伸び率となった。食料品とエネルギーを除いたコア指数の前年同月比も3.6%となり1991年3月の3.7%以来の伸び率となった。これらは米連銀にとって景気回復を反映した物価上昇率としては充分に目標達成であり、放置すれば物価上昇の上ブレが悪影響を及ぼすことにもなりかねない水準となった。

【パウエル米連銀議長のジャクソンホール講演は市場予想よりハト派】

パウエル米連銀議長は27日(日本時間23時から)の講演で「景気回復が続けば年内の量的緩和縮小開始が適切」としたが利上げを急がない姿勢を強調したことで市場はややハト派と受け止めて米長期債利回りは低下反応となり為替市場はドル全面安となった。議長は講演で、インフレ加速は一時的としたが 物価は米連銀が示してきた「一段と大きく前進」という目標に達したとし、雇用情勢も明確に進展したと述べた。新型コロナの変異株による感染拡大については短期的なリスクとしたものの、米連銀としては量的緩和の縮小を年内に開始するのが適切とした。ただし拙速な利上げは極めて有害だとも述べた。次のFOMCで決定するとか、10月にも開始するという具体的な時期を示さなかったことは、年末までに着手を決定して開始するようなスケジュール感を市場に与えた。

【米連銀のタカ派による早期開始の主張も相次ぐ】

議長講演後にクラリダ副議長はTVインタビューで、量的緩和縮小条件としての「物価の目標への一段と大きな前進」が満たされており「雇用の目標への前進は秋も続く」とし「それが起きれば年内に資産購入ペースの縮小を始めることを私は支持するだろう」と述べたが、他の高官たちによる量的緩和縮小着手を急ぐべきとの主張も相次いだ。

米アトランタ連銀のボスティック総裁は通信社のインタビューで「8月の雇用の伸びが6〜7月並みの100万人近くとなれば10月にテーパリングを開始することに不安はない」と述べ、次回のFOMC(9/21〜9/22)で計画が示される可能性を示唆した。

米セントルイス連銀のブラード総裁は「資産購入の縮小を早期に開始し来年1-3月期までに資産購入を終わらせることを望む」と述べた。

パウエル議長は具体的な時期、目安を示さなかったものの、9月3日の米8月雇用統計が強い改善を示せばタカ派による早期テーパリング開始の論調が強まり9月21/22日のFOMCでテーパリングの計画が示される可能性もある。ただ、現時点での8月米雇用統計に対する市場の事前予想では、8月の非農業部門雇用者数は7月の84.3万人増から80.0万人増へと若干鈍化する見込みとなっている。最近の米景況感がやや鈍化傾向を示してきたことを反映していると思われる。

9月3日発表の米雇用統計が冴えない内容となる場合、10月8日の9月雇用統計の内容を見定める必要があり、11月2-3日の次々回FOMCや12月14-15日のFOMCまで決定は遅れる可能性もあるだろう。議長講演からひとまずはドル安反応となったわけだが、今後の米経済指標及び週末の米8月雇用統計を見ながら為替市場も大きく動いてゆく事になるのだろう。

【当面のポイント 1円弱のボックス相場から上下いずれへ抜けるのか試す】

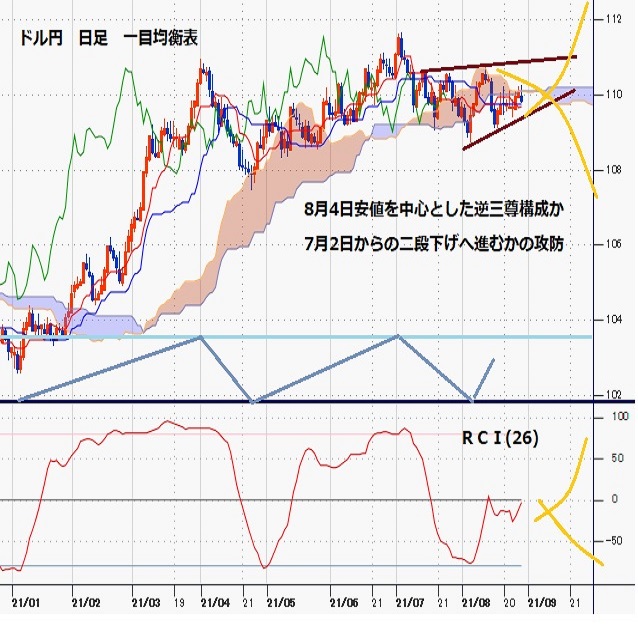

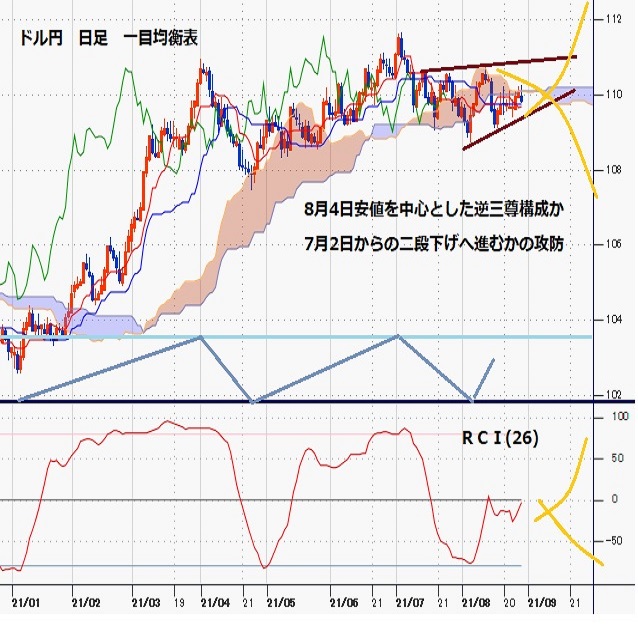

8月16日夜安値で109.10円まで下落した局面は米経済指標の鈍化によりテーパリングも急がれないとしてのドル安だったが、8月19日未明のFOMC議事録公開後にいったんドル高反応を見せたもののドル円はボックス型持ち合いにつかまっている。8月20日以降はユーロやポンド、豪ドル等が上昇しておりドルストレートではFOMC議事録公開後のドル高を消化してドル安基調へ風向きを変え、27日の議長講演後もドル安を継続として週を終えている。米長期債利回り低下によりドル円としてはドル安円高反応となりやすいものの、株高とクロス円全般の上昇が円安感を発生させているためにドル円としての方向感が定まり切れていない。

(1)当面はボックス型持ち合いの上下限での逆張り展開とみる。

ドル円にとってはドルストレートでのドル安、米長期債利回り低下によるドル安圧力がやや勝る状況とみるが、8月19日夕安値109.47円、8月24日夜安値109.40円と109.40円台で底固さを見せているので、109.40円前後では買い戻されやすい状況と思われる。しかし8月27日に110.26円までわずかにこの間の高値を切り上げたところから失速しているため、110円台序盤へ戻したところは戻り売りにつかまりやすいと思われる。

(2)ボックス型持ち合いを継続しながら週末の米雇用統計へ向かい、雇用統計後のドル安感が強まればボックス型持ち合い下放れから8月16日夜安値109.10円、さらに8月4日安値108.71円試しへ向かうとみる。8月4日安値を割り込めば7月2日高値からの下落は二段目に入るために4月23日安値107.46円を順次試す流れへ進みやすくなるとみる。

(3)110.30円超えから続伸に入ればボックス型持ち合い上放れとし、8月11日高値110.79円超えを目指すとみる。8月11日高値を超えれば8月4日安値を中心として日足レベルの逆三尊底を完成させてドル高円安が加速しやすくなり、7月2日高値111.65円超えに挑戦する可能性も浮上するとみる。(了)<29日15:40執筆>

【当面の主な予定】

8/30(月)

休場 トルコ(戦勝記念日)、英国(バンクホリデー)

08:50 (日) 7月 小売業販売額 前年同月比 (6月 0.1%、予想 2.1%)

10:30 (豪) 4-6月期企業営業利益

18:00 (欧) 8月 消費者信頼感確定値 (速報 -5.3、予想 -5.3)

18:00 (欧) 8月 経済信頼感 (7月 119.0、予想 118.0)

21:00 (独) 8月 消費者物価指数速報値 前月比 (7月 0.9%、予想 0.1%)

21:00 (独) 8月 消費者物価指数速報値 前年同月比 (7月 3.8%、予想 3.9%)

23:00 (米) 7月 住宅販売保留指数 前月比 (6月 -1.9%、予想 0.5%)

23:00 (米) 7月 住宅販売保留指数 前年同月比 (6月 -3.3%、予想 -8.5%)

8/31(火)

米軍のアフガニスタン撤退期限

07:45 (NZ) 7月 住宅建設許可件数 前月比 (6月 3.8%)

08:30 (日) 7月 失業率 (6月 2.9%、予想 2.9%)

08:30 (日) 7月 有効求人倍率 (6月 1.13、予想 1.12)

08:50 (日) 7月 鉱工業生産速報値 前月比 (6月 6.5%、予想 -2.5%)

08:50 (日) 7月 鉱工業生産速報値 前年同月比 (6月 23.0%、予想 11.2%)

10:00 (中) 8月 国家統計局製造業PMI (7月 50.4、予想 50.2)

10:00 (NZ) 8月 NBNZ企業信頼感 (7月 -3.8)

10:30 (豪) 4-6月期 経常収支 (1-3月 183億豪ドル、予想 210億豪ドル)

10:30 (豪) 7月 住宅建設許可件数 前月比 (6月 -6.7%、予想 -5.0%)

10:30 (豪) 7月 民間部門信用

14:00 (日) 7月 新設住宅着工戸数 前年同月比 (6月 7.3%、予想 5.3%)

14:00 (日) 8月 消費者態度指数・一般世帯 (7月 37.5、予想 35.5)

16:55 (独) 8月 失業者数 前月比 (7月 -9.10万人、予想 -4.00万人)

16:55 (独) 8月 失業率 (7月 5.7%、予想 5.6%)

17:30 (英) 7月 消費者信用残高 (6月 3億ポンド、予想 4億ポンド)

17:30 (英) 7月 マネーサプライM4 前年同月比 (6月 6.9%)

18:00 (欧) 8月 消費者物価指数速報値 前年同月比 (7月 2.2%、予想 2.7%)

18:00 (欧) 8月 消費者物価コア指数速報値 前年同月比 (7月 0.7%、予想 1.5%)

22:00 (米) 6月 米連邦住宅金融局(FHFA) 住宅価格指数 前月比 (5月 1.7%、予想 1.9%)

22:00 (米) 4-6月期 FHFA 住宅価格指数 前期比 (1-3月 3.5%)

22:00 (米) 6月 ケース・シラー米住宅価格指数 前年同月比 (5月 17.0%、予想 18.6%)

22:45 (米) 8月 シカゴ購買部協会景況指数 (7月 73.4、予想 68.0)

23:00 (米) 8月 コンファレンス・ボード消費者信頼感指数 (7月 129.1、予想 123.0)

9/1(水)

OPECプラス閣僚級会合

一帯一路サミット(9月2日まで)

07:30 (豪) 8月 AiG製造業指数 (7月 60.8)

08:50 (日) 4-6月期 法人企業統計調査・全産業設備投資額 前年同期比 (1-3月 -7.8%)

10:30 (豪) 4-6月期 GDP 前期比 (1-3月 1.8%)

10:30 (豪) 4-6月期 GDP 前年同期比 (1-3月 1.1%)

10:45 (中) 8月 財新製造業PMI (7月 50.3、予想 50.2)

16:55 (独) 8月 製造業PMI改定値 (速報 62.7)

17:00 (欧) 8月 製造業PMI改定値 (速報 61.5)

17:30 (英) 8月 製造業PMI改定値 (速報 60.1)

18:00 (欧) 7月 失業率 (6月 7.7%)

21:00 (独) バイトマン独連銀総裁、講演

21:15 (米) 8月 ADP非農業部門雇用者数 前月比 (7月 33.0万人、予想 67.5万人)

22:45 (米) 8月 製造業PMI改定値 (速報 61.2)

23:00 (米) 8月 ISM製造業景況指数 (7月 59.5、予想 59.0)

23:00 (米) 7月 建設支出 前月比 (6月 0.1%、予想 0.3%)

23:30 (米) EIA週間石油在庫

9/2(木)

東方経済フォーラム(ロシア、9月4日まで)

08:50 (日) 8月 マネタリーベース 前年同月比 (7月 15.4%)

10:30 (豪) 7月 貿易収支 (6月 104.96億豪ドル)

10:30 (豪) 7月 持家住宅ローン件数

14:30 (日) 片岡日銀審議委員、記者会見

18:00 (欧) 7月 生産者物価指数 前月比 (6月 1.4%)

18:00 (欧) 7月 生産者物価指数 前年同月比 (6月 10.2%)

21:30 (米) 4-6月期 非農業部門労働生産性改定値 前期比 (速報 2.3%、予想 2.5%)

21:30 (米) 新規失業保険申請件数 (前週 35.3万件)

21:30 (米) 失業保険継続受給者数 (前週 286.2万人)

21:30 (米) 7月 貿易収支 (6月 -757億ドル、予想 -740億ドル)

23:00 (米) 7月 製造業新規受注 前月比 (6月 1.5%、予想 0.6%)

26:00 (米) ボスティック・アトランタ連銀総裁、講演

9/3(金)

07:30 (豪) 8月 AiG建設業指数 (7月 48.7)

10:45 (中) 8月 財新サービス業PMI (7月 54.9、予想 51.3)

16:55 (独) 8月 サービス業PMI改定値 (速報 61.5)

17:00 (欧) 8月 サービス業PMI改定値 (速報 59.7)

17:30 (英) 8月 サービス業PMI改定値 (速報 55.5)

18:00 (欧) 7月 小売売上高 前月比 (6月 1.5%)

18:00 (欧) 7月 小売売上高 前年同月比 (6月 5.0%)

21:30 (米) 8月 非農業部門就業者数 前月比 (7月 94.3万人、予想 80.0万人)

21:30 (米) 8月 失業率 (7月 5.4%、予想 5.2%)

21:30 (米) 8月 平均時給 前月比 (7月 0.4%、予想 0.3%)

21:30 (米) 8月 平均時給 前年同月比 (7月 4.0%、予想 4.0%)

22:45 (米) 8月 サービス業PMI改定値 (速報 55.2)

22:45 (米) 8月 総合PMI改定値 (速報 55.4)

23:00 (米) 8月 ISMサービス業景況指数 (7月 64.1、予想 62.5)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.08.30

重要米指標の発表相次ぐ、波乱含みの展開も(週報8月第5週)

先週のドル/円相場は、レンジ取引。週間を通した値幅はわずか85ポイントで、これは6月7-11日週以来の小動きだった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.08.28

来週の為替相場見通し:『米金利を睨みながらの神経質な展開を想定。米雇用統計に注目』(8/28朝)

ドル円はジャクソンホール会合を受けても尚方向感を見出すには至りませんでした。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。