ドル円見通し 逆三尊形成か二段下げか、27日の米連銀議長講演で秋への流れ決まるか

〇先週のドル円、週初安値109.10をつけ、FOMC議事録で110.22まで戻すもトヨタショック等で反落

〇6月以降ドル円は早期テーパリングの思惑をめぐり経済指標、要人発言、FOMC議事録等に一喜一憂

〇今週8/27のパウエル議長講演が最大の焦点、米2QGDP改定値、個人消費、PCEデフレーターも要注視

〇議長講演をきっかけに金融市場全般が動きだす可能性高いが、ドル円は逆三尊か二段下げかの正念場

〇109.47割れから109.10を試し、底割れから二段下げ108.71、108円序盤に向かうか

〇110.22超えから110.50試し、超えた場合110.79、111円序盤試し、逆三尊完成で112円を覗う可能性も

【概況】

ドル円は8月11日夕高値110.79円から16日夜安値109.10円まで下落したところから持ち直し、FOMC議事録公開後の19日昼に110.22円まで戻したが、トヨタショックもきっかけとなって19日夕刻には109.47円まで急落、その後も110円台回復へ進めないまま週を終えた。

8月16日夜安値から19日昼高値までの上昇幅は1.12円だったが、19日夕刻安値まで0.75円の反落で上昇幅の凡そ3分の2を削った。

【この1か月の騰落推移、米経済指標発表に一喜一憂】

米連銀が6月15-16日の前回FOMCでテーパリング=量的金融緩和縮小開始への議論を始めたとされたところから為替市場もテーパリング時期を巡る思惑を中心に動いてきた。7月23日高値110.58円から8月4日夜安値108.71円まで下落した段階ではテーパリング時期もまだ先として米長期債利回りが低下してドル安の推移となりドル円も下落していたが、8月4日夜の米7月ISMサービス業景況指数が予想を超える強さだったことで急騰に転じ、8月5日にはウォラー米連銀理事が「7月分と8月分の米雇用統計で就業者増加が80〜100万人規模ならテーパリング開始の条件を満たす」旨を発言、8月6日の米7月雇用統計で非農業部門就業者数が94.3万人増となり6月の93.8万人増に続く良好さで失業率も6月の5.9%から5.4%へ大幅改善したことでドル高が進んで8月11日には110.79円の高値を付けて7月23日高値を上抜いた。

しかし、8月11日の米7月コアCPI上昇率が前年比で鈍化したことからテーパリング時期は遅くなるとの思惑でドル高が一巡、13日のミシガン大消費者信頼感指数の悪化、16日のNY連銀製造業景況指数の悪化を見て16日夜には109.10円まで下げた。

109円割れ回避から買い戻され、19日未明のFOMC議事録公開を控えてドル高がぶり返しに入った。

8月19日未明に公開された米FOMC議事録では市場の認識よりも米連銀による物価上昇への懸念が濃く、9月のFOMCでテーパリング開始が決定される可能性が高まったとしてドル全面高となり19日昼にドル円は110.22円まで上昇した。しかし、ドル全面高の中でクロス円の大幅下落から円の買い戻しも勢い付いたためにドル円においてもドル安円高へと流れが変わった。トヨタ自動車が東南アジアでの感染拡大で部品調達に支障が出ているとして9月の世界生産計画を当初計画から4割減へ修正したことがトヨタショックとなったこともドル円の反落のきっかけとなった印象だ。20日はドル高基調が続く中でドル円も落ち着き、109円台後半での小動きとなった。

8月27日のパウエル議長講演が最大の焦点だが、8月26日の米4-6月期GDP改定値、27日の7月個人消費支出及びPCEデフレーターも注目される。

【8月27日にジャクソンホールのパウエル米連銀議長講演】

デルタ株による感染拡大は世界全体で見れば第三波の発生でありまだピークが見えない状況だ。特にアジアでの感染爆発が深刻であり世界の工場として部品供給源となっているところでの生産支障は世界規模の景気回復への足かせとなりつつある。ワクチン接種済でもブレイクスルー感染が発生していることから従来のワクチンによる集団免疫獲得と景気回復への楽観にも暗雲が立ち込めている。そうした先行き不透明感はあるものの、NYダウ等は史上最高値圏にありバブルの様相であり、物価上昇も上ブレがピークアウトしても政策目標の2%強の水準を大きく超えていることを踏まえれば米連銀としても大規模な量的金融緩和を継続して市場に資金供給し、それが投機マネーと化してバブル→バブル崩壊という金融危機リスクを高めたくないとの認識が強まっているように思われる。

アジアの感染爆発は日本もその只中にあるが、これまでも緊急事態宣言が発出されても市場は左右されず、あくまでも米国株式市場と債券利回りを見ながら全般のドル高基調ないしドル安基調を反映する動きをとってきているので、今後も総選挙での政情不安でも発生しない限りは本邦材料による独自の動きとはならず、米連銀の金融政策とその反応次第での動きが続くと思われる。

【逆三尊か、二段下げか、正念場】

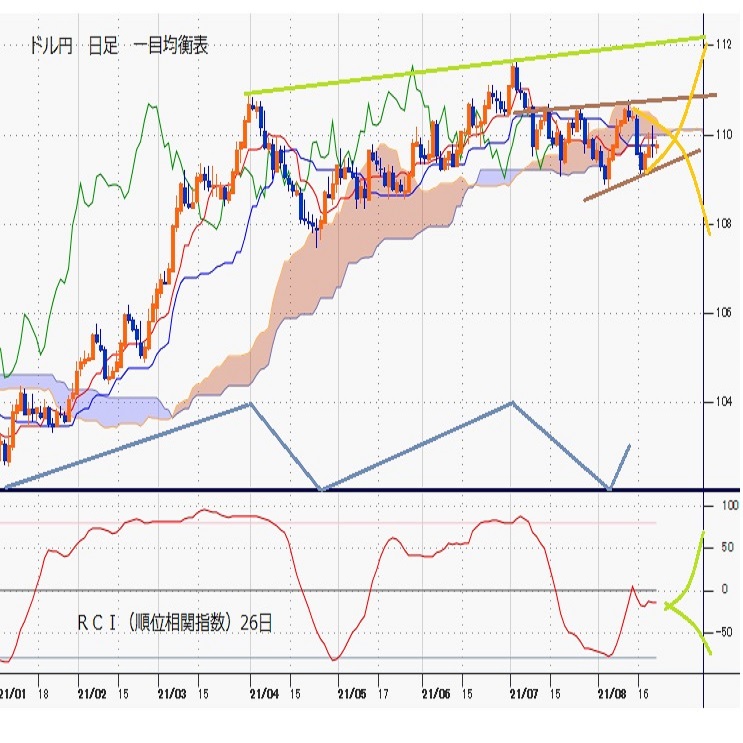

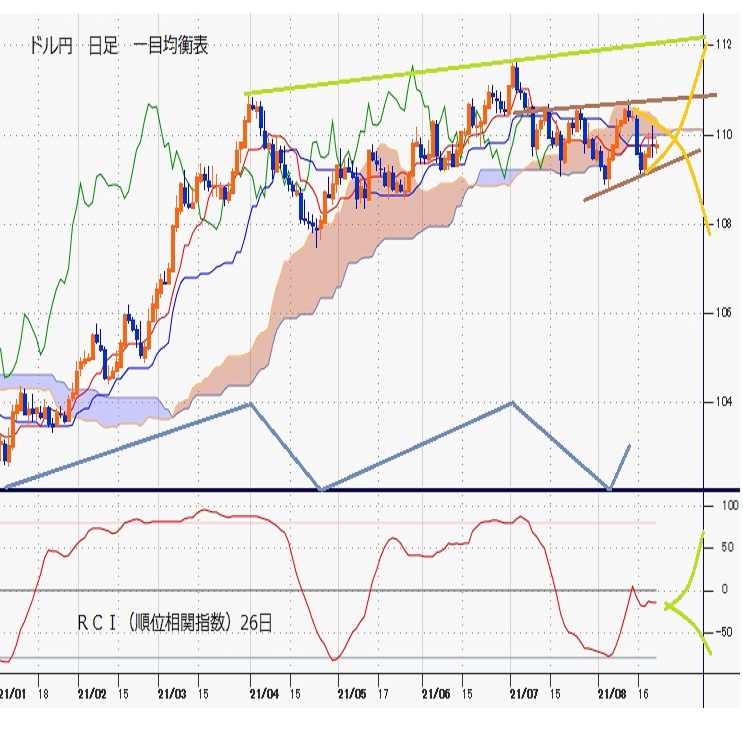

パウエル議長講演をきっかけに大きく金融市場全般が動きだすと思われるが、ドル円の日足チャートでは逆三尊形成からの上昇期入りか、7月2日高値からの二段下げへ進むのか、秋へ向けた重要な分岐点に差し掛かっている。

8月4日安値108.71円を中心=頭とすれば、7月19日安値109.05円と8月16日安値109.10円が対となって両肩を形成しており、8月11日高値110.79円を超えてくれば逆三尊型の底打ちとなり7月2日からの下落期を終了して新たな上昇期に入る可能性が高まる。その際は7月2日高値とのダブルトップにとどまる可能性もあるものの、7月2日高値を超えて昨年2月20日高値112.21円試しに向かう事も考えられる。

尤も、8月11日高値を超えないことには逆三尊は完成しない。7月14日高値110.69円、7月23日高値110.58円、8月11日高値110.79円といずれも111円手前の水準で抵抗にあっており、8月16日安値109.10円を割り込めば逆三尊の右肩が外れて8月4日安値108.71円試しへ進み、底割れの場合は7月2日高値からの下落が8月4日までを一段目として8月11日を起点に二段目の下落期に入ることとなり、7月2日を当面の天井とした下落の長期化が考えられる。その際は4月23日安値107.46円、8月11日への戻り幅の倍返し106.63円等を目指して行く可能性も出てくると思われる。

【当面のポイント】

(1)当初、8月19日夕安値109.47円を下値支持線、8月19日昼高値110.22円を上値抵抗線とみておく。

(2)8月19日夕安値割れからは8月16日夜安値109.10円前後試しとみるが、議長講演前段階では109円台序盤で買い戻されやすいとみる。ただし議長講演等をきっかけに8月16日夜安値を割り込む場合は8月11日高値からの下落も二段目、日足チャートレベルでは逆三尊の右肩形成失敗による下落期入りとなる可能性が高まり8月4日夜安値108.71円、さらに108円台序盤へ向かう流れへ進みやすくなるとみる。

(3)8月19日昼高値超えからは110.50円前後試しとみるが、議長講演前では110.20円から110.50円手前は戻り売りにつかまりやすいとみる。ただし議長講演等をきっかけに110.50円を超える場合はそのまま8月11日高値110.79円、111円台序盤を目指す流れへ進みやすくなるとみる。また日足レベルでの逆三尊完成により先行きは112円を伺う可能性も出てくると考える。

【当面の主な予定】

8/23(月)

16:30 (独) 8月 製造業PMI速報値 (7月 65.9、予想 65.0)

16:30 (独) 8月 サービス業PMI速報値 (7月 61.8、予想 61.0)

17:00 (欧) 8月 製造業PMI速報値 (7月 62.8、予想 62.0)

17:00 (欧) 8月 サービス業PMI速報値 (7月 59.8、予想 59.5)

17:30 (英) 8月 製造業PMI速報値 (7月 60.4、予想 59.5)

17:30 (英) 8月 サービス業PMI速報値 (7月 59.6、予想 59.1)

22:45 (米) 8月 製造業PMI速報値 (7月 63.4、予想 62.8)

22:45 (米) 8月 サービス業PMI速報値 (7月 59.9、予想 59.3)

23:00 (欧) 8月 消費者信頼感速報値 (7月 -4.4、予想 -5.0)

23:00 (米) 7月 中古住宅販売件数・年率換算件数 (6月 586万件、予想 583万件)

23:00 (米) 7月 中古住宅販売件数 前月比 (6月 1.4%、予想 -0.5%)

8/24(火)

米副大統領がシンガポールで演説

アフガニスタン情勢めぐる国連人権理事会の特別会合

07:45 (NZ) 4-6月期 小売売上高指数 前期比 (1-3月 2.5%、予想 2.0%)

15:00 (独) 4-6月期 GDP改定値 前期比 (速報 1.5%、予想 1.5%、予想 1.5%)

15:00 (独) 4-6月期 GDP改定値・季調済 前年同期比 (速報 9.2%、予想 9.2%)

15:00 (独) 4-6月期 GDP改定値・季調前 前年同期比 (速報 9.6%、予想 9.6%)

23:00 (米) 7月 新築住宅販売件数・年率換算件数 (6月 67.6万件、予想 70.0万件)

23:00 (米) 7月 新築住宅販売件数 前月比 (6月 -6.6%、予想 3.6%)

23:00 (米) 8月 リッチモンド連銀製造業指数 (7月 27、予想 25)

26:00 (米) 財務省2年債入札

8/25(水)

北朝鮮 先軍節

07:45 (NZ) 7月 貿易収支 (6月 2.61億NZドル)

4:00 中村日銀審議委員、記者会見

14:00 (日) 6月 景気先行指数CI・改定値 (速報 104.1)

14:00 (日) 6月 景気一致指数CI・改定値 (速報 94.0)

17:00 (独) 8月 IFO企業景況感指数 (7月 100.8、予想 100.3)

21:30 (米) 7月 耐久財受注 前月比 (6月 0.8%、予想 -0.2%)

21:30 (米) 7月 耐久財受注・輸送用機器除く 前月比 (6月 0.3%、予想 0.5%)

23:30 (米) EIA週間石油在庫統計

26:00 (米) 財務省5年債、2年物変動利付債入札

8/26(木)

米カンザスシティー連銀主催経済シンポジウム(ワイオミング州ジャクソンホール、28日まで)

08:50 (日) 7月 企業向けサービス価格指数 前年同月比 (6月 1.4%、予想 1.3%)

10:30 (豪) 4-6月期 民間設備投資 前期比 (1-3月 6.3%、予想 2.5%)

15:00 (独) 9月 GFK消費者信頼感 (8月 -0.3、予想 -0.5)

17:00 (欧) 7月 マネーサプライM3 前年同月比 (6月 8.3%、予想 7.6%)

20:30 (欧) 欧州中銀(ECB)理事会議事要旨

21:30 (米) 4-6月期 GDP改定値 前期比年率 (速報 6.5%、予想 6.7%)

21:30 (米) 4-6月期 GDP個人消費改定値 前期比年率 (速報 12.3%)

21:30 (米) 4-6月期 コアPCE改定値 前期比年率 (速報 6.1%、予想 6.1%)

21:30 (米) 新規失業保険申請件数 (前週 34.8万件、予想 35.0万件)

21:30 (米) 失業保険継続受給者数 (前週 282.0万人、予想 278.5万人)

26:00 (米) 財務省7年債入札

8/27(金)

08:30 (日) 8月 東京区部消費者物価指数・生鮮食料品除く 前年同月比 (7月 0.1%、予想 -0.1%)

10:30 (豪) 7月 小売売上高 前月比 (6月 -1.8%、予想 -2.1%)

15:00 (独) 7月 輸入物価指数 前月比 (6月 1.6%、予想 1.2%)

15:00 (独) 7月 輸入物価指数 前年同月比 (6月 12.9%、予想 13.8%)

21:30 (米) 7月 個人消費支出(PCE) 前月比 (6月 1.0%、予想 0.4%)

21:30 (米) 7月 PCEデフレーター 前年同月比 (6月 4.0%、予想 4.1%)

21:30 (米) 7月 PCEコアデフレーター 前月比 (6月 0.4%、予想 0.3%)

21:30 (米) 7月 PCEコアデフレーター 前年同月比 (6月 3.5%、予想 3.6%)

21:30 (米) 7月 個人所得 前月比 (6月 0.1%、予想 0.%)

23:00 (米) 8月 ミシガン大学消費者信頼感指数確報値 (速報 70.2、予想 71.0)

23:00 (米) パウエル米連邦準備理事会(FRB)議長、ジャクソンホール講演

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.08.23

ジャクソンホール会議注視、週末にかけ荒れ相場か(週報8月第4週)

先週のドル/円相場は、週を通して小動き。いわゆる「夏枯れ相場」は続いているようで、値幅も限られたものにとどまった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.08.21

来週の為替相場見通し:『ジャクソンホールでのパウエルFRB議長講演に注目』(8/21朝)

ドル円は上下しつつも方向感を見出すには至りませんでした(8/16安値109.11→8/19高値110.23→8/20終値109.79)。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。