�h���~�A��2�T�ԂԂ���l���玝�������W�J�B���[���͖�3�����Ԃ���l���֑���

�Z�h���~�������Ԃ̈��l110.39����110.82�ɔ����������̂�FOMC�c���v�|���\��110.65�t�߂܂œ

�ZFOMC�c���v�|�ɂ͌o�ς̏����������Ă͂�����̂́A�e�[�p�����O���}���p���͎����ꂸ

�Z���[���h�������ċ����ቺ��1.1836�܂ŏ㏸��������B�w�W�s�Ⴆ����1.18����A���߈��l�X�V

�Z�h���~�e�N�j�J���ɂ͔����n�����p���A���������ނ������̂̃e�[�p�����O�ϑ�������

�Z�Z���A�������Ƃ��h���~�㏸�����C���V�i���I�Ƃ��ė\�z

�Z�{���͉��B���̃C�x���g�������[���h�����S�̓������A�{���̗\�z�����W�F110.30�[111.00

�C�O���Ԃ̃��r���[

7���i���j�̃h���~����͉�����Ɏ��������W�J�B�@�đ����e�[�p�����O�ϑ��̌�ނ�w�i�Ƃ����Ē��������̋}�ቺ�i��10�N�����͈ꎞ1.29%�܂ŋ}�ቺ�B2/19�ȗ��A��4�������Ԃ�ᐅ���j���d�ƂȂ钆�A�A�W�A���Ԃɂ����āA6/22�ȗ��A��2�T�ԂԂ���l�ƂȂ�110.39�܂ʼn������܂����B�������A��ڋύt�\������o�b�N�ɉ����a��ƁA�A��FOMC�c���v�|���T�����|�W�V���������i�h���V���[�g�̔��߂��j��A�B�Ύ������ʉ݂ł̃h���������́i�����敨���i�̉������w�i�j�A�C���{���{�ɂ��u�����s��Ώۂ�4��ڂً̋}���Ԑ錾�߂�����j���ł߂��v�Ƃ̃w�b�h���C���i�~����j���x���ޗ��ƂȂ�A�č����Ԓ����ɂ����āA���l110.82�܂Ŕ��������ʂ������܂����B���ڂ��ꂽ��FOMC�c���v�|�ł́A�u�ψ��̓e�[�p�����O�̊J�n��Ɍ������i�W�������Ɨ\�z�v�u�����̈ψ��̓C���t�����X�N��������ɌX���Ă���Ɣ��f�v�u�ψ��͌o�ϊ����ƌٗp�w�W�����܂������Ƃɓ��Ӂv���̌�����������܂������A�e�[�p�����O���}���p����������Ȃ��������Ƃ��h�������U���A�{�e���M���_�i���{���ԌߑO6��20�����݁j�ł�110.65�ߕӂ܂œ���铮���ƂȂ��Ă���܂��B

7���i���j�̃��[���h������͑啝�����B�@�đ����e�[�p�����O�ϑ��̌�ނ�w�i�Ƃ����Ē��������̋}�ቺ���x���ޗ��ƂȂ钆�A�č����Ԓ����ɂ����āA�ꎞ1.1836�܂ŏ㏸���܂����B�������A���̌�́A�A���B���ɂ�����V�^�R���i�E�C���X�ψي��i�f���^���j�̊����g�僊�X�N��A�B���B�o�ς̐�s���s�������i������\���ꂽ�h�C�c5���z�H�Ɛ��Y���Ⴆ�Ȃ����ʁj�A�C�����敨���i�̉�����w�i�ƑΎ�v�ʉ݂ł̃h���������́A�D�S���I�ߖ�1.1800������荞���Ƃɔ����Z���̃��X�J�b�g���d�ƂȂ�A4/5�ȗ��A��3�����Ԃ���l�ƂȂ�1.1782�܂Ŕ��������ʂ������܂����B��FOMC�c���v�|��ɏ�����������߂�͓݂��A�{�e���M���_�i���{���ԌߑO6��20�����݁j�ł�1.1793�ߕӂŐ��ڂ��Ă���܂��B

�{���̌��ʂ�

�h���~�͈ꎞ��2�T�ԂԂ���l�ƂȂ�110.39�܂ʼn���������A�č����Q����Ɏ������������ƂȂ�܂����B�_�E���T�C�h�Ɉ�ڋύt�\�����{�����W���[�~�b�h�o���h���T���Ă��鑼�A���������V�O�i������������O���D�]��p�[�t�F�N�g�I�[�_�[���p�����Ă���A�e�N�j�J���I�Ɍ��āA�n�����͋����Ɣ��f�ł��܂��i��T���ȍ~�̉����͏㏸�g�����h�̉ߒ��Ō�����ꎞ�I�ȃ|�W�V���������Ɣ��f�j�B�t�@���_�����^���Y�I�Ɍ��Ă��A�s������鍪�����ĔN���e�[�p�����O�ϑ���A����ɔ����ߏ藬��������̋t�����X�N�i���Y���������v�̃h�������j�A�{�M�ɂ�������Z�ɘa�̒������ϑ��ȂǁA�h���~����̏㏸��A�z������ޗ��������c���Ă���܂��B�����ł́A���T7/14�ɗ\�肳��Ă���p�E�G��FRB�c���̔����Ɉ�x�̋c��،��Ɍ����ăh���~���ꂪ��������������z�肵�Ă���A�Z���I�ɂ��A�������I�ɂ��A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B

���A�{���͕č����̃C�x���g�ɖR�������Ƃ���i�ĐV�K���ƕی��\�������ȊO�ɒ��ڃC�x���g����������Ȃ����Ƃ���j�A���B���̃C�x���g�i���{����20��00���ɗ\�肳��Ă���ECB�ɂ����Z����̐헪�_���̌��ʌ��\��A21��30���̃��K���hECB���ٔ����Ȃǁj�ɐU�炳���W�J�ɒ��ӂ��K�v�ł��傤�i���[���h���̏㉺�ɔ����ăh���~���U�炳���W�J�BECB�ɂ��n�g�h�I�ȃX�^���X���������A���[���ł̃h���������h���~����̏㏸�ɔg�y����\������j�B

�{���̗\�z�����W�F110.30�[111.00

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.04.25

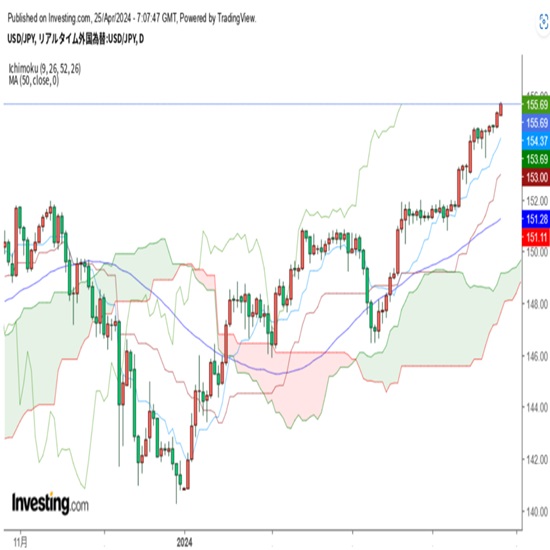

�����s��̃h����155�~75�K�܂ʼn~�������A���@�́u���{���ǂ͉���ł����v�������������i�D��(24/4/25)

�������ԁi���{����8������15���j�̃h���E�~�́A�ڗ������ޗ��͊ϑ�����Ȃ��Ȃ��A�~����������155�~75�K�܂Ńh���͏㏸�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.04.25

�h���~�A155�~�悹���������̓��������A155�~�䔼�ɑ��L�@(4/25�ߑO)

25���ߑO�̓����s��Ńh���~��155�~��O���𑱐L�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.04.25

�h���~���ʂ��@155�~�˔j������s��������ꂸ�A�x�����������l�Njy�̓����i24/4/25)

�h���~��24���ߌ�ɂ�154.90�~��֓��B���Ă����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.07.08

�h���~���ʂ��@110.50�~��������������߂�������l�d���A�h�����Ɖ~���������i21/7/8�j

�h���~��7��7���ߑO���l��110.38�~�։�������7��2���ߑO���l111.65�~�ȍ~�̈��l���X�V�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.07.07

�h���~�@���l�g���C���s�Ńh���͒ꌘ���l������(7/7�[)

7���̓����s��́u�s���ė����v�B�ꎞ�h�������i�W�A6��22���ȗ��̃��x���܂ŏ��ɂ��̂́A�I�Ղɂ����Ă͔����߂���Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B