�w��CPI�����C���C�x���g�B�C���t�����O�̌��݉��ɗv�x���x

�Z�h���~�T�O����109.32�܂ʼn���������A�A�x�����̉��Đ��̔�����ǍD�ȕĎw�W��110.33�܂ŏ㏸

�Z�������T�����\�̕Čٗp���v��NFP���s��\�z�������Ɣ����A109.55�ߕӂʼnz�T

�Z���[���h���ǍD�ȉ��B�o�ώw�W����1.2255�܂ŏ㏸������h���������͋��܂�T���ɂ���1.2104�ɋ}��

�Z�Čٗp���v���\��̓h������D���ƂȂ�1.2165�܂Ŏ��������ĉz�T

�Z�h���~��2�����Ԃ荂�l�����甽���ɓ]������A�e�N�j�J���ȉ��l�]�n�͌����邩

�Z�t�@���_�����^���Y���đ����e�[�p�����O�ϑ��������A�o�C�f���哝�̂̍����o�����҂��h�����T�|�[�g

�Z�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�A6/10�̕�5������ҕ����w���ɗv����

�Z���T�̗\�z�����W�iUSDJPY�j�F108.50�[111.00�A�iEURUSD�j�F1.2000�|1.2250

���T�̃��r���[�i5/31�|6/4�j

���h���~���ꁄ

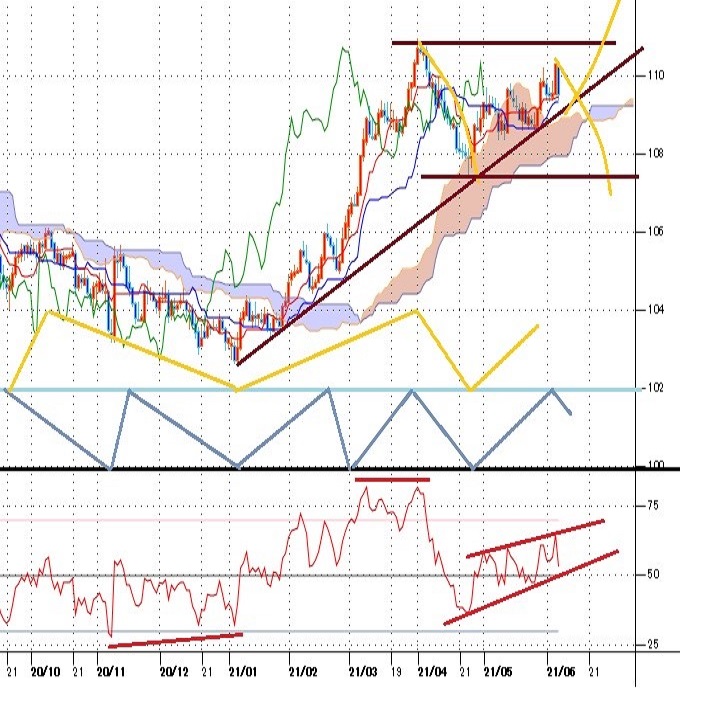

���T�̃h���~����iUSDJPY�j�́A�T��109.83���t������A�@���o���ϊ����̓���ڂ�A�A�Ē��������̐L�єY�݁A�B���������h���t�B�L�V���O�ɗ��ރh������t���[�A�C�p�Ďs��x��ɔ����|�W�V�����������d�ƂȂ�A��6/1�ɁA�T�Ԉ��l109.32�܂ʼn������܂����B�������A��ڋύt�\�]�����ɑ�����j�܂��ƁA�D�A�x�������Đ��ɂ��h���������́i�đ����e�[�p�����O�ϑ��ĔR���Ē��������㏸���ăh�����j��A�E�Čo�ώw�W�̗͋������ʁi��5��ISM�����ƌi���w���A�Ēn��A��o�ϕA��5��ADP�ٗp���v�A��5��ISM���ƌi���w���Ȃǁj�A�F5/28�ɋL�^�������ߍ��l110.21�˔j�ɔ����Z���̃��X�J�b�g�A�G�o�C�f���đ哝�̂ɂ�鑝�ňĂ̓P���āi��ֈĂƂ��Ė@�l�ł̍Œ�ŗ���15���ɐݒ�j���x���ޗ��ƂȂ�A�T���ɂ����āA4/6�ȗ��A��2�����Ԃ荂�l�ƂȂ�110.33�܂ŏ㏸���܂����B

�����Ƃ��A�H���ڂ��ꂽ�Čٗp���v�i��_�ƕ���ٗp�Ґ��j���s��\�z�������s��Ȍ��ʂƂȂ�ƁA�I�đ����e�[�p�����O�ϑ��̌�ށi�Ē��������ቺ���h������j��A�J6/3�ɔ��\���ꂽ���V�A�������ɂ��ăh�����Ď��Y�P�ޔ����i���V�A���{�n�t�@���h�ɂ��ăh�����Ď��Y�ۗ̕L�����[���ɂ��A���[����l�����A���ɃV�t�g�B���Y�\���̕ύX�͍���1�����ȓ��Ɏ��{�\��j�����߂čޗ�������A����109.55�ߕӂ܂Œl������Ẳz�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.2192�Ŋ��t������A�@���B���ɂ�����V�^�R���i�E�C���X�̏I�����҂�A�A��L�@��w�i�Ƃ���ECB�ɂ�鍪�����e�[�p�����O�ϑ��A�B�h�C�c5������ҕ����w���i����2.5%�A�\�z2.3%�A�O��2.0%�A���O�N������j�y�сA�C���[����5������ҕ����w���i����2.0%�A�\�z1.9%�A���O�N������j�̐L�ї��㏸�A�D�Ē��������̐L�єY�݁A�E���������h���t�B�L�V���O�ɗ��ރh������t���[�A�F���[����5��������PMI����l�i����63.1�A�\�z62.8�j�̗ǍD�Ȍ��ʂ��x���ޗ��ƂȂ�A��6/1�ɂ����āA��1�T�ԂԂ荂�l�ƂȂ�1.2255�܂ŏ㏸���܂����B

�������A5/25�ɋL�^�������ߍ��l1.2267���o�b�N�ɐL�єY�ނƁA�G�đ����e�[�p�����O�ϑ��̍��܂��w�i�Ƃ����h�������͂�A�H�h�C�c4���������㍂�i���ʁ�5.5%�A�\�z��2.0%�A�O��7.7%�A���O����j�̍Ⴆ�Ȃ����ʁA�I�ǍD�ȕČo�ώw�W��w�i�Ƃ����h�������́A�JECB���ǎҁi���Ƀ��K���h���فj�ɂ�郆�[���������̎v�f���d�ƂȂ�A�T���ɂ����āA5/14�ȗ��A��3�T�ԂԂ���l�ƂȂ�1.2104�܂ŋ}�����܂����B�����Ƃ��A�K�s��Q���҂ɒ��ڂ���Ă����Čٗp���v���Ⴆ�Ȃ����ʂƂȂ�ƁA�L�đ����e�[�p�����O�ϑ��̌�ނ����Ē��������ቺ���x���ޗ��ƂȂ�A����1.2165�ߕӂ܂Ŏ��������Ẳz�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i6/7�|6/11�j

���h���~���ꁄ

�h���~�͕s��ȕČٗp���v��w�i�ɖ�2�����Ԃ荂�l�����甽���ɓ]���܂������i110.33��109�~�䔼�j�A���������V�O�i������������O���D�]���p�����Ă��邱�ƁA�_�E���T�C�h�Ɉ�ڋύt�\�]���������A21���ړ����ϐ����ڋύt�\�_����Ƃ�������v�e�N�j�J���|�C���g������ł��邱�ƁA�_�E���_�ɂ�����㏸�g�����h�i��l�Ɖ��l�̓�����グ�j���������Ă��邱�Ɠ��܂���ƁA���l�]�n�͌���I�ƍl�����܂��i�Z���㏸�g�����h�̌p���j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@�đ����e�[�p�����O�ϑ��̍��܂�i�Ĕ�_�ƕ���ٗp�Ґ����s��\�z������������ƂŁA�e�[�p�����O�ϑ����ꎞ��ނ�����A���ώ����̑啝�ȐL�т��������A���T�͍Ăуe�[�p�����O�ϑ������܂�\������j��A�A��L�@��w�i�Ƃ����ߏ藬��������̋t�����X�N�i���Y���������v�̃h�������v���j�A�B�o�C�f���đ哝�̂ɂ������o�����҂ȂǁA�h�������E�~������ӎ�������ޗ�����������܂��B

�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B���A���T�́A6/10�ɗ\�肳��Ă����5������ҕ����w���ɒ��ڂ��W�܂�܂��B���w�W���s��\�z������L�т��������ꍇ�A�O�����l�i���j�A�đ����e�[�p�����O�ϑ��ĔR���Ē��������㏸���ăh�����̔g�y�o�H�Ńh���~���Čٗp���v��̉�������S�l�߂�����\�������܂邱�Ƃ���A���T�͔���ꏄ��̃A�b�v�T�C�h���X�N�i�������X�N�j�ɓ��ɒ��ӂ��K�v�ł��傤�i���O���́A5/7�ɔ��\���ꂽ�s��ȕČٗp���v��109.29��108.33�֔���������A5/12�ɔ��\���ꂽ�ď���ҕ����w���ŃC���t�����O���ĔR�����108.59��109.79�Ƒ��X�ɑS�l�߂���B���B���T�̃h���~����͑O���Ɠ������ꂪ�J��Ԃ����\������j�B

���T�̗\�z�����W�iUSDJPY�j�F108.50�[111.00

�����[���h�����ꁄ

���[���h�������5/25�ɋL�^�������ߍ��l1.2267���g�b�v�ɔ����ɓ]����ƁA���T���ɂ����Ĉꎞ1.2104�܂ŋ}�����܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h������������ȂǁA�Z���I�ȉ������X�N���x������܂��B�A���A�������I�Ɍ���A�_�E���T�C�h��90���ړ����ϐ���200���ړ����ϐ��A��ڋύt�\�_������T���Ă���ׁA������̉������z�肵�Â炢�ƍl�����܂��i��ڋύt�\�O���D�]��_�E���_�ɂ�����㏸�g�����h���p�����Ă���A���������Ƃ���ł͉����ڔ������o�₷���`���[�g�`��B�Z���I�ɒn����������������A5/5�ɋL�^�������߈��l1.1985���������Ȃ�����A�������I�ȏ㏸�g�����h�͕s�ςƔ��f�j�B

�����������A���T��6/10�ɗ\�肳��Ă���ECB������ɒ��ڂ��W�܂�܂��B�s��̏œ_�́A�@�p���f�~�b�N�ً}�w���v���O�����iPEPP�j�ɂ��āA��������̎����������邩�ۂ��A�A���[���������p����������邩�ۂ���2�_�ƂȂ��Ă���܂��B���K���hECB���ق��͂��߁A���B���ǎ҂́u�e�[�p�����O�c�_�͎��������v�Ƃ̃X�^���X��ς��Ă��炸�A����̗�����ŁuPEPP�̏k���i�e�[�p�����O�j�v�ɂ��Ă̋c�_���o�Ă���\���͖R�����ƍl���炦�܂��i��3���̗�����Ŏ����ꂽ�uPEPP�̊g����j�v�͏C�������\�����������̂́A���̓_�͐D�荞�ݍς݂ł��邽�߁A����ւ̉e���͌���ꂻ���ł��j�B����A���[�����ɂ��Ă͉��߂Čx�����i�����p���j���������\���������A���[������ł̔����������܂�܂��B

�ȏ�܂��i�@�e�N�j�J���ʂł̒Z���I�Ȏコ�{�AECB�ɂ�鑁���e�[�p�����O�ϑ��̌�ށ{�B���[���������p���̍ċ����j�A�����ł͈��������A���[���h������̉��������C���V�i���I�Ƃ��ė\�z�������܂��i�s��ȕČٗp���v���āA�ꎞ�I�ɕĒ��������ቺ���h������E���[�������̗��ꂪ���܂�܂������A���T�͕ăC���t�����O�ĔR���đ����e�[�p�����O�ϑ��ĔR���Ē��������㏸���h�����E���[�����Ƃ������W�J�������܂�邱�Ƃ���A�_�E���T�C�h���X�N�ɓ��ɒ��ӂ��K�v�ł��傤�j�B

���T�̗\�z�����W�iEURUSD�j�F1.2000�|1.2250

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2021.06.07

�h���~���ʂ��@�Čٗp���v�ł̏A�Ǝґ������Ⴆ���A��i���ւ̒�q�O���i�T��6����1�T�j

6��4���锭�\�̕�5���ٗp���v�ł́A��_�ƕ���A�ƎҐ����O����55��9000�l���ƂȂ�4����27��8000�l������L�т������������̂̎s��\�z��65���l������������B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2021.06.04

�h����110�~��A�Čٗp���v�𒍎�(6/4�[)

4���̓����s����P������B�����A�O���̂m�x���Ԃ�110.32�~�������������ߍ��l�ɁA�Ăіʍ��킹����ǖʂ��ϑ�����Ă����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B