ドル円見通し 米長期債利回り低下傾向でドル円の安値探り続く

〇ドル円下落基調15日に108.60まで下げ、その後は109円にとどかないまま先週を終える

〇NYダウは15.16日に史上最高値を更新、ドル円は利回り低下につれての動き

〇米長期金利は上昇一服感もあるが、高水準維持いつ再上昇してもおかしくない状況

〇ドル円週足レベルで80週周期の底打ちか、年初からの上昇はいまだ中間点にすぎない可能性も

〇ドル円109.39を超えてくれば上昇再開の可能性

〇109.39をクリアできないうちは一段安警戒、108.60割れの場合108.16や107.83から107.50を目指す

【概況】

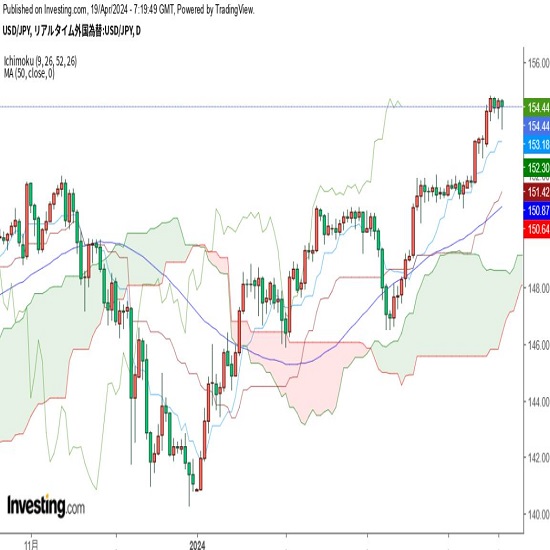

ドル円は3月31日高値110.96円からの下落基調を続けたまま先週を終えた。4月8日夜に109円割れを試したところから9日夜に109.95円までいったん戻したが、13日昼に戻り高値を切り下げてから一段安へ向かい14日には109円を割り込んだ。14日夜に109円台を付けたところは戻り売りにつかまり、15日深夜に108.60円まで安値を切り下げ、その後も109円に届かない範囲での推移に終わっている。

4月16日発表の米3月住宅着工件数は前月比19.4%増の173万9000戸だったが、2006年6月の180万2000戸以来約14年9か月ぶりの高水準だった。15日のフィラデルフィア連銀4月製造業景況指数が50年ぶりの高水準、ニューヨーク連銀の4月製造業景況指数も2017年10月以来の高水準等、米国の景況感は改善傾向が顕著であり、NYダウが4月15日、16日と2日続けて終値ベースの史上最高値を更新している。

ドル円としては市場の目が利回り低下継続に向かっているうちは安値試しへ進みやすいが、再上昇感が強まり始めれば調整終了から次の上昇期に入ったとして高値追及へ向かう可能性が浮上するのだろうと思われる。

【米長期債利回りはこのまま低下するか? 再上昇へ待機か】

米10年債利回りは3月30日に1.77%まで上昇してきたが、その後は低下傾向を続けている。3月30日のピークを中心に3月18日と4月13日のピークを合わせて利回りチャートが三尊天井型を形成している印象となっている。3月の米FOMC後にいったん低下したところが1.47%。2月25日へ急伸した後の低下で付けた水準が1.38%であり、利回り益確保のために米長期債買いが続くようだと1.50%を割り込んでくる可能性も考えられるが、それでも年初の0.90%、昨年8月の0.50%と比較すれば高水準といえる。

3月30日にかけての米長期債利回り上昇の背景には年度末へ向けて日本等の機関投資家等が債券価格上昇に対する利益確定売りを急いだことを反映し、4月からの利回り低下は年度替わりによる機関投資家の買い直しが影響したとの見方もある。

昨年と比較すればまだ高水準にあると見れば、ひとまず利回り上昇も頭打ちとすれば買い急がれて利回り低下がさらに進む可能性もあるところだが、バイデン政権において既に実施されてきている1.9兆ドルのコロナ対策、3月31日の大統領演説で示された2兆ドル強のインフラ投資計画、今後発表されるであろう1兆ドル規模の社会福祉関連政策等、財政出動拡大による大量国債発行が続けば、米長期債利回りがいつ再上昇に入っても不思議はないところだ。米国の経済指標が軒並み強いことも米長期債利回りの低下を放置できなくするのではないかと思われる。

【年初からの上昇一巡による調整安】

ドル円は1月5日安値102.57円を起点として3月31日高値まで丸3か月の上昇で110.96円まで8.39円の上昇幅を実現したが、その後の反落により4月15日安値108.60円まで2.36円の下落幅となった。

1月6日からの上昇は、週足レベルで見れば概ね80週前後の周期による底打ちサイクルにおける底打ち反騰であり、このサイクルにおける底打ち反騰としては2016年6月24日底から同年12月15日高値への上昇26週、上昇幅19.61円の他、2018年3月26日底から同年10月4日高値までの上昇28週、上昇幅9.91円、2019年8月26日底から2020年2月20日高値までの上昇26週、上昇幅7.76円等と比較すべき上昇期にあると思われる。

既に2020年2月20日への上昇幅を超えているが、概ね半年規模の上昇を実現してきたこれまでの流れを踏まえれば、年初からの3か月の上昇はあくまでも中間点に過ぎないのではないかと思われる。

110円到達からの反落という点では、2016年12月15日高値と2018年10月4日高値及び2020年2月20日高値を結ぶ4年間の下降チャンネルの上限に到達したことでテクニカル的にはブレーキがかかったといえるが、月足レベルではは2015年6月天井と2020年2月天井を結んだ巨大三角持ち合いの抵抗線を3月31日への上昇ではいったん突破しており、調整安を消化して上昇再開から次の高値更新へ向かう可能性を維持していると思われる。

【下値目途と反騰再開の目安】

直近の高値からは2円を超える下落幅となっているが、2020年3月24日の戻り天井から今年1月6日底までの下落期においては、4月6日への反発幅が2.46円、6月5日への反発幅が3.86円、8月13日への反発幅が2.88円、11月11日への反発幅が2.53円等であり、6月の反騰時を除けば2円を超える調整でもトレンドは変わらなかったため、今回も調整安が2円を超えてきたものの1月6日底を起点とした上昇基調を壊すレベルには至っていないと思われる。

26日移動平均を割り込んで続落しているため、52日移動平均(現在107.83円)まで下げれば高値から3円規模の調整となり、昨年6月5日への反騰時並みに調整規模が4円近くへ発展する可能性も出てくるが、80週サイクルレベルの上昇期とすればやや深い調整安も押し目底形成となり次の上昇へ向かうのではないかと思われる。

26日移動平均を割り込んだ後のため、上昇再開は26日移動平均(現在109.39円)を上抜き返すところからと考える。

【当面のポイント】

(1)4月14日午前安値から15日深夜安値へと安値を切り下げ、戻り高値も14日夜から16日夕へと切り下がっているが、下落角度はやや緩やかになってきている。14日夜高値109.09円を超えてくれば高値切り下がりから抜け出していったん持ち直しに入る可能性があるが、その場合も4月9日夜高値109.95円から4月13日昼高値109.75円へと戻り高値が切り下がってきた流れの範囲にとどまれば戻り一巡の下落でもう一段安へ進む可能性が残る。日足チャートにおける強気転換目安である26日移動平均が109.39円にあるので、まず109.39円を超えれば上昇再開の可能性が有利となり、さらに4月13日高値109.75円を超えれば3月31日からの調整を脱却して上昇再開から3月31日高値超えを目指す流れへ向かう可能性も高まってくると思われる。

(2)上記の強気転換目安をクリアできないうちは一段安警戒とし、4月15日安値108.60円割れの場合は年初からの上昇幅に対する3分の1押しにあたる108.16円、次に52日移動平均(現在107.83円)から107.50円を試すと思われるが、3分の1押しから107.50円までの水準は押し目形成の水準とみる。(了)<18日16:35執筆>

【当面の主な予定】

4/19(月)

08:01 (英) 4月 ライトムーブ住宅価格 前月比 (3月 0.8%)

08:50 (日) 3月 通関貿易統計・季調前 (2月 2174億円、予想 4932億円)

08:50 (日) 3月 通関貿易統計・季調済 (2月 -387億円、予想 2129億円)

13:30 (日) 2月 鉱工業生産・確報値 前月比 (速報 -2.1%)

13:30 (日) 2月 鉱工業生産・確報値 前年同月比 (速報 -2.6%)

13:30 (日) 2月 設備稼働率 前月比 (1月 4.7%)

17:00 (欧) 2月 経常収支・季調済 (1月 305億ユーロ)

17:00 (欧) 2月 経常収支・季調前 (1月 58億ユーロ)

18:00 (欧) 2月 建設支出 前月比 (1月 0.8%)

18:00 (欧) 2月 建設支出 前年同月比 (1月 -1.9%)

4/20(火)

10:30 (豪) 豪準備銀行(豪中銀)、金融政策会合議事要旨公表

13:30 (日) 2月 第三次産業活動指数 前月比 (1月 -1.7%、予想 0.5%)

15:00 (英) 3月 失業保険申請件数 (2月 8.66万件)

15:00 (英) 3月 失業率 (2月 7.5%)

15:00 (英) 2月 失業率・ILO方式 (1月 5.0%、予想 5.0%)

15:00 (独) 3月 生産者物価指数 前月比 (2月 0.7%、予想 0.6%)

4/21(水)

休場 インド、ブラジル、ベトナム

国際オリンピック委員会(IOC)理事会

07:45 (NZ) 1-3月期 消費者物価 前期比 (10-12月 0.5%、予想 0.8%)

07:45 (NZ) 1-3月期 消費者物価 前年同期比 (10-12月 1.4%、予想 1.5%)

09:30 (豪) 3月 ウエストパック景気先行指数 前月比 (2月 0.02%)

10:30 (豪) 3月 小売売上高 前月比 (2月 -1.1%、予想 1.0%)

15:00 (英) 3月 消費者物価指数 前月比 (2月 0.1%、予想 0.4%)

15:00 (英) 3月 消費者物価指数 前年同月比 (2月 0.4%、予想 0.8%)

15:00 (英) 3月 消費者物価コア指数 前年同月比 (2月 0.9%、予想 1.1%)

15:00 (英) 3月 小売物価指数 前月比 (2月 0.5%、予想 0.4%)

15:00 (英) 3月 小売物価指数 前年同月比 (2月 1.4%、予想 1.6%)

19:30 (英) ベイリー英中銀総裁、講演

23:00 (加) カナダ銀行 政策金利 (現行 0.25%、予想 0.25%)

4/22(木)

バイデン米大統領、気候サミット開催(4月23日まで、オンライン)

20:45 (欧) 欧州中央銀行(ECB)政策金利 (現行 0.00%、予想 0.00%)

21:30 (欧) ラガルド欧州中央銀行(ECB)総裁、定例記者会見

21:30 (米) 週間 新規失業保険申請件数 (前週 57.6万件、予想 62.5万件)

21:30 (米) 週間 失業保険継続受給者数 (前週 373.1万人)

23:00 (米) 3月 景気先行指数 前月比 (2月 0.2%、予想 0.9%)

23:00 (欧) 4月 消費者信頼感・速報値 (3月 -10.8、予想 -10.9)

23:00 (米) 3月 中古住宅販売件数・年率換算件数 (2月 622万件、予想 615万件)

23:00 (米) 3月 中古住宅販売件数 前月比 (2月 -6.6%、予想 -1.1%)

26:00 米財務省インフレ指数連動5年債入札

4/23(金)

休場 トルコ

08:00 (豪) 4月 製造業業PMI (3月 56.8)

08:00 (豪) 4月 サービス業PMI (3月 55.5)

08:01 (英) 4月 GFK消費者信頼感 (3月 -16、予想 -12)

08:30 (日) 3月 全国消費者物価指数 前年同月比 (2月 -0.4%、予想 -0.2%)

08:30 (日) 3月 全国消費者物価指数・生鮮除く 前年同月比 (2月 -0.4%、予想 -0.2%)

08:30 (日) 3月 全国消費者物価指数・生鮮・エネルギー除く 前年同月比 (2月 0.2%、予想 0.2%)

15:00 (英) 3月 小売売上高 前月比 (2月 2.1%、予想 1.5%)

15:00 (英) 3月 小売売上高 前年同月比 (2月 -3.7%、予想 3.5%)

15:00 (英) 3月 小売売上高・除自動車 前月比 (2月 2.4%、予想 2.0%)

15:00 (英) 3月 小売売上高・除自動車 前年同月比 (2月 -1.1%、予想 4.5%)

16:15 (仏) 4月 製造業PMI速報値 (3月 59.3、予想 59.0)

16:15 (仏) 4月 サービス業PMI速報値 (3月 48.2、予想 46.5)

16:30 (独) 4月 製造業PMI速報値 (3月 66.6、予想 65.8)

16:30 (独) 4月 サービス業PMI速報値 (3月 51.5、予想 51.0)

17:00 (欧) 4月 製造業PMI速報値 (3月 62.5、予想 62.2)

17:00 (欧) 4月 サービス業PMI速報値 (3月 49.6、予想 49.1)

17:30 (英) 4月 製造業PMI速報値 (3月 58.9、予想 59.0)

17:30 (英) 4月 サービス業PMI速報値 (3月 56.3、予想 58.7)

22:45 (米) 4月 製造業PMI速報値 (3月 59.1、予想 60.5)

22:45 (米) 4月 サービス業PMI速報値 (3月 60.4、予想 61.5)

23:00 (米) 3月 新築住宅販売件数・年率換算件数 (2月 77.5万件、予想 88.5万件)

23:00 (米) 3月 新築住宅販売件数 前月比 (2月 -18.2%、予想 14.2%)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.20

来週の為替相場見通し:『日米金利差に着目したドル買い・円売りが続く見通し』(4/20朝)

ドル円(USDJPY)は一時154.79(1990年6月以来、約34年ぶり高値圏)まで上昇するなど力強い動きが続いています。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.19

東京市場のドルは一時153円台入るも瞬間的な動き、中東情勢を見極めるムード強まる恰好に(24/4/19)

東京時間(日本時間8時から15時)のドル・円は、中東情勢緊張化を受けて、一時153円台まで下落する場面も見られたが、売り一巡後は154円30銭台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.19

ドル円 地政学リスク拡大を懸念、為替も波乱含みか(4/19夕)

東京市場は結果「行って来い」。一時ドル安が進行し153円半ば近くまで値を下げるも、その後はドル買戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.04.19

調整局面だが下値堅そう、ドル安は限定的か(週報4月第3週)

先週のドル/円相場はドルが続落。週足は今年初めての2週連続陰線引けとなり、ようやく調整局面入りしたことが確認された格好だ。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.04.17

来週の為替相場見通し:『米株高・米金利低下・米ドル売りの流れが続く見込み』(4/17朝)

今週のドル円相場(USDJPY)は、週初109.68で寄り付いた後、早々に週間高値109.78まで上昇しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。