ドル円見通し ドル全面安だったがクロス円の上昇に押し上げられてドル円も4連騰

〇ドル円、2/15は105.40円台まで上昇

〇アジア株高・欧州株高・米株価指数先物上昇により、為替市場はリスク選好的ドル安進行

〇ドル円はドルストレートでのドル安とクロス円での円安の狭間

〇日経平均3万円台に到達、バブル崩壊後の最高値を更新

〇ユーロ円、ポンド円、豪ドル円、ランド円等がコロナショック後の最高値を更新

〇ドル円、2/15まで4日連続の陽線、1/6安値からの三弾目の上昇へ進むか

〇105以上での推移中は一段高余地あり、105.50超えからは106円前後試しへ向かうとみる

〇105円割れから続落の場合、104.50前後への下落へ向かうとみる

【概況】

2月15日は米国市場がワシントン生誕日で休場となり米国発の手掛かりには欠けたが、アジア株高から欧州株高、米株価指数先物も上昇したために為替市場はリスク選好的なドル安の進行となる一方、クロス円が円の全面安となり、ドル円はドルストレートでのドル安とクロス円での円安に挟まれたが、先週末までの米長期債利回り上昇を意識して円安が勝る展開となり105.40円台まで上昇した。

日経平均が3万円台に到達してバブル崩壊後の最高値を更新するなどアジア株は全面高の様相となり、欧州市場でも英FT100指数が前日比2.5%高、仏CAC指数が1.45%高等総じて上昇、米国株価指数先物も概ね0.5%高前後の上昇となったため、米国市場休場明けにおいても株高基調は継続するとみて為替市場はリスク選好的なドル安へ向かい、クロス円もほぼ全面高の推移となった。

ユーロドルは12月鉱工業生産が予想以上に伸びが鈍化したことで15日夕以降は上げ渋ったものの週末の1.210ドル割れからは持ち直しの動きとなっている。

英ポンドや豪ドルは昨年3月以降の最高値を更新、新興国通貨も南アランドが昨年4月以降の最高値を更新、トルコリラも昨年11月以降の高値を更新した。クロス円も全面高となり、ユーロ円、ポンド円、豪ドル円、ランド円等がコロナショック後の最高値を更新している。米国市場が休場だったために米長期債利回りは週末時点のままだったが、米10年債利回りは週末時点で1.21%へ上昇して1月12日の1.19%と2月8日の1.20%によるダブルトップラインを突破する上昇となっており、バイデン政権による1.9兆ドル規模の経済対策での財政出動や米連銀等による実質ゼロ金利と量的緩和政策の継続感から債券需給の緩みによる利回り上昇の継続感が強まっている。ドル円としては全般的なドル安による売り圧力を受けつつも米長期債利回り上昇による日米金利差を意識したドル買いの動きもあり、クロス円の上昇が勢いつけばドル円も上昇となりやすい局面と思われる。

【1月6日からの三段上げへ向かうか】

ドル円は1月6日に102.57円まで下落したところから反騰入りしてきた。昨年3月のコロナショックによる暴落直後の急反騰で付けた3月24日の戻り天井からは、周期的なリバウンドを入れながらも戻り高値を切り下げて安値を更新する右肩下がりの下降トレンドを形成してきた。しかし1月6日からの反騰では2月5日高値105.76円で11月6日安値からのリバウンドで付けた11月11日高値105.67円を上抜き、戻り高値切り下がりパターンから抜け出してきた。

2月5日から2月9日までは3日連続陰線(三羽烏)で失速したが、2月10日安値では26日移動平均割れには至らずに持ち直して2月15日まで4日連続の陽線で上昇している。直前の三羽烏を解消したわけではないが、仮に2月5日高値を上抜けば、1月6日からの上昇は1月11日までを一段目、2月5日までを二段目とし、2月10日を起点に三段目の上昇へ進むこととなる。また既に1月6日底からは1か月を経過したが、昨年3月以降の下落期におけるリバウンドは5月6日から6月5日への1か月が最長であり、2月5日高値を超えればリバウンドの範囲を超えてより能動的な上昇期に入っている印象が強まると思われる。

2月5日高値を超えないかわずかに超えてもその後に急落する場合、例えば昨年6月5日高値からの下落時並みに失速すれば戻り一巡による下げ再開から1月6日安値割れを目指す流れへと進みかねないが、2月5日高値を超えてその後も高値を切り上げてゆけば昨年3月以降の下落基調からの脱却感も強まってゆく可能性も考えられるところと注目したい。

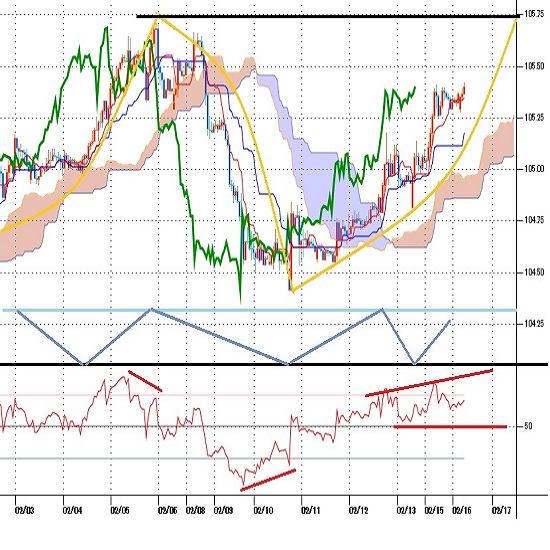

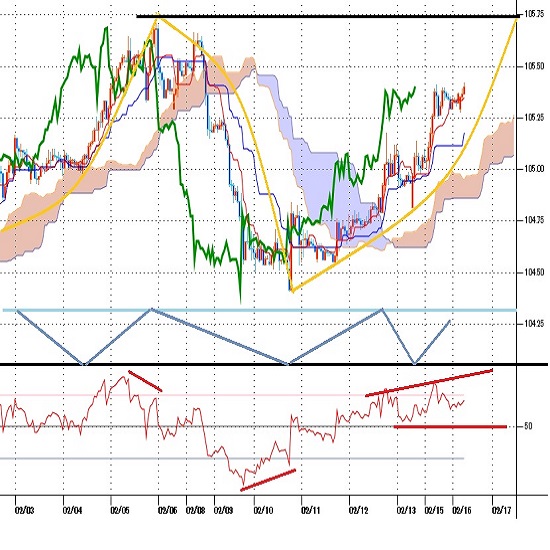

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、2月10日夕安値からいったん戻した後も新たな安値更新を回避していたために12日午前時点では2月10日夕安値を直近のサイクルボトムとした強気サイクル入りとした。また高値形成期を12日夜から15日午前にかけての間と想定した。

2月12日夕刻高値からいったん105円割れへ下げてから一段高となり、高値形成期と想定した期間を超えてきているが、2月10日夕安値から揺れ返しの上昇を続けているため16日の日中から17日にかけてはまだ高値形成期の延長入りによる上昇余地ありとみる。弱気転換は105円割れからとし、その際は16日の日中から17日夜にかけての間への下落を想定する。

60分足の一目均衡表では2月12日への上昇で遅行スパンが好転、先行スパンも上抜き、その後も両スパン揃っての好転を維持しているので遅行スパン好転中は高値試し優先とするが、遅行スパン悪化する(実線を割り込む)ところからは弱気転換注意とし、先行スパン転落からは下落期入りとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は2月12日から15日への高値切り上げに際して指数のピークも切り上がっているのでまだ弱気逆行は見られない。このため50ポイントを上回るうちは一段高余地ありとみるが、相場が高値を更新する中で指数のピークが切り下がる弱気逆行がみられる場合は弱気転換注意とし、50ポイント割れからはいったん下げに入るとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、105.50円を下値支持線、105.50円を上値抵抗線とする。

(2)105円以上での推移中は一段高余地ありとし、105.50円超えからは106円前後試しへ向かうとみる。105.75円以上は反落注意とするが、105.50円以上での推移に入る場合は17日以降の上値目途を106円台前半へ引き上げる。

(3)105円を一時的に割り込んでも105.25円以上へ反騰する場合は上昇再開とみるが、105円割れから続落の場合は104.50円前後への下落へ向かうとみる。104.50円台は買われやすいとみるが、105円割れの状況が続くうちは17日も安値試しへ向かいやすいとみる。

【当面の主な予定】

2/16(火)

休場、中国(旧正月)、ブラジル(カーニバル)

09:30 (豪) 豪準備銀行(RBA、豪中銀)、金融政策会合議事要旨公表

13:30 (日) 12月 第三次産業活動指数 前月比 (11月 -0.7%、予想 -0.6%)

19:00 (独) 2月 ZEW景況指数 (1月 61.8、予想 59.5)

19:00 (欧) 2月 ZEW景況指数 (1月 58.3)

19:00 (欧) 10-12月期 GDP改定値 前期比 (速報 -0.7%、予想 -0.7%)

19:00 (欧) 10-12月期 GDP改定値 前年同期比 (速報 -5.1%、予想 -5.1%)

20:00 (米) デイリー・サンフランシスコ連銀総裁、イベント参加

22:30 (米) 2月 ニューヨーク連銀製造業景況指数 (1月 3.5、予想 6.0)

2/17(水)

休場、中国(旧正月)

08:50 (日) 12月 機械受注 前月比 (11月 1.5%、予想 -6.1%)

08:50 (日) 12月 機械受注 前年同月比 (11月 -11.3%、予想 -3.0%)

08:50 (日) 1月 通関貿易統計・季調前 (12月 7510億円、予想 -6500億円)

08:50 (日) 1月 通関貿易統計・季調済 (12月 4771億円、予想 4778億円)

10:00 (豪) ケント豪中銀総裁補、セミナー参加

16:00 (英) 1月 消費者物価指数 前月比 (12月 0.3%、予想 -0.4%)

16:00 (英) 1月 消費者物価指数 前年同月比 (12月 0.6%、予想 0.5%)

16:00 (英) 1月 消費者物価コア指数 前年同月比 (12月 1.4%、予想 1.3%)

19:00 (欧) 12月 建設支出 前月比 (11月 1.4%)

19:00 (欧) 12月 建設支出 前年同月比 (11月 -1.3%)

22:30 (米) 1月 生産者物価指数 前月比 (12月 0.3%、予想 0.4%)

22:30 (米) 1月 生産者物価指数 前年同月比 (12月 0.8%、予想 0.9%)

22:30 (米) 1月 生産者物価コア指数 前月比 (12月 0.1%、予想 0.2%)

22:30 (米) 1月 生産者物価コア指数 前年同月比 (12月 1.2%、予想 1.1%)

22:30 (米) 1月 小売売上高 前月比 (12月 -0.7%、予想 0.9%)

22:30 (米) 1月 小売売上高・除自動車 前月比 (12月 -1.4%、予想 0.9%)

23:15 (米) 1月 鉱工業生産 前月比 (12月 1.6%、予想 0.4%)

23:15 (米) 1月 設備稼働率 (12月 74.5%、予想 74.9%)

23:15 (米) ローゼングレン・ボストン連銀総裁、パネルディスカッション参加

24:00 (米) 12月 企業在庫 前月比 (11月 0.5%、予想 0.5%)

24:00 (米) 2月 NAHB住宅市場指数 (1月 83、予想 83)

28:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

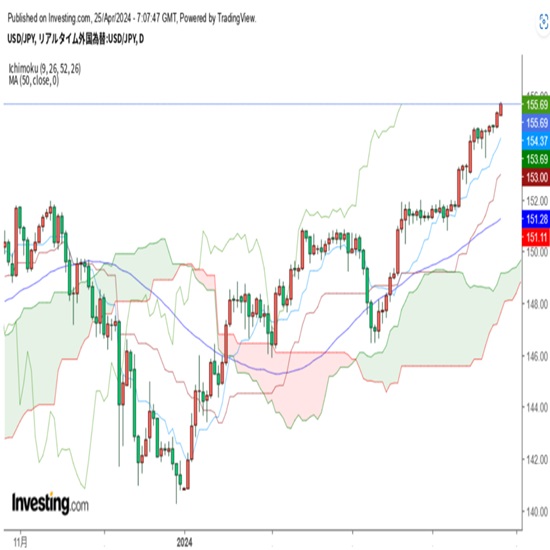

2024.04.25

東京市場のドルは155円75銭まで円安加速、投機筋は「日本当局は介入できず」を見透かした格好か(24/4/25)

東京時間(日本時間8時から15時)のドル・円は、目立った材料は観測されないなか、円安が加速し155円75銭までドルは上昇した。

-

-

米ドル(USD)の記事

Edited by:編集人K

2024.04.25

ドル円、155円乗せ後も介入等の動き無く、155円台半ばに続伸 (4/25午前)

25日午前の東京市場でドル円は155円台前半を続伸。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.02.16

ドル円、日経平均の3万円台回復を横目に急上昇。リスク選好の円売り強まる(2/16朝)

15日(月)の外国為替市場でドル円は急伸。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。